A pesar de la tendencia a la baja de los beneficios de Entegris (NASDAQ:ENTG), el valor repunta un 7,8%, con lo que las ganancias en cinco años alcanzan el 177%.

Aunque los accionistas de Entegris, Inc.(NASDAQ:ENTG) probablemente estén contentos en general, la acción no ha tenido una racha especialmente buena últimamente, con una caída del 14% en el último trimestre. Pero eso apenas resta valor a los rendimientos a largo plazo realmente sólidos generados por la empresa a lo largo de cinco años. De hecho, el precio de la acción ha subido un impresionante 172% en ese tiempo. En general, los rendimientos a largo plazo dan una idea de la calidad de la empresa mejor que los periodos cortos. En última instancia, los resultados de la empresa determinarán si la cotización de las acciones mantiene la tendencia positiva a largo plazo.

Tras un sólido rendimiento de 7 días, comprobemos qué papel han desempeñado los fundamentales de la empresa en la rentabilidad a largo plazo para los accionistas.

Vea nuestro último análisis de Entegris

Citando a Buffett, "Los barcos navegarán alrededor del mundo, pero la Sociedad de la Tierra Plana florecerá. Seguirá habiendo grandes discrepancias entre el precio y el valor en el mercado...". Si comparamos los beneficios por acción (BPA) y las variaciones del precio de las acciones a lo largo del tiempo, podemos hacernos una idea de cómo ha evolucionado la actitud de los inversores hacia una empresa.

Durante cinco años de crecimiento del precio de las acciones, el BPA de Entegris descendió un 10% anual.

Esencialmente, no parece probable que los inversores se centren en el BPA. Dado que los beneficios por acción no parecen coincidir con el precio de la acción, echaremos un vistazo a otras métricas en su lugar.

Dudamos que la modesta rentabilidad por dividendo del 0,4% atraiga a muchos compradores. En cambio, un crecimiento de los ingresos del 20% anual probablemente se considere una prueba de que Entegris está creciendo, algo realmente positivo. En ese caso, la empresa puede estar sacrificando los beneficios por acción actuales para impulsar el crecimiento.

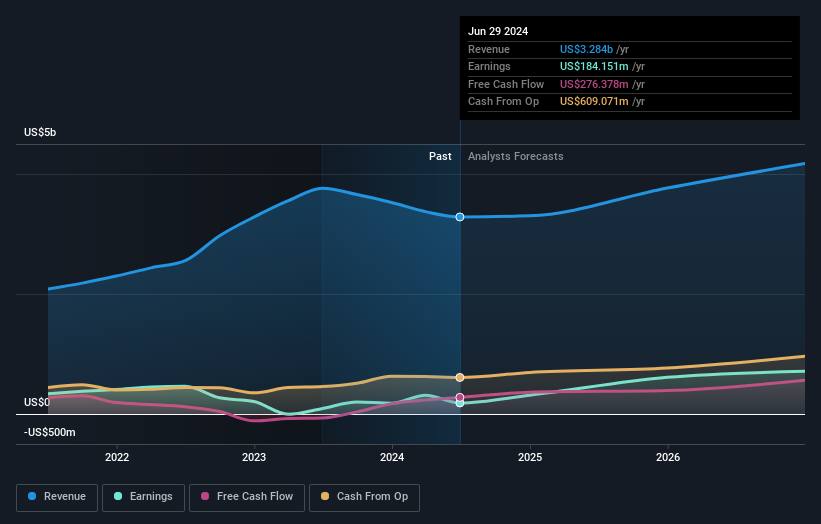

La siguiente imagen muestra la evolución de los beneficios y los ingresos a lo largo del tiempo (si hace clic en la imagen podrá ver más detalles).

Entegris es bien conocida por los inversores, y un montón de analistas inteligentes han tratado de predecir los futuros niveles de beneficios. Si está pensando en comprar o vender acciones de Entegris, debería consultar este informe gratuito que muestra las estimaciones de consenso de los analistas sobre los beneficios futuros.

¿Y los dividendos?

Además de medir la rentabilidad del precio de la acción, los inversores también deben tener en cuenta la rentabilidad total para el accionista (RTA). El TSR incorpora el valor de cualquier escisión o ampliación de capital descontada, junto con cualquier dividendo, partiendo del supuesto de que los dividendos se reinvierten. Podría decirse que el TSR ofrece una imagen más completa de la rentabilidad generada por una acción. El TSR de Entegris en los últimos 5 años ha sido del 177%, lo que supera la rentabilidad de la cotización mencionada anteriormente. Así pues, los dividendos pagados por la empresa han impulsado el rendimiento total para el accionista.

Una perspectiva diferente

Los accionistas de Entegris obtuvieron una rentabilidad total del 16% durante el año. Pero esta rentabilidad es inferior a la del mercado. El lado positivo es que los rendimientos a más largo plazo (en torno al 23% anual durante media década) parecen mejores. Quizá la cotización se esté tomando un respiro mientras la empresa ejecuta su estrategia de crecimiento. Siempre es interesante seguir la evolución de la cotización a largo plazo. Pero para comprender mejor a Entegris, debemos tener en cuenta muchos otros factores. Por ejemplo, hemos identificado 2 señales de advertencia para Entegris (1 es un poco desagradable) que debería tener en cuenta.

Por supuesto, puede que encuentre una inversión fantástica buscando en otra parte. Así que eche un vistazo a esta lista gratuita de empresas que esperamos que aumenten sus beneficios.

Tenga en cuenta que las rentabilidades de mercado citadas en este artículo reflejan las rentabilidades medias ponderadas por el mercado de los valores que cotizan actualmente en las bolsas estadounidenses.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Entegris puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.