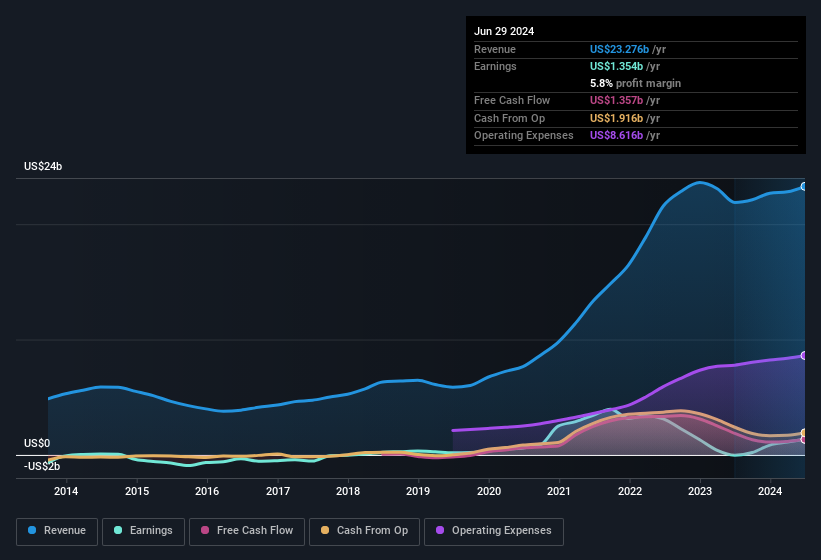

Creemos que hay problemas subyacentes a los resultados de Advanced Micro Devices (NASDAQ:AMD)

Los inversores quedaron decepcionados con los resultados de Advanced Micro Devices, Inc.(NASDAQ:AMD), a pesar de las sólidas cifras de beneficios. Hemos indagado un poco y hemos encontrado algunos problemas subyacentes preocupantes.

Consulte nuestro último análisis de Advanced Micro Devices

Una situación fiscal inusual

Podemos ver que Advanced Micro Devices recibió un beneficio fiscal de 347 millones de dólares. Esto es significativo porque las empresas suelen pagar impuestos en lugar de recibir beneficios fiscales. La recepción de un beneficio fiscal es obviamente algo bueno, por sí mismo. Y dado que perdió dinero el año pasado, parece posible que el beneficio sea una prueba de que ahora espera encontrar valor en sus pérdidas fiscales pasadas. Sin embargo, el problema radica en que este tipo de beneficios sólo repercuten en el año en que se contabilizan y suelen ser de carácter excepcional. Suponiendo que el beneficio fiscal no se repita cada año, podríamos ver cómo su rentabilidad disminuye notablemente, en igualdad de condiciones. Así que, aunque nos parece estupendo recibir un beneficio fiscal, tiende a implicar un mayor riesgo de que el beneficio estatutario exagere el poder sostenible de los beneficios de la empresa.

Eso puede hacer que te preguntes qué pronostican los analistas en términos de rentabilidad futura. Por suerte, puede hacer clic aquí para ver un gráfico interactivo que muestra la rentabilidad futura, basada en sus estimaciones.

Nuestra opinión sobre los beneficios de Advanced Micro Devices

Advanced Micro Devices comunicó que en su último informe recibió un beneficio fiscal, en lugar de pagar impuestos. Dado que ese tipo de beneficio no es recurrente, centrarse en el beneficio estatutario podría hacer que la empresa pareciera mejor de lo que realmente es. Por lo tanto, nos parece posible que el verdadero poder de las ganancias subyacentes de Advanced Micro Devices sea en realidad menor que su beneficio estatutario. El lado positivo es que la empresa ha mejorado lo suficiente como para obtener beneficios este año, después de haber perdido dinero el año pasado. A fin de cuentas, es esencial tener en cuenta algo más que los factores anteriores si se quiere entender bien la empresa. Obviamente, nos encanta tener en cuenta los datos históricos para fundamentar nuestra opinión sobre una empresa. Pero puede ser muy valioso tener en cuenta las previsiones de otros analistas. Por suerte, puede consultar las previsiones de los analistas haciendo clic aquí.

Esta nota sólo ha analizado un único factor que arroja luz sobre la naturaleza de los beneficios de Advanced Micro Devices. Pero hay muchas otras formas de formarse una opinión sobre una empresa. Algunas personas consideran que un alto rendimiento de los fondos propios es una buena señal de una empresa de calidad. Aunque puede que tenga que investigar un poco, puede que le resulte útil esta recopilación gratuita de empresas con un alto rendimiento del capital, o esta lista de valores con importantes participaciones de información privilegiada.

If you're looking to trade Advanced Micro Devices, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentLa valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Advanced Micro Devices puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.