El precio de las acciones de Allegro MicroSystems, Inc. (NASDAQ:ALGM) podría indicar cierto riesgo

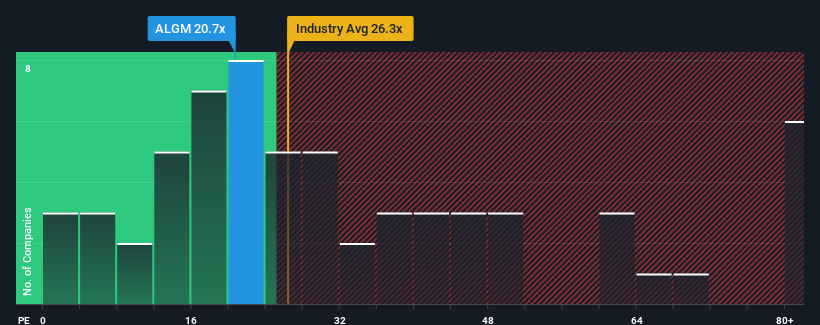

Cuando cerca de la mitad de las empresas de Estados Unidos tienen ratios precio-beneficio (o "PER") por debajo de 16x, puede considerar Allegro MicroSystems, Inc. (NASDAQ:ALGM) como una acción a evitar potencialmente con su ratio PER de 20,7x. Sin embargo, el PER podría ser alto por una razón y requiere una investigación más profunda para determinar si está justificado.

Los últimos tiempos han sido agradables para Allegro MicroSystems, ya que sus beneficios han aumentado a pesar de que los beneficios del mercado han retrocedido. Parece que muchos esperan que la empresa siga desafiando la adversidad del mercado en general, lo que ha aumentado la disposición de los inversores a pagar más por las acciones. Es de esperar que así sea, ya que de lo contrario se estaría pagando un precio bastante elevado sin ninguna razón en particular.

Vea nuestro último análisis de Allegro MicroSystems

¿Qué nos dicen las métricas de crecimiento sobre el elevado PER?

Hay una suposición inherente de que una empresa debe superar al mercado para que las relaciones P/E como la de Allegro MicroSystems se consideren razonables.

Si echamos la vista atrás, vemos que la empresa aumentó sus beneficios por acción en un impresionante 107% el año pasado. A pesar de este fuerte crecimiento reciente, sigue luchando por ponerse al día, ya que su beneficio por acción a tres años se redujo frustrantemente un 64% en total. En consecuencia, los accionistas se habrían sentido pesimistas sobre las tasas de crecimiento de los beneficios a medio plazo.

De cara al futuro, se prevé que el BPA aumente un 1,7% anual durante los próximos tres años, según los siete analistas que siguen a la empresa. Dado que el mercado prevé un crecimiento del 12% anual, la empresa se posiciona para un resultado de beneficios más débil.

En vista de ello, es alarmante que el PER de Allegro MicroSystems se sitúe por encima de la mayoría de las demás empresas. Parece que la mayoría de los inversores esperan un giro en las perspectivas de negocio de la empresa, pero la cohorte de analistas no confía tanto en que esto ocurra. Es muy probable que estos accionistas se estén preparando para una futura decepción si el PER cae a niveles más acordes con las perspectivas de crecimiento.

¿Qué podemos aprender del PER de Allegro MicroSystems?

Aunque la relación precio/beneficios no debería ser el factor determinante a la hora de comprar o no una acción, es un barómetro bastante capaz de medir las expectativas de beneficios.

Hemos comprobado que Allegro MicroSystems cotiza actualmente con un PER muy superior al previsto, ya que sus previsiones de crecimiento son inferiores a las del mercado en general. En estos momentos nos sentimos cada vez más incómodos con el elevado PER, ya que no es probable que los beneficios futuros previstos respalden un sentimiento tan positivo durante mucho tiempo. Esto supone un riesgo significativo para las inversiones de los accionistas y pone a los inversores potenciales en peligro de pagar una prima excesiva.

Antes de dar el siguiente paso, debería conocer la 1 señal de advertencia para Allegro MicroSystems que hemos descubierto.

Por supuesto, también podría encontrar un título mejor que Allegro MicroSystems. Así que quizás desee ver esta recopilación gratuita de otras empresas que tienen ratios razonables de PER y que han experimentado un fuerte crecimiento de los beneficios.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Allegro MicroSystems puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.