3 empresas en crecimiento con una alta participación interna que aumentan sus ingresos un 24%.

Revisado por Simply Wall St

El mercado estadounidense ha mostrado un impulso positivo, con una subida del 3,4% en la última semana y un notable aumento del 14% en el último año, mientras que se prevé que los beneficios crezcan un 15% anual. En este entorno, las empresas en crecimiento con un alto nivel de participación de inversores internos pueden resultar especialmente atractivas, ya que suelen indicar una fuerte confianza por parte de los más cercanos a la empresa y tienen potencial para una expansión sustancial de los ingresos.

Las 10 empresas de crecimiento con mayor participación de inversores en Estados Unidos

| Nombre | Participación | Crecimiento de los beneficios |

| Zapp Grupo de Vehículos Eléctricos (ZAPP.F) | 16.1% | 170.8% |

| Super Micro Computer (SMCI) | 13.9% | 39.1% |

| Similarweb (SMWB) | 14.9% | 69.7% |

| Ryan Specialty Holdings (RYAN) | 15.5% | 91% |

| Prairie Operating (PROP) | 34.6% | 75.7% |

| FTC Solar (FTCI) | 28.3% | 62.5% |

| Enovix (ENVX) | 12.1% | 58.4% |

| Credo Technology Group Holding (CRDO) | 12% | 45% |

| Atour Lifestyle Holdings (ATAT) | 21.8% | 24% |

| Astera Labs (ALAB) | 13.1% | 44.4% |

A continuación presentamos una selección de valores filtrados por nuestro filtro.

Celsius Holdings (CELH)

Calificación de crecimiento de Simply Wall St: ★★★★☆☆

Visión general: Celsius Holdings, Inc. es una empresa centrada en el desarrollo, producción, comercialización y distribución de bebidas energéticas funcionales en todo el mundo, con una capitalización bursátil de 11.840 millones de dólares.

Operaciones: Celsius Holdings genera sus ingresos principalmente del segmento de bebidas no alcohólicas, por valor de 1.330 millones de dólares.

Titularidad de información privilegiada: 13.1%

Previsión de crecimiento de los ingresos: 19,1% anual

Celsius Holdings presenta las características de una empresa en crecimiento con una elevada participación de iniciados, respaldada por un importante crecimiento previsto de los beneficios del 32% anual, que supera la media del mercado estadounidense. A pesar de una reciente disminución de los márgenes de beneficio del 15,2% al 5,8%, se prevé que los ingresos de la empresa crezcan un 19,1% anual. Entre las recientes acciones corporativas se incluye un aumento de las acciones ordinarias autorizadas y registros en la plataforma por un total aproximado de 239 millones de dólares, lo que indica maniobras financieras estratégicas para posibles expansiones o adquisiciones.

- Haga clic aquí para descubrir los matices de Celsius Holdings con nuestro detallado informe analítico sobre su crecimiento futuro.

- Nuestro informe de valoración revela la posibilidad de que las acciones de Celsius Holdings coticen con prima.

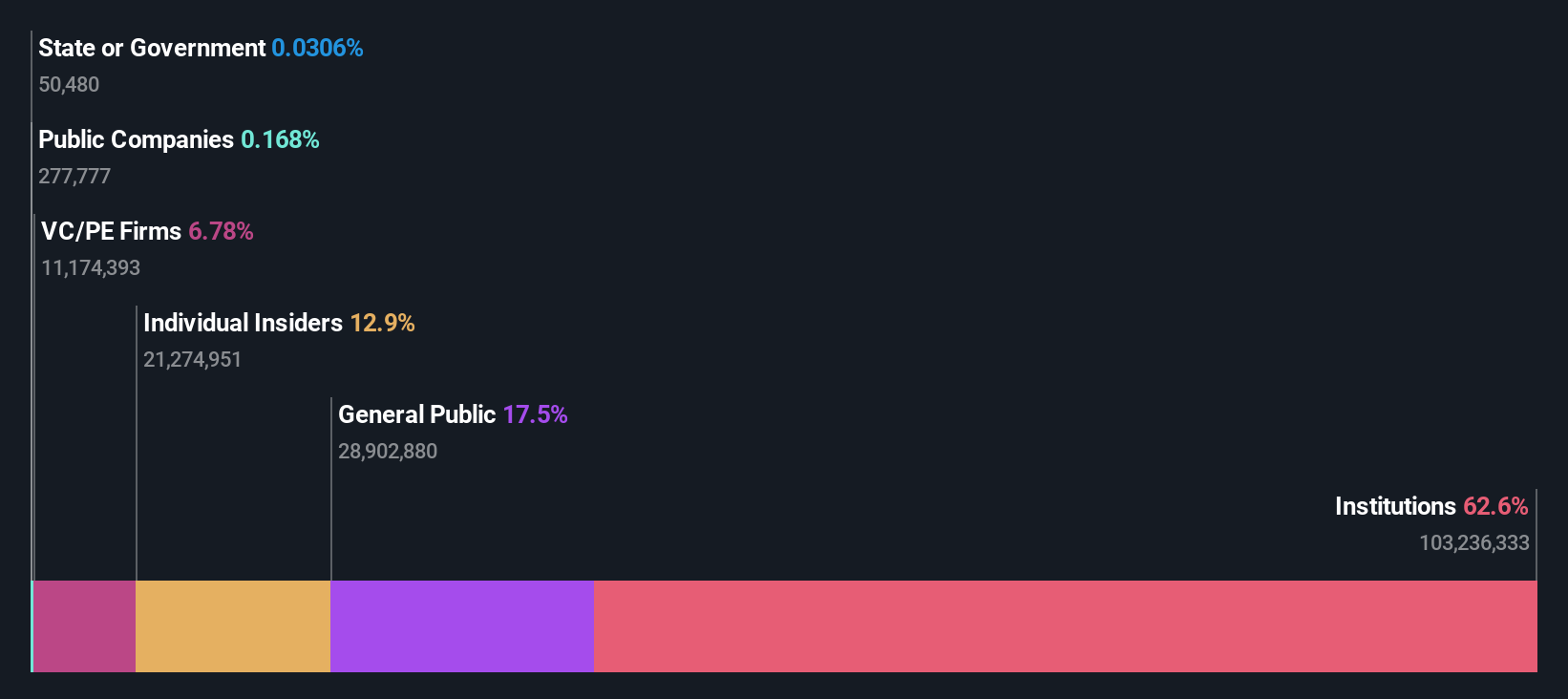

Astera Labs (ALAB)

Calificación de crecimiento de Simply Wall St: ★★★★★★

Visión general: Astera Labs, Inc. diseña, fabrica y vende soluciones de conectividad basadas en semiconductores para infraestructuras en la nube y de IA con una capitalización de mercado de 15.010 millones de dólares.

Operaciones: Los ingresos de la compañía se generan principalmente de su segmento de semiconductores, por un total de 490,47 millones de dólares.

Propiedad de información privilegiada: 13.1%

Previsión de crecimiento de ingresos: 24% anual

Astera Labs demuestra potencial de crecimiento con unas tasas previstas de crecimiento de ingresos y beneficios del 24% y el 44,4% anual, respectivamente, que superan las medias del mercado estadounidense. A pesar de la reciente volatilidad y la retirada de índices, la empresa ha obtenido beneficios este año. La actividad de información privilegiada muestra ventas sustanciales en los últimos tres meses. Las recientes asociaciones estratégicas con Alchip Technologies y NVIDIA mejoran sus capacidades de infraestructura de IA, mientras que un registro en la plataforma de 903 millones de dólares sugiere la preparación para futuras estrategias financieras o expansiones.

- Obtenga información detallada sobre nuestro análisis de las acciones de Astera Labs en este informe de crecimiento.

- Tras revisar nuestro último informe de valoración, el precio de las acciones de Astera Labs podría ser demasiado optimista.

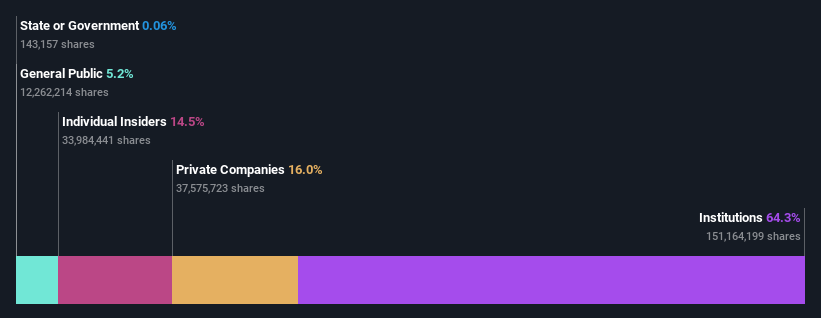

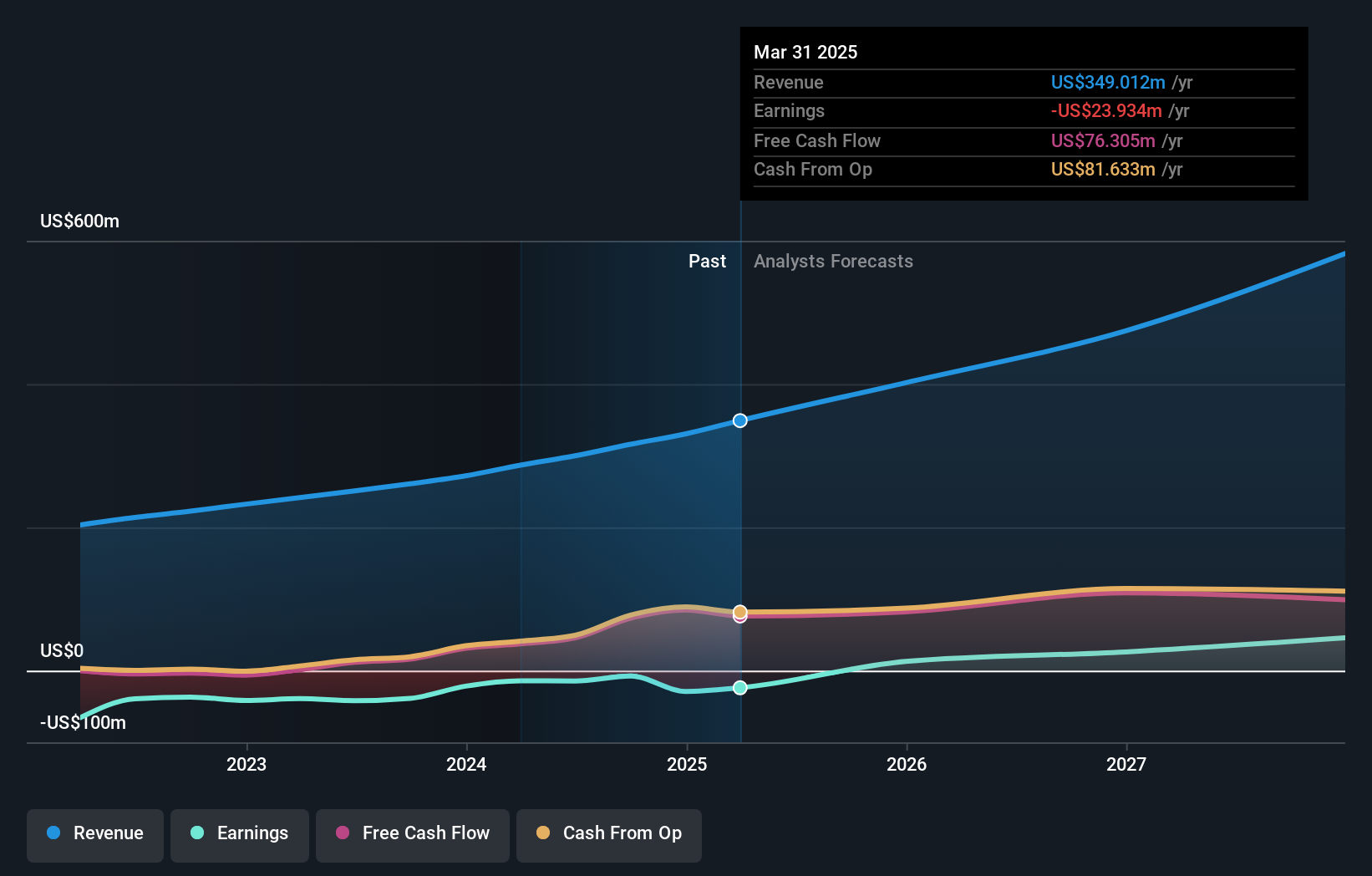

AvePoint (AVPT)

Valoración de crecimiento de Simply Wall St: ★★★★☆☆

Visión general: AvePoint, Inc. ofrece una plataforma de software de gestión de datos nativa de la nube en varias regiones, como Norteamérica, Europa, Oriente Medio, África y Asia Pacífico, con una capitalización de mercado de aproximadamente 3.910 millones de dólares.

Operaciones: Los ingresos de la empresa proceden principalmente de su segmento de Software y Programación, que asciende a 349,01 millones de dólares.

Titularidad de información privilegiada: 34.5%

Previsión de crecimiento de los ingresos: 18,3% anual

El crecimiento previsto de los beneficios de AvePoint del 93,73% anual, unido a la rentabilidad esperada en tres años, indica un fuerte potencial de crecimiento. A pesar de las recientes retiradas de índices y de las importantes ventas de información privilegiada, las actualizaciones estratégicas de productos de AvePoint mejoran sus capacidades de gobernanza de datos y optimización de costes. Los ingresos de la empresa en el primer trimestre aumentaron a 93,06 millones de dólares, frente a los 74,53 millones de hace un año, lo que refleja unos sólidos resultados financieros. Las recientes recompras de acciones por un total de 11,91 millones de dólares ponen de manifiesto la confianza en su estrategia a largo plazo en medio de la evolución de la dinámica del mercado.

- Obtenga una perspectiva en profundidad de los resultados de AvePoint leyendo nuestro informe de estimaciones de analistas aquí.

- Nuestro exhaustivo informe de valoración plantea la posibilidad de que AvePoint tenga un precio superior al que podrían justificar sus datos financieros.

Próximos pasos

- Sumérjase en las 194 empresas de EE.UU. de rápido crecimiento con una alta participación de información privilegiada que hemos identificado aquí.

- ¿Listo para un enfoque diferente? Estas 17 empresas sobrevivieron y prosperaron después de COVID y tienen los ingredientes adecuados para sobrevivir a los aranceles de Trump. Descubra por qué antes de que su cartera sienta el pellizco de la guerra comercial.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene ninguna posición en ninguno de los valores mencionados. No se incluyen las acciones poseídas indirectamente a través de otros vehículos, como entidades corporativas y/o fiduciarias. Todas las previsiones de crecimiento de ingresos y beneficios se refieren a tasas de crecimiento anualizadas de 1 a 3 años.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Astera Labs puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. También puede enviar un correo electrónico a editorial-team@simplywallst.com

This article has been translated from its original English version, which you can find here.