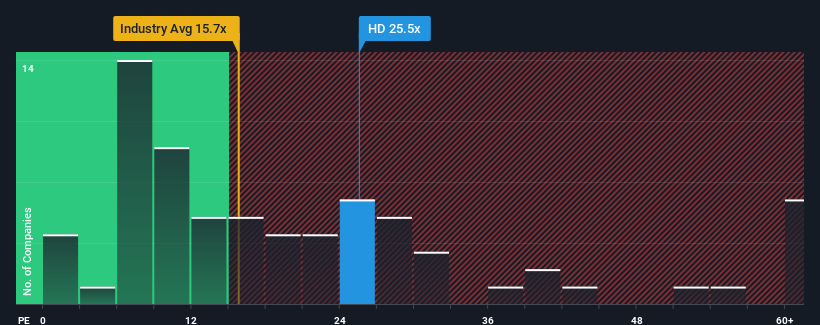

La relación precio/beneficios (o "PER") de The Home Depot, Inc.(NYSE:HD) de 25,5 veces podría hacerla parecer una buena opción de venta en estos momentos en comparación con el mercado de Estados Unidos, donde alrededor de la mitad de las empresas tienen PER inferiores a 16 veces e incluso los PER inferiores a 9 veces son bastante comunes. Sin embargo, el PER podría ser bastante alto por alguna razón y requiere una investigación más profunda para determinar si está justificado.

Home Depot ha tenido problemas últimamente, ya que sus beneficios han disminuido más rápidamente que los de la mayoría de las demás empresas. Una posibilidad es que el PER sea alto porque los inversores piensan que la empresa va a dar la vuelta por completo a la situación y acelerar más que la mayoría de las demás del mercado. Es de esperar que así sea, porque de lo contrario se estaría pagando un precio muy alto sin ninguna razón en particular.

Vea nuestro último análisis de Home Depot

¿Qué nos dicen las métricas de crecimiento sobre el elevado PER?

Existe la presunción inherente de que una empresa debe superar con creces al mercado para que ratios de PER como el de Home Depot se consideren razonables.

Retrospectivamente, el año pasado se produjo un frustrante descenso del 9,4% en los resultados de la empresa. A pesar de ello, el BPA ha logrado aumentar un 28% en conjunto desde hace tres años, gracias al anterior periodo de crecimiento. Así que podemos empezar confirmando que la empresa ha hecho en general un buen trabajo de crecimiento de los beneficios durante ese tiempo, a pesar de que tuvo algunos contratiempos en el camino.

En cuanto a las perspectivas, los próximos tres años deberían generar un crecimiento del 5,2% anual, según las estimaciones de los analistas que siguen a la empresa. Dado que se prevé que el mercado registre un crecimiento del 10% anual, la empresa se posiciona para un resultado de beneficios más débil.

En vista de ello, es alarmante que el PER de Home Depot se sitúe por encima de la mayoría de las demás empresas. Parece que la mayoría de los inversores esperan un giro en las perspectivas de negocio de la empresa, pero la cohorte de analistas no confía tanto en que esto ocurra. Sólo los más audaces supondrían que estos precios son sostenibles, ya que es probable que este nivel de crecimiento de los beneficios acabe lastrando la cotización.

La clave

Aunque la relación precio/beneficios no debería ser el factor determinante a la hora de comprar o no una acción, es un barómetro bastante capaz de medir las expectativas de beneficios.

Hemos comprobado que Home Depot cotiza actualmente con un PER muy superior al esperado, ya que sus previsiones de crecimiento son inferiores a las del mercado en general. Cuando vemos unas perspectivas de beneficios débiles con un crecimiento más lento que el del mercado, sospechamos que el precio de la acción corre el riesgo de bajar, lo que enviaría a la baja el elevado PER. A menos que estas condiciones mejoren notablemente, es muy difícil aceptar estos precios como razonables.

Siempre es necesario tener en cuenta el fantasma siempre presente del riesgo de inversión. Hemos identificado 2 señales de advertencia en Home Depot, y comprenderlas debería formar parte de su proceso de inversión.

Por supuesto, es posible que encuentre una inversión fantástica examinando algunos buenos candidatos. Así que eche un vistazo a esta lista gratuita de empresas con un sólido historial de crecimiento, que cotizan con un PER bajo.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Home Depot puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.