Los inversores en Walt Disney (NYSE:DIS) sufren una pérdida del 49% si invirtieron hace tres años.

Muchos inversores definen el éxito de la inversión como batir la media del mercado a largo plazo. Pero el riesgo de la selección de valores es que probablemente se compren empresas de bajo rendimiento. Por desgracia, ese ha sido el caso de los accionistas a largo plazo de The Walt Disney Company(NYSE:DIS), ya que el precio de la acción ha bajado un 49% en los últimos tres años, muy por debajo de la rentabilidad del mercado, que ronda el 15%. Los accionistas han tenido una racha aún más dura últimamente, con una caída del precio de la acción del 15% en los últimos 90 días.

Dado que los accionistas han bajado a largo plazo, examinemos los fundamentos subyacentes durante ese tiempo y veamos si han sido coherentes con la rentabilidad.

Vea nuestro último análisis de Walt Disney

No se puede negar que los mercados a veces son eficientes, pero los precios no siempre reflejan el rendimiento empresarial subyacente. Comparando los beneficios por acción (BPA) y las variaciones del precio de las acciones a lo largo del tiempo, podemos hacernos una idea de cómo ha evolucionado la actitud de los inversores hacia una empresa.

Durante cinco años de crecimiento del precio de las acciones, Walt Disney pasó de pérdidas a beneficios. En general, esto se consideraría positivo, por lo que nos sorprende ver que el precio de las acciones ha bajado. Así que, dado que el precio de las acciones ha bajado, merece la pena comprobar también otros parámetros.

Con una rentabilidad más bien pequeña, de sólo el 1,0%, dudamos de que el precio de la acción se base en su dividendo. De hecho, los ingresos han aumentado un 13% en los últimos tres años, por lo que la caída de la cotización tampoco parece depender de los ingresos. Probablemente merezca la pena investigar más a fondo Walt Disney; aunque es posible que nos estemos perdiendo algo en este análisis, también podría haber una oportunidad.

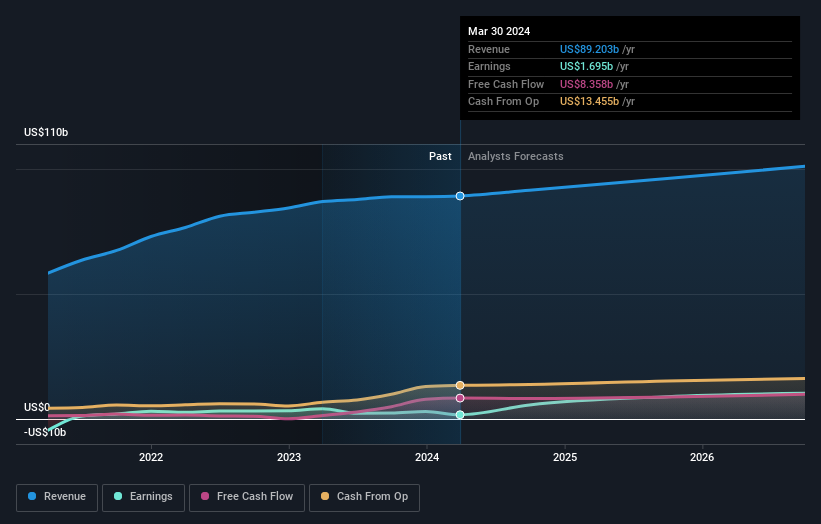

Puede ver cómo han cambiado los beneficios y los ingresos a lo largo del tiempo en la siguiente imagen (haga clic en el gráfico para ver los valores exactos).

Es bueno ver que en los últimos tres meses se han producido importantes compras internas. Eso es positivo. Dicho esto, creemos que las tendencias de crecimiento de los beneficios y los ingresos son factores aún más importantes a tener en cuenta. Por ello, recomendamos consultar este informe gratuito que muestra las previsiones de consenso.

Una perspectiva diferente

Walt Disney proporcionó un TSR del 4,0% en los últimos doce meses. Pero esa rentabilidad es inferior a la del mercado. Por el lado bueno, sigue siendo una ganancia, y sin duda es mejor que la pérdida anual de alrededor del 6% soportada durante media década. Bien podría ser que el negocio se esté estabilizando. Siempre es interesante seguir la evolución del precio de las acciones a largo plazo. Pero para comprender mejor a Walt Disney, debemos tener en cuenta muchos otros factores. Aun así, tenga en cuenta que Walt Disney está mostrando 2 señales de advertencia en nuestro análisis de inversión, que debería conocer...

Si le gusta comprar acciones junto a directivos, entonces puede que le encante esta lista gratuita de empresas. (Pista: la mayoría de ellas pasan desapercibidas).

Tenga en cuenta que los rendimientos del mercado citados en este artículo reflejan los rendimientos medios ponderados por el mercado de los valores que cotizan actualmente en las bolsas estadounidenses.

If you're looking to trade Walt Disney, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentLa valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Walt Disney puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. También puede enviar un correo electrónico a editorial-team@simplywallst.com

This article has been translated from its original English version, which you can find here.