Los ingresos cuentan la historia de Rumble Inc. (NASDAQ:RUM) y sus acciones se disparan un 34%.

La cotización de Rumble Inc.(NASDAQ:RUM) se ha comportado muy bien durante el último mes, registrando una excelente ganancia del 34%. No todos los accionistas estarán contentos, ya que el precio de la acción ha bajado un decepcionante 35% en los últimos doce meses.

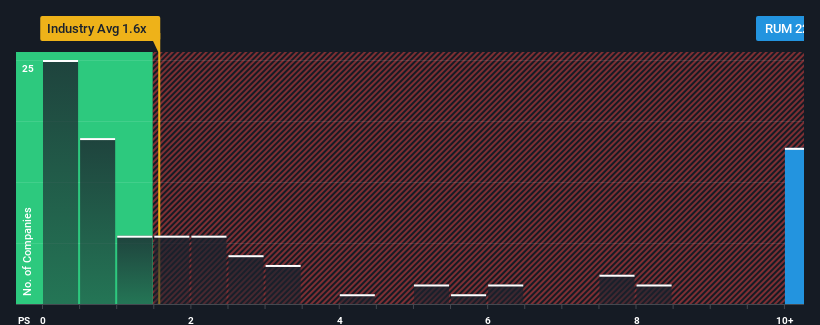

Después de un salto tan grande en el precio, dado que alrededor de la mitad de las empresas del sector de Medios y Servicios Interactivos de Estados Unidos tienen relaciones precio-ventas (o "P/S") por debajo de 1,6x, puede considerar Rumble como una acción a evitar por completo con su relación P/S de 22,6x. Sin embargo, no es prudente tomar el P/S al pie de la letra, ya que puede haber una explicación de por qué es tan elevado.

Vea nuestro último análisis de Rumble

Cómo ha evolucionado Rumble

Los últimos tiempos han sido ventajosos para Rumble, ya que sus ingresos han aumentado más rápidamente que los de la mayoría de las demás empresas. Parece que el mercado espera que esta forma continúe en el futuro, de ahí el elevado ratio P/S. Sin embargo, si este no es el caso, los inversores podrían verse sorprendidos pagando demasiado por la acción.

¿Quiere conocer todas las estimaciones de los analistas sobre la empresa? Entonces nuestro informegratuito sobre Rumble le ayudará a descubrir qué hay en el horizonte.¿Qué nos dicen las métricas de crecimiento de ingresos sobre el elevado PER?

El ratio P/S de Rumble sería típico de una empresa de la que se espera un crecimiento muy fuerte y, lo que es más importante, un rendimiento muy superior al del sector.

Retrospectivamente, el año pasado se produjo un aumento explosivo de los ingresos de la empresa. El último trienio también ha registrado un increíble aumento general de los ingresos, ayudado por su increíble rendimiento a corto plazo. Así que podemos empezar confirmando que la empresa ha hecho un tremendo trabajo de crecimiento de los ingresos durante ese tiempo.

En cuanto al futuro, las estimaciones del único analista que cubre la empresa sugieren que los ingresos crecerán un 60% cada año durante los próximos tres años. Mientras tanto, se prevé que el resto del sector crezca sólo un 11% cada año, lo que resulta notablemente menos atractivo.

Con esta información, podemos ver por qué Rumble cotiza a un PER tan alto en comparación con el sector. Parece que la mayoría de los inversores esperan este fuerte crecimiento futuro y están dispuestos a pagar más por las acciones.

¿Qué podemos aprender de la PER de Rumble?

La fuerte subida del precio de las acciones ha hecho que la PER de Rumble también se dispare. Utilizar únicamente la relación precio/ventas para determinar si debe vender sus acciones no es sensato, sin embargo, puede ser una guía práctica de las perspectivas futuras de la empresa.

Como sospechábamos, nuestro examen de las previsiones de los analistas de Rumble reveló que sus perspectivas de ingresos superiores contribuyen a su elevado PER. Parece que los accionistas confían en los futuros ingresos de la empresa, lo que está apuntalando la P/S. Es difícil que el precio de la acción caiga con fuerza en un futuro próximo en estas circunstancias.

Antes de que decidas tu opinión, hemos descubierto 3 señales de advertencia para Rumble (¡una nos incomoda un poco!) que deberías tener en cuenta.

Si estos riesgos te hacen reconsiderar tu opinión sobre Rumble, explora nuestra lista interactiva de valores de alta calidad para hacerte una idea de qué más hay ahí fuera.

If you're looking to trade Rumble, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentLa valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Rumble puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tienes algún comentario sobre este artículo? ¿Le preocupa el contenido? Ponte en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.