David Iben lo expresó muy bien cuando dijo: "La volatilidad no es un riesgo que nos preocupe. Lo que nos importa es evitar la pérdida permanente de capital". Es natural tener en cuenta el balance de una empresa cuando se examina su nivel de riesgo, ya que la deuda suele estar implicada cuando una empresa se hunde. Observamos que Angi Inc.(NASDAQ:ANGI) tiene deuda en su balance. Pero la pregunta más importante es: ¿cuánto riesgo genera esa deuda?

¿Por qué la deuda conlleva riesgo?

En términos generales, la deuda sólo se convierte en un verdadero problema cuando una empresa no puede pagarla fácilmente, ya sea mediante la obtención de capital o con su propio flujo de caja. Si las cosas se ponen realmente mal, los prestamistas pueden tomar el control de la empresa. Sin embargo, una situación más habitual (pero igualmente costosa) es que una empresa deba diluir a los accionistas a un precio de acción barato simplemente para tener la deuda bajo control. Dicho esto, la situación más habitual es aquella en la que una empresa gestiona su deuda razonablemente bien, y en su propio beneficio. Cuando examinamos los niveles de deuda, primero tenemos en cuenta tanto los niveles de tesorería como los de deuda, conjuntamente.

Consulte nuestro último análisis de Angi

¿Cuál es la deuda de Angi?

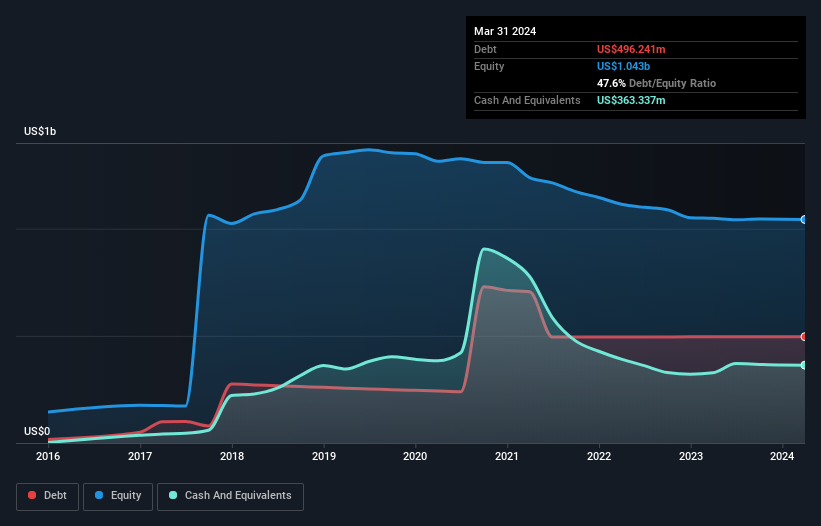

El siguiente gráfico, en el que puede hacer clic para obtener más detalles, muestra que Angi tenía una deuda de 496,2 millones de dólares en marzo de 2024, aproximadamente la misma que el año anterior. Sin embargo, también tenía 363,3 millones de dólares en efectivo, por lo que su deuda neta es de 132,9 millones de dólares.

Un vistazo al pasivo de Angi

Haciendo zoom en los últimos datos del balance, podemos ver que Angi tenía pasivos por valor de 242,2 millones de dólares con vencimiento a menos de 12 meses y pasivos por valor de 549,7 millones de dólares con vencimiento posterior. En cambio, dispone de una tesorería de 363,3 millones de dólares y de créditos por valor de 60,8 millones que vencen en el plazo de un año. Así pues, su pasivo supera en 367,8 millones de dólares la suma de su tesorería y sus créditos a corto plazo.

Aunque esto pueda parecer mucho, no es tan grave, ya que Angi tiene una capitalización bursátil de 1 110 millones de dólares, por lo que probablemente podría reforzar su balance ampliando capital si lo necesitara. Sin embargo, no debemos perder de vista los indicios de que su deuda entraña demasiados riesgos. El balance es claramente el área en la que hay que centrarse cuando se analiza la deuda. Pero son los beneficios futuros, más que nada, los que determinarán la capacidad de Angi para mantener un balance saneado en el futuro. Así que si quieres ver lo que piensan los profesionales, puede que te interese este informe gratuito sobre las previsiones de beneficios de los analistas.

En 12 meses, Angi registró pérdidas a nivel de EBIT y vio caer sus ingresos hasta los 1.300 millones de dólares, lo que supone un descenso del 22%. Eso nos pone nerviosos, como mínimo.

Caveat Emptor

Mientras que la caída de los ingresos de Angi es tan alentadora como una manta mojada, podría decirse que su pérdida de beneficios antes de intereses e impuestos (EBIT) es aún menos atractiva. De hecho, perdió 13 millones de dólares a nivel de EBIT. Si tenemos esto en cuenta y recordamos el pasivo de su balance, en relación con el efectivo, nos parece poco prudente que la empresa tenga deuda. Así que creemos que su balance está un poco tenso, aunque no irreparable. Nos sentiríamos mejor si convirtiera sus pérdidas de los últimos doce meses de 18 millones de dólares en beneficios. Mientras tanto, consideramos que el valor es muy arriesgado. En el caso de empresas más arriesgadas como Angi, siempre me gusta vigilar las tendencias de beneficios e ingresos a largo plazo. Afortunadamente, puede hacer clic para ver nuestro gráfico interactivo de sus beneficios, ingresos y flujo de caja operativo.

Si, después de todo esto, le interesa más una empresa de rápido crecimiento con un balance sólido como una roca, consulte sin demora nuestra lista de valores de crecimiento neto de tesorería.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Angi puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.