El gestor de fondos externos respaldado por Charlie Munger, de Berkshire Hathaway, Li Lu, no tiene pelos en la lengua al afirmar que "el mayor riesgo de una inversión no es la volatilidad de los precios, sino sufrir una pérdida permanente de capital". Así que parece que el dinero inteligente sabe que la deuda -que suele estar implicada en las quiebras- es un factor muy importante a la hora de evaluar el riesgo de una empresa. Es importante destacar que CF Industries Holdings, Inc. (NYSE:CF ) tiene deuda. Pero, ¿deberían preocuparse los accionistas por el uso que hace de la deuda?

¿Qué riesgo conlleva la deuda?

La deuda es una herramienta para ayudar a las empresas a crecer, pero si una empresa es incapaz de pagar a sus prestamistas, entonces existe a su merced. En última instancia, si la empresa no puede cumplir sus obligaciones legales de reembolso de la deuda, los accionistas podrían quedarse sin nada. Sin embargo, una situación más habitual (pero aún costosa) es aquella en la que una empresa debe diluir a los accionistas a un precio de acción barato simplemente para tener la deuda bajo control. Sin embargo, al sustituir a la dilución, la deuda puede ser una herramienta extremadamente buena para las empresas que necesitan capital para invertir en crecimiento con altas tasas de rentabilidad. Lo primero que hay que hacer a la hora de considerar el nivel de endeudamiento de una empresa es analizar conjuntamente su tesorería y su deuda.

Vea nuestro último análisis de CF Industries Holdings

¿Cuánta deuda tiene CF Industries Holdings?

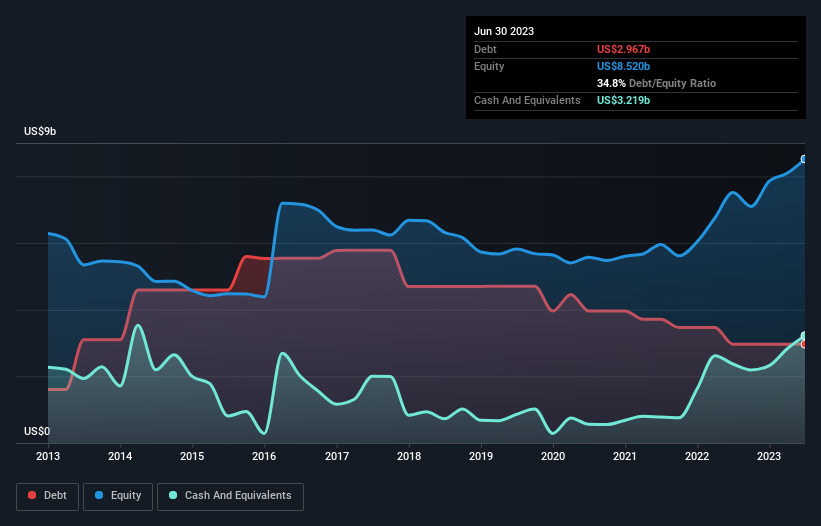

Como puede ver a continuación, CF Industries Holdings tenía 2.970 millones de dólares de deuda, a junio de 2023, que es aproximadamente la misma que el año anterior. Puede hacer clic en el gráfico para ver más detalles. Pero también tiene 3.220 millones de dólares en efectivo para compensar eso, lo que significa que tiene 252,0 millones de dólares en efectivo neto.

¿Cuál es la solidez del balance de CF Industries Holdings?

Podemos ver en el balance más reciente que CF Industries Holdings tenía pasivos por valor de 622,0 millones de dólares que vencían dentro de un año, y pasivos por valor de 4.400 millones de dólares que vencían después. Para compensar estas obligaciones, disponía de una tesorería de 3.220 millones de dólares, así como de créditos por valor de 388 millones de dólares con vencimiento a 12 meses. Así pues, el pasivo de la empresa supera en 1.410 millones de dólares la suma del efectivo y los créditos a corto plazo.

Dado que CF Industries Holdings tiene una enorme capitalización bursátil de 16.400 millones de dólares, es difícil creer que estos pasivos supongan una gran amenaza. Sin embargo, creemos que merece la pena vigilar la solidez de su balance, ya que puede cambiar con el tiempo. A pesar de sus notables pasivos, CF Industries Holdings cuenta con liquidez neta, por lo que es justo decir que no tiene una pesada carga de deuda.

De hecho, la salvación de CF Industries Holdings son sus bajos niveles de deuda, porque su EBIT se ha hundido un 29% en los últimos doce meses. Cuando se trata de pagar la deuda, la caída de los beneficios no es más útil que los refrescos azucarados para la salud. No hay duda de que lo que más nos enseña sobre la deuda es el balance. Pero son los beneficios futuros, más que nada, los que determinarán la capacidad de CF Industries Holdings para mantener un balance saneado en el futuro. Así que si quieres ver lo que piensan los profesionales, puede que te interese este informe gratuito sobre las previsiones de beneficios de los analistas .

Por último, aunque el fisco adore los beneficios contables, los prestamistas sólo aceptan el dinero en efectivo. Aunque CF Industries Holdings tiene efectivo neto en su balance, merece la pena echar un vistazo a su capacidad para convertir los beneficios antes de intereses e impuestos (EBIT) en flujo de caja libre, para ayudarnos a entender lo rápido que está construyendo (o erosionando) ese saldo de efectivo. En los tres últimos años, CF Industries Holdings ha generado un flujo de caja libre estable equivalente al 80% de su EBIT, más o menos lo que cabría esperar. Este flujo de caja libre sitúa a la empresa en una buena posición para amortizar deuda, cuando proceda.

Resumiendo

Podemos entender que los inversores estén preocupados por el pasivo de CF Industries Holdings, pero nos tranquiliza el hecho de que disponga de una tesorería neta de 252,0 millones de dólares. Y nos impresionó con un flujo de caja libre de 2.700 millones de dólares, el 80% de su EBIT. Así que no tenemos ningún problema con el uso de la deuda por parte de CF Industries Holdings. El balance es claramente el área en la que hay que centrarse cuando se analiza la deuda. Pero, en última instancia, toda empresa puede contener riesgos que existen fuera del balance. Hemos identificado 2 señales de advertencia en CF Industries Holdings (al menos 1 que no puede ignorarse) , y comprenderlas debería formar parte de su proceso de inversión.

Al fin y al cabo, a veces es más fácil centrarse en empresas que ni siquiera necesitan deuda. Los lectores pueden acceder a una lista de valores de crecimiento con deuda neta cero 100% gratis , ahora mismo.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si CF Industries Holdings puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito ¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en

contacto con nosotros directamente. Si lo

prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general.

Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.