El gestor de fondos externos respaldado por Charlie Munger, de Berkshire Hathaway, Li Lu, no tiene pelos en la lengua al afirmar que "el mayor riesgo de una inversión no es la volatilidad de los precios, sino sufrir una pérdida permanente de capital". Así que puede resultar obvio que hay que tener en cuenta la deuda cuando se piensa en el riesgo de una acción determinada, porque demasiada deuda puede hundir a una empresa. Podemos ver que Alto Ingredients, Inc. (NASDAQ:ALTO ) utiliza deuda en su negocio. Pero, ¿es esta deuda una preocupación para los accionistas?

¿Qué riesgo conlleva la deuda?

La deuda es una herramienta para ayudar a las empresas a crecer, pero si una empresa es incapaz de pagar a sus prestamistas, entonces existe a su merced. En última instancia, si la empresa no puede cumplir sus obligaciones legales de reembolso de la deuda, los accionistas podrían quedarse sin nada. Sin embargo, un escenario más común (pero aún doloroso) es que tenga que captar nuevo capital propio a bajo precio, diluyendo así permanentemente a los accionistas. Por supuesto, la ventaja de la deuda es que a menudo representa capital barato, especialmente cuando sustituye la dilución en una empresa por la capacidad de reinvertir con altas tasas de rentabilidad. El primer paso a la hora de considerar los niveles de endeudamiento de una empresa es considerar conjuntamente su tesorería y su deuda.

Consulte nuestro último análisis de Alto Ingredients

¿Cuál es la deuda neta de Alto Ingredients?

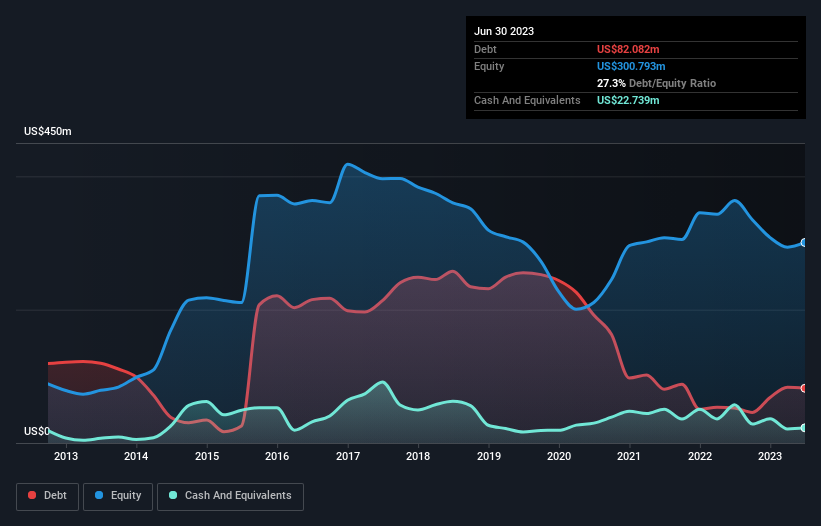

Puede hacer clic en el gráfico de abajo para ver las cifras históricas, pero muestra que en junio de 2023 Alto Ingredients tenía 82,1 millones de dólares de deuda, un aumento de 52,5 millones de dólares en un año. Sin embargo, como tiene una reserva de efectivo de 22,7 millones de dólares, su deuda neta es menor, de unos 59,3 millones de dólares.

Un vistazo al pasivo de Alto Ingredients

Podemos ver en el balance más reciente que Alto Ingredients tenía pasivos por valor de 58,7 millones de dólares con vencimiento dentro de un año, y pasivos por valor de 111,9 millones de dólares con vencimiento posterior. Como contrapartida, disponía de 22,7 millones de dólares en efectivo y 63,4 millones de dólares en cuentas por cobrar con vencimiento a menos de 12 meses. Por lo tanto, su pasivo supera la suma de su tesorería y sus créditos (a corto plazo) en 84,5 millones de dólares.

Este déficit no es tan grave porque Alto Ingredients tiene un valor de 309,0 millones de dólares y, por lo tanto, probablemente podría reunir suficiente capital para apuntalar su balance si fuera necesario. Sin embargo, merece la pena examinar de cerca su capacidad para pagar la deuda. A la hora de analizar los niveles de deuda, el balance es el punto de partida obvio. Pero son los beneficios futuros, más que nada, los que determinarán la capacidad de Alto Ingredients para mantener un balance saneado en el futuro. Así que si quieres ver lo que piensan los profesionales, puede que te interese este informe gratuito sobre las previsiones de beneficios de los analistas .

En el último año, Alto Ingredients tuvo pérdidas antes de intereses e impuestos, y de hecho redujo sus ingresos un 4,8%, hasta 1.300 millones de dólares. No es lo que esperábamos.

Caveat Emptor

Es importante señalar que Alto Ingredients registró pérdidas antes de intereses e impuestos (EBIT) el año pasado. De hecho, perdió unos considerables 58 millones de dólares a nivel de EBIT. Si tenemos esto en cuenta y recordamos el pasivo de su balance, en relación con el efectivo, no nos parece prudente que la empresa tenga deuda. Francamente, creemos que el balance dista mucho de ser adecuado, aunque podría mejorarse con el tiempo. Otro motivo de cautela es que en los últimos doce meses ha tenido un flujo de caja libre negativo de 74 millones de dólares. En resumen, se trata de un valor muy arriesgado. El balance es claramente el área en la que hay que centrarse cuando se analiza la deuda. Sin embargo, no todo el riesgo de la inversión reside en el balance, ni mucho menos. Hemos identificado dos señales de advertencia en Alto Ingredients , y comprenderlas debería formar parte de su proceso de inversión.

A fin de cuentas, a menudo es mejor centrarse en empresas libres de deuda neta. Puede acceder a nuestra lista especial de tales empresas (todas con un historial de crecimiento de beneficios). Es gratis.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Alto Ingredients puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito ¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en

contacto con nosotros directamente. Si lo

prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general.

Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.