Ha bajado un 43%, pero Reliance Global Group, Inc. (NASDAQ:RELI) podría ser más arriesgada de lo que parece

Para disgusto de algunos accionistas, las acciones de Reliance Global Group, Inc.(NASDAQ:RELI) han bajado un considerable 43% en el último mes, lo que continúa una horrible racha para la empresa. La reciente caída completa unos doce meses desastrosos para los accionistas, que acumulan una pérdida del 94% durante ese tiempo.

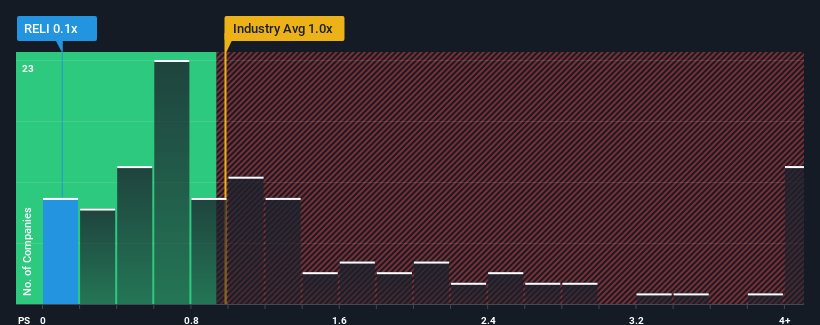

Después de una caída tan grande del precio, teniendo en cuenta que alrededor de la mitad de las empresas que operan en el sector de los seguros en Estados Unidos tienen ratios precio-ventas (o "P/S") superiores a 1x, puede considerar Reliance Global Group como una sólida oportunidad de inversión con su ratio P/S de 0,1x. Sin embargo, el P/S podría ser bajo por alguna razón y requiere una investigación más profunda para determinar si está justificado.

Vea nuestro último análisis de Reliance Global Group

¿Cómo se ha comportado Reliance Global Group recientemente?

Con un crecimiento de los ingresos extremadamente fuerte últimamente, Reliance Global Group lo ha estado haciendo muy bien. Es posible que muchos esperen que el fuerte rendimiento de los ingresos se degrade sustancialmente, lo que ha reprimido el ratio P/S. Los alcistas de Reliance Global Group esperan que no sea así, para poder comprar la acción a una valoración más baja.

¿Quiere conocer todos los datos sobre beneficios, ingresos y flujo de caja de la empresa? Entonces nuestro informegratuito sobre Reliance Global Group le ayudará a arrojar luz sobre su rendimiento histórico.¿Qué nos dicen las métricas de crecimiento de los ingresos sobre el bajo PER?

El ratio P/S de Reliance Global Group sería típico de una empresa de la que sólo se espera un crecimiento limitado y, lo que es más importante, unos resultados peores que los del sector.

Si echamos la vista atrás, vemos que la empresa aumentó sus ingresos en un impresionante 63% el año pasado. El fuerte rendimiento reciente significa que también fue capaz de aumentar los ingresos en un 161% en total durante los últimos tres años. En consecuencia, los accionistas habrían acogido con satisfacción esas tasas de crecimiento de los ingresos a medio plazo.

Si lo comparamos con el sector, para el que sólo se prevé un crecimiento del 6,4% en los próximos 12 meses, el impulso de la empresa es mayor según los recientes resultados de ingresos anualizados a medio plazo.

Con esta información, nos parece extraño que Reliance Global Group cotice a un PER inferior al del sector. Parece que la mayoría de los inversores no están convencidos de que la empresa pueda mantener sus recientes tasas de crecimiento.

La última palabra

Los movimientos hacia el sur de las acciones de Reliance Global Group significan que su P/S se sitúa ahora en un nivel bastante bajo. Utilizar únicamente la relación precio/ventas para determinar si debe vender sus acciones no es sensato, sin embargo, puede ser una guía práctica de las perspectivas futuras de la empresa.

Nuestro examen de Reliance Global Group reveló que las tendencias de sus ingresos a tres años no están impulsando su P/V tanto como habríamos predicho, dado que parecen mejores que las expectativas actuales del sector. Cuando observamos unos ingresos elevados con un crecimiento superior al del sector, suponemos que existen algunos riesgos subyacentes significativos para la capacidad de la empresa de ganar dinero, lo que ejerce una presión a la baja sobre el ratio P/S. Aunque la evolución reciente de los ingresos a medio plazo sugiere que el riesgo de caída de la cotización es bajo, los inversores parecen percibir la probabilidad de fluctuaciones de los ingresos en el futuro.

¿Y qué hay de otros riesgos? Todas las empresas los tienen, y hemos detectado 4 señales de advertencia sobre Reliance Global Group que debería conocer.

Si le interesan las empresas fuertes que obtienen beneficios, consulte esta lista gratuita de empresas interesantes que cotizan con un PER bajo (pero que han demostrado que pueden aumentar sus beneficios).

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Reliance Global Group puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.