El mercado no ve con buenos ojos los ingresos de eHealth, Inc. (NASDAQ:EHTH) y las acciones caen un 27

Por desgracia para algunos accionistas, la cotización de eHealth, Inc.(NASDAQ:EHTH) se ha desplomado un 27% en los últimos treinta días, prolongando el dolor reciente. Para cualquier accionista a largo plazo, el último mes pone fin a un año para olvidar al bloquear un descenso del 51% en el precio de las acciones.

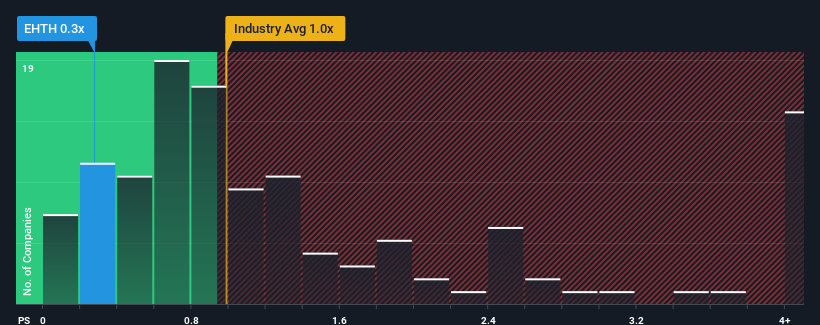

Dado que su precio ha caído sustancialmente, sería comprensible que se pensara que eHealth es un valor con buenas perspectivas de inversión con una relación precio/ventas (o "P/S") de 0,3x, teniendo en cuenta que casi la mitad de las empresas del sector de seguros de Estados Unidos tienen relaciones P/S superiores a 1x. No obstante, tendríamos que indagar un poco más para determinar si existe una base racional para el reducido P/S.

Vea nuestro último análisis de eHealth

¿Qué significa la relación precio/ventas de eHealth para los accionistas?

eHealth podría estar haciéndolo mejor, ya que últimamente sus ingresos han crecido menos que los de la mayoría de las empresas. El ratio P/S es probablemente bajo porque los inversores piensan que este mediocre rendimiento de los ingresos no va a mejorar. Si este es el caso, entonces los accionistas existentes probablemente tendrán dificultades para entusiasmarse con la dirección futura del precio de la acción.

Si desea conocer las previsiones de los analistas, consulte nuestro informegratuito sobre eHealth.¿Coinciden las previsiones de ingresos con el bajo ratio P/S?

Existe la suposición inherente de que una empresa debe tener un rendimiento inferior al del sector para que los ratios P/S como el de eHealth se consideren razonables.

Si repasamos el último año de crecimiento de los ingresos, la empresa registró un meritorio aumento del 12%. En última instancia, sin embargo, no pudo revertir los malos resultados del periodo anterior, ya que los ingresos se redujeron un 22% en total en los últimos tres años. Así que, por desgracia, tenemos que reconocer que la empresa no ha hecho un gran trabajo de crecimiento de los ingresos durante ese tiempo.

En cuanto al futuro, las estimaciones de los cuatro analistas que cubren la compañía sugieren que los ingresos deberían crecer un 6,1% cada año durante los próximos tres años. Dado que se prevé que el sector registre un crecimiento anual del 6,1%, la empresa está en condiciones de obtener unos ingresos comparables.

Con esta información, nos parece extraño que eHealth cotice a un PER inferior al del sector. Es posible que la mayoría de los inversores no estén convencidos de que la empresa pueda alcanzar las expectativas de crecimiento futuro.

Conclusión sobre la P/S de eHealth

La relación precio/ventas de eHealth ha caído junto con el precio de sus acciones. Utilizar únicamente la relación precio/ventas para determinar si debe vender sus acciones no es sensato, sin embargo, puede ser una guía práctica de las perspectivas futuras de la empresa.

Nuestro examen de eHealth reveló que su P/V sigue siendo bajo a pesar de que las previsiones de los analistas apuntan a un crecimiento de los ingresos equiparable al del sector en general. A pesar de las estimaciones medias de crecimiento de los ingresos, podría haber algunas amenazas no observadas que mantengan la P/S baja. Tal vez a los inversores les preocupe que la empresa pueda obtener resultados inferiores a los previstos a corto plazo.

No olvide que puede haber otros riesgos. Por ejemplo, hemos identificado 3 señales de advertencia para eHealth que debería tener en cuenta.

Si le interesan las empresas fuertes que generan beneficios, consulte esta lista gratuita de empresas interesantes que cotizan con un PER bajo (pero que han demostrado que pueden aumentar sus beneficios).

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si eHealth puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.