Esta es la razón por la que los accionistas pueden querer ser cautelosos con el aumento del paquete salarial del CEO de Neuronetics, Inc. (NASDAQ:STIM)

Información clave

- Neuronetics celebrará su Junta General Anual el 30 de mayo

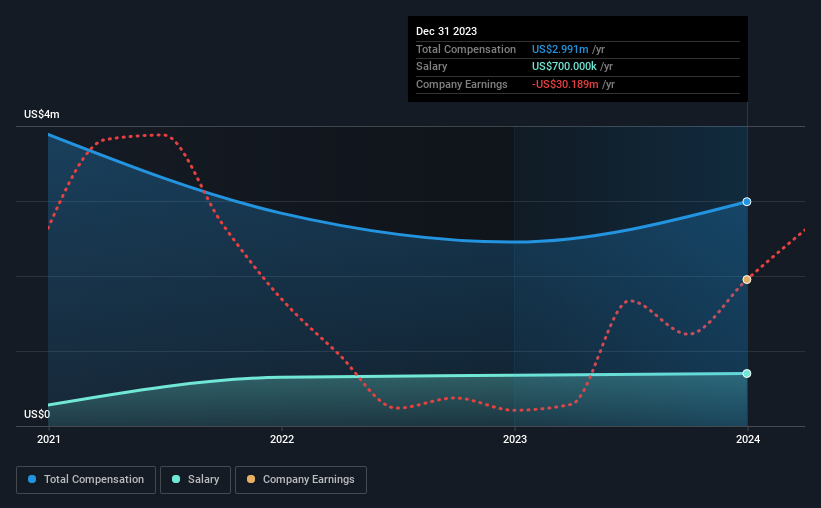

- La remuneración total del Consejero Delegado Keith Sullivan incluye un salario de 700.000 dólares.

- La remuneración total es un 366% superior a la media del sector

- Las pérdidas trienales de Neuronetics para los accionistas fueron del 84%, mientras que su BPA creció un 1,8% en los últimos tres años

Los accionistas de Neuronetics, Inc.(NASDAQ:STIM) se habrán sentido consternados por la rentabilidad negativa de la acción en los últimos tres años. Lo preocupante es que, a pesar del crecimiento positivo del BPA, la cotización no ha seguido la tendencia de los fundamentales. En la próxima Junta General de Accionistas, que se celebrará el 30 de mayo, los accionistas podrían preguntar al Consejo sobre la futura dirección de la empresa. Votar sobre resoluciones como la remuneración de los ejecutivos y otros asuntos también podría ser una forma de influir en la gestión. Creemos que los accionistas podrían ser reacios a aumentar la remuneración del consejero delegado en estos momentos, según nuestro análisis que figura a continuación.

Vea nuestro último análisis de Neuronetics

¿Cómo se compara la remuneración total de Keith Sullivan con la de otras empresas del sector?

Según nuestros datos, Neuronetics, Inc. tiene una capitalización bursátil de 71 millones de dólares, y pagó a su consejero delegado una retribución total anual de 3,0 millones de dólares durante el año hasta diciembre de 2023. Observamos que esto supone un aumento del 22% con respecto al año pasado. Aunque este análisis se centra en la retribución total, hay que reconocer que la parte salarial es inferior, valorada en 700.000 dólares.

En comparación con otras empresas del sector de equipos médicos estadounidenses con capitalizaciones de mercado inferiores a 200 millones de dólares, la mediana de la retribución total del CEO fue de 642.000 dólares. Por lo tanto, podemos concluir que Keith Sullivan recibe una remuneración superior a la media del sector. Además, Keith Sullivan posee directamente acciones de la empresa por valor de 1,5 millones de dólares.

| Componente | 2023 | 2022 | Proporción (2023) |

| Salario | 700 000 USD | US$676k | 23% |

| Otros | 2,3 millones de dólares | 1,8 millones | 77% |

| Remuneración total | 3,0 millones | 2,5 millones | 100% |

Hablando a nivel industrial, casi el 25% de la compensación total representa el salario, mientras que el 75% restante corresponde a otras remuneraciones. Aunque hay una diferencia en cómo se fija la compensación total, Neuronetics refleja más o menos el mercado en cuanto a la fijación del salario. Es importante señalar que una inclinación hacia la compensación no salarial sugiere que la remuneración total está vinculada a los resultados de la empresa.

Un vistazo a las cifras de crecimiento de Neuronetics, Inc.

Neuronetics, Inc. ha visto aumentar sus beneficios por acción (BPA) un 1,8% anual en los últimos tres años. Sus ingresos aumentaron un 10% en el último año.

Este crecimiento de los ingresos podría apuntar realmente a un futuro mejor. Y, aunque modesto, el crecimiento del BPA es notable. Así que, aunque no nos atreveríamos a decir que es una de las mejores, creemos que merece la pena seguirla de cerca. El rendimiento histórico puede ser a veces un buen indicador de lo que está por venir, pero si quiere echar un vistazo al futuro de la empresa, puede que le interese esta visualización gratuita de las previsiones de los analistas.

¿Ha sido Neuronetics, Inc. ¿ha sido una buena inversión?

Con una rentabilidad total para el accionista de -84% en tres años, los accionistas de Neuronetics, Inc. se sentirían decepcionados. Esto sugiere que no sería prudente que la empresa pagara al Consejero Delegado con demasiada generosidad.

Para concluir...

El hecho de que los accionistas hayan sufrido pérdidas en el valor de sus acciones en los últimos años es ciertamente desconcertante. El hecho de que el precio de las acciones no haya crecido junto con los beneficios puede indicar que hay otras cuestiones que pueden estar afectando a esas acciones. Si hay algunas variables desconocidas que están influyendo en el precio de la acción, seguramente los accionistas tendrían algunas preocupaciones. La próxima Junta General de Accionistas será una oportunidad para que los accionistas interroguen al Consejo sobre asuntos clave, como la remuneración del Consejero Delegado o cualquier otra cuestión que puedan tener y revisen su tesis de inversión con respecto a la empresa.

Si bien la remuneración del CEO es un factor importante a tener en cuenta, hay otras áreas que los inversores también deben tener en cuenta. Hemos identificado 5 señales de advertencia para Neuronetics que los inversores deberían tener en cuenta en un entorno empresarial dinámico.

Nota importante: Neuronetics es un valor apasionante, pero entendemos que los inversores puedan estar buscando un balance libre de cargas y rentabilidades de éxito. Puede que encuentren algo mejor en esta lista de empresas interesantes con un ROE elevado y un endeudamiento bajo.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Neuronetics puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.