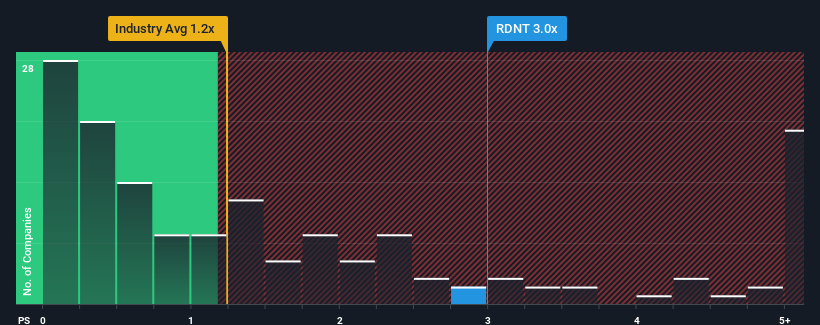

Cuando cerca de la mitad de las empresas del sector sanitario de Estados Unidos tienen ratios precio/ventas (o "P/V") inferiores a 1,2x, puede considerar RadNet, Inc. (NASDAQ:RDNT) como un título a evitar potencialmente con su ratio P/V de 3x. Sin embargo, no es prudente tomar el P/S al pie de la letra, ya que puede haber una explicación de por qué es tan alto.

Vea nuestro último análisis de RadNet

Cómo se ha comportado RadNet

Los últimos tiempos han sido ventajosos para RadNet, ya que sus ingresos han aumentado más rápidamente que los de la mayoría de las demás empresas. Parece que muchos esperan que persista el buen comportamiento de los ingresos, lo que ha elevado la relación precio/ventas. De no ser así, los accionistas actuales podrían estar un poco nerviosos sobre la viabilidad del precio de la acción.

Si desea conocer las previsiones de los analistas, consulte nuestro informegratuito sobre RadNet.¿Se prevé un crecimiento suficiente de los ingresos de RadNet?

La única ocasión en la que uno se sentiría realmente cómodo viendo un PER tan alto como el de RadNet es cuando el crecimiento de la empresa está en vías de eclipsar al sector.

Retrospectivamente, el año pasado los ingresos de la empresa aumentaron un 12%. El último trienio también ha registrado un excelente aumento global de los ingresos del 36%, ayudado en cierta medida por su rendimiento a corto plazo. En consecuencia, los accionistas habrían acogido con satisfacción estas tasas de crecimiento de los ingresos a medio plazo.

En cuanto a las perspectivas, el próximo año debería generar un crecimiento del 8,5%, según las estimaciones de los cinco analistas que siguen a la empresa. Mientras tanto, se prevé que el resto del sector crezca un 7,7%, lo que no supone una diferencia sustancial.

A la luz de esto, es curioso que el P/S de RadNet se sitúe por encima de la mayoría de las demás empresas. Al parecer, muchos inversores en la empresa son más alcistas de lo que indican los analistas y no están dispuestos a desprenderse de sus acciones en estos momentos. Aunque será difícil lograr ganancias adicionales, ya que es probable que este nivel de crecimiento de los ingresos acabe lastrando el precio de la acción.

La clave

Aunque la relación precio-ventas no debería ser el factor determinante a la hora de comprar o no una acción, es un barómetro bastante capaz de medir las expectativas de ingresos.

Los analistas prevén que los ingresos de RadNet crezcan sólo a la par que los del resto del sector, lo que ha provocado que el elevado ratio P/V sea inesperado. Cuando vemos un crecimiento de los ingresos que apenas iguala al del sector, no esperamos que las elevadas cifras de P/S se mantengan infladas a largo plazo. A menos que la empresa pueda adelantarse al resto del sector a corto plazo, será un reto mantener el precio de la acción en los niveles actuales.

¿Y qué hay de otros riesgos? Todas las empresas los tienen, y hemos detectado 2 señales de advertencia para RadNet que debería conocer.

Si le interesan las empresas fuertes que obtienen beneficios, consulte esta lista gratuita de empresas interesantes que cotizan con un PER bajo (pero que han demostrado que pueden aumentar sus beneficios).

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si RadNet puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.