Boston Beer Company, Inc. (NYSE:SAM ), puede que no sea un valor de gran capitalización, pero ha experimentado una subida significativa de más del 20% en los últimos dos meses en la Bolsa de Nueva York. Al tratarse de un valor de mediana capitalización con una gran cobertura por parte de los analistas, se podría suponer que cualquier cambio reciente en las perspectivas de la empresa ya está descontado en el valor. Sin embargo, ¿podría seguir cotizando a un precio relativamente barato? Examinemos la valoración y las perspectivas de Boston Beer Company con más detalle para determinar si aún existe una oportunidad de ganga.

Vea nuestro análisis más reciente de Boston Beer Company

¿Sigue siendo barata Boston Beer Company?

Buenas noticias para los inversores: Boston Beer Company sigue cotizando a un precio bastante barato. Mi modelo de valoración muestra que el valor intrínseco de la acción es de 552,07 dólares, pero actualmente cotiza a 360 dólares en el mercado de acciones, lo que significa que todavía hay una oportunidad para comprar ahora. Aunque es posible que haya otra oportunidad de comprar de nuevo en el futuro. Esto se debe a que la beta de Boston Beer Company (una medida de la volatilidad del precio de las acciones) es alta, lo que significa que sus movimientos de precios serán exagerados en relación con el resto del mercado. Si el mercado es bajista, es probable que las acciones de la empresa caigan más que el resto del mercado, lo que supondría una excelente oportunidad de compra.

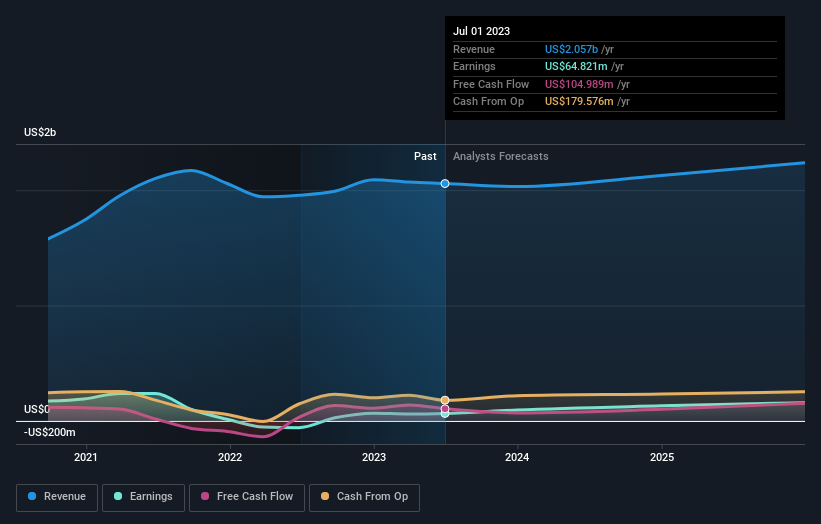

¿Podemos esperar crecimiento de Boston Beer Company?

Los inversores que buscan crecimiento en su cartera pueden considerar las perspectivas de una empresa antes de comprar sus acciones. Comprar una gran empresa con unas perspectivas sólidas a un precio barato siempre es una buena inversión, así que echemos también un vistazo a las expectativas futuras de la empresa. Con una previsión de beneficios de más del doble en los próximos dos años, el futuro parece brillante para Boston Beer Company. Parece que se prevé un mayor flujo de caja para el valor, lo que debería traducirse en una mayor valoración de la acción.

¿Qué significa esto para usted?

¿Es usted accionista? Dado que SAM está actualmente infravalorada, puede ser un buen momento para aumentar su participación en el valor. Con unas perspectivas optimistas en el horizonte, parece que este crecimiento aún no se ha tenido plenamente en cuenta en el precio de la acción. Sin embargo, también hay que tener en cuenta otros factores, como la salud financiera, que podrían explicar la infravaloración actual.

¿Es usted un inversor potencial? Si hace tiempo que sigue de cerca a SAM, puede que sea el momento de dar el salto. Sus buenas perspectivas de futuro aún no se reflejan plenamente en el precio actual de las acciones, lo que significa que aún no es demasiado tarde para comprar SAM. Pero antes de tomar cualquier decisión de inversión, considere otros factores, como la trayectoria de su equipo directivo, para realizar una compra bien informada.

A la luz de esto, si desea realizar más análisis sobre la empresa, es vital estar informado de los riesgos que implica. Un ejemplo: Hemos detectado 2 señales de advertencia de Boston Beer Company que debería tener en cuenta.

Si ya no le interesa Boston Beer Company, puede utilizar nuestra plataforma gratuita para consultar nuestra lista de más de 50 valores con un elevado potencial de crecimiento.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Boston Beer Company puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito ¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en

contacto con nosotros directamente. Si lo

prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general.

Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.