El gestor de fondos externos respaldado por Charlie Munger, de Berkshire Hathaway, Li Lu, no tiene pelos en la lengua al afirmar que "el mayor riesgo de una inversión no es la volatilidad de los precios, sino sufrir una pérdida permanente de capital". Cuando pensamos en lo arriesgada que es una empresa, siempre nos gusta fijarnos en su uso de la deuda, ya que una sobrecarga de deuda puede llevar a la ruina. Como muchas otras empresas, Valero Energy Corporation (NYSE:VLO ) recurre a la deuda. Pero, ¿es esta deuda una preocupación para los accionistas?

¿Cuándo es peligrosa la deuda?

En términos generales, la deuda sólo se convierte en un verdadero problema cuando una empresa no puede pagarla fácilmente, ya sea reuniendo capital o con su propio flujo de caja. En el peor de los casos, una empresa puede quebrar si no puede pagar a sus acreedores. Sin embargo, un caso más frecuente (aunque costoso) es cuando una empresa debe emitir acciones a precios de saldo, diluyendo permanentemente a los accionistas, sólo para apuntalar su balance. Por supuesto, muchas empresas utilizan la deuda para financiar el crecimiento, sin ninguna consecuencia negativa. Lo primero que hay que hacer al considerar el nivel de endeudamiento de una empresa es analizar conjuntamente su tesorería y su deuda.

Vea nuestro último análisis de Valero Energy

¿Cuál es la deuda neta de Valero Energy?

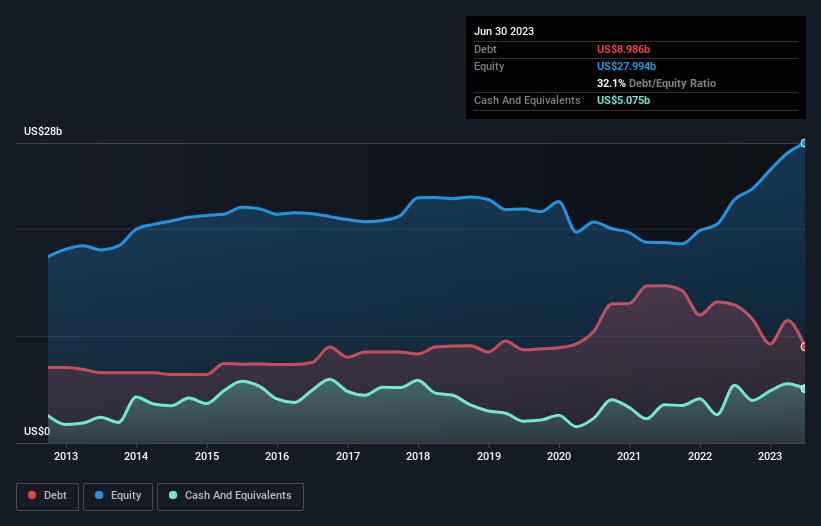

Como se puede ver a continuación, Valero Energy tenía 8.990 millones de dólares de deuda en junio de 2023, por debajo de los 12.900 millones de dólares del año anterior. Sin embargo, cuenta con 5.080 millones de dólares en efectivo para compensar esta deuda, lo que supone una deuda neta de unos 3.910 millones de dólares.

¿Cuál es la salud del balance de Valero Energy?

Podemos ver en el balance más reciente que Valero Energy tenía pasivos por valor de 14.900 millones de dólares con vencimiento dentro de un año, y pasivos por valor de 17.700 millones de dólares con vencimiento posterior. Por otro lado, tenía 5.080 millones de dólares en efectivo y 10.400 millones de dólares en cuentas por cobrar que vencían dentro de un año. Por tanto, tiene un pasivo de 17.200 millones de dólares más que su tesorería y sus créditos a corto plazo juntos.

Valero Energy tiene una capitalización bursátil muy elevada, de 47.000 millones de dólares, por lo que es muy probable que pudiera obtener efectivo para mejorar su balance si fuera necesario. Pero está claro que deberíamos examinar de cerca si puede gestionar su deuda sin dilución.

Para evaluar la deuda de una empresa en relación con sus beneficios, calculamos su deuda neta dividida por sus beneficios antes de intereses, impuestos, depreciaciones y amortizaciones (EBITDA) y sus beneficios antes de intereses e impuestos (EBIT) divididos por sus gastos por intereses (su cobertura de intereses). De este modo, consideramos tanto el quantum absoluto de la deuda como los tipos de interés que se pagan por ella.

Valero Energy tiene un bajo ratio de deuda neta sobre EBITDA, de sólo 0,22 puntos. Y su EBIT cubre fácilmente sus gastos por intereses, ya que es 32,8 veces superior. Así que estamos bastante tranquilos con su uso superconservador de la deuda. Además, nos complace informar de que Valero Energy ha incrementado su EBIT en un 50%, reduciendo así el espectro de futuras amortizaciones de deuda. El balance es claramente el área en la que hay que centrarse cuando se analiza la deuda. Pero son los beneficios futuros, más que nada, los que determinarán la capacidad de Valero Energy para mantener un balance saneado en el futuro. Así que si quieres ver lo que piensan los profesionales, puede que te interese este informe gratuito sobre las previsiones de beneficios de los analistas .

Pero nuestra última consideración también es importante, porque una empresa no puede pagar la deuda con beneficios sobre el papel; necesita dinero en efectivo. Así que merece la pena comprobar cuánto de ese EBIT está respaldado por flujo de caja libre. En los dos últimos años, Valero Energy registró un flujo de caja libre equivalente al 72% de su EBIT, lo que es más o menos normal, dado que el flujo de caja libre excluye intereses e impuestos. Este flujo de caja libre sitúa a la empresa en una buena posición para amortizar deuda, cuando proceda.

Nuestra opinión

La cobertura de intereses de Valero Energy sugiere que puede hacer frente a su deuda con la misma facilidad con la que Cristiano Ronaldo podría marcar un gol a un portero de una selección sub-14. Y eso es sólo el principio. Y eso es sólo el principio de las buenas noticias, ya que su tasa de crecimiento del EBIT también es muy alentadora. Desde una perspectiva más amplia, creemos que el uso de la deuda por parte de Valero Energy parece bastante razonable y no nos preocupa. Al fin y al cabo, un apalancamiento razonable puede impulsar la rentabilidad de los fondos propios. El balance es claramente el área en la que hay que centrarse cuando se analiza la deuda. Sin embargo, no todo el riesgo de la inversión reside en el balance, ni mucho menos. Un ejemplo: Hemos detectado una señal de advertencia en Valero Energy que debería tener en cuenta.

Al fin y al cabo, a menudo es mejor centrarse en empresas libres de deuda neta. Puede acceder a nuestra lista especial de dichas empresas (todas ellas con un historial de crecimiento de beneficios). Es gratis.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Valero Energy puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito ¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en

contacto con nosotros directamente. Si lo

prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general.

Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.