El insuficiente crecimiento de Par Pacific Holdings, Inc. (NYSE:PARR) perjudica el precio de las acciones

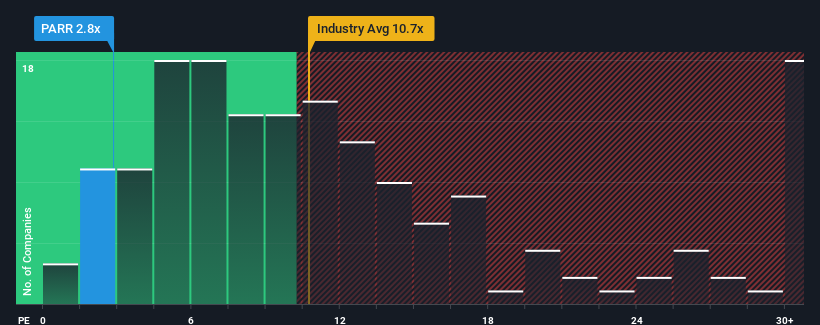

Con una relación precio/beneficios (o "PER") de 2,8 veces, Par Pacific Holdings, Inc.(NYSE:PARR) puede estar enviando señales muy alcistas en estos momentos, dado que casi la mitad de las empresas de Estados Unidos tienen PER superiores a 17 veces e incluso los PER superiores a 32 veces no son inusuales. Aunque no es prudente tomarse el PER al pie de la letra, ya que puede haber una explicación de por qué es tan limitado.

Los últimos tiempos no han sido ventajosos para Par Pacific Holdings, ya que sus beneficios han caído más rápido que los de la mayoría de las demás empresas. Parece que muchos esperan que persista el pésimo comportamiento de los beneficios, lo que ha reprimido el PER. Si todavía crees en el negocio, preferirías que la empresa no perdiera beneficios. Si no es así, es probable que a los accionistas les cueste entusiasmarse con la evolución futura de la cotización.

Consulte nuestro último análisis de Par Pacific Holdings

¿Coincide el crecimiento con el bajo PER?

Existe la suposición inherente de que una empresa debe tener un rendimiento muy inferior al del mercado para que ratios de PER como el de Par Pacific Holdings se consideren razonables.

Si revisamos los resultados del último año, resulta descorazonador que los beneficios de la empresa cayeran un 34%. Desgraciadamente, esto la ha devuelto al punto de partida de hace tres años, con un crecimiento del BPA prácticamente inexistente en general durante ese tiempo. Así que nos parece que la empresa ha tenido un resultado mixto en términos de crecimiento de los beneficios durante ese tiempo.

De cara al futuro, se prevé que el beneficio por acción caiga en picado, con una contracción del 31% anual durante los próximos tres años, según los cinco analistas que siguen a la empresa. Mientras tanto, se prevé que el mercado en general crezca un 9,9% anual, lo que dibuja un panorama poco halagüeño.

Con estos datos, no nos sorprende que Par Pacific Holdings cotice a un PER inferior al del mercado. No obstante, no hay garantía de que el PER haya tocado suelo todavía con los beneficios en retroceso. Existe la posibilidad de que el PER caiga a niveles aún más bajos si la empresa no mejora su rentabilidad.

La última palabra

En general, preferimos limitar el uso de la relación precio/beneficios a establecer lo que piensa el mercado sobre la salud general de una empresa.

Hemos establecido que Par Pacific Holdings mantiene su bajo PER por la debilidad de su previsión de deslizamiento de beneficios, como era de esperar. En este momento, los inversores consideran que el potencial de mejora de los beneficios no es lo suficientemente grande como para justificar un PER más elevado. A menos que estas condiciones mejoren, seguirán constituyendo una barrera para la cotización en torno a estos niveles.

No queremos aguar la fiesta demasiado, pero también hemos encontrado 2 señales de advertencia para Par Pacific Holdings (¡una no nos gusta demasiado!) que hay que tener en cuenta.

Es importante asegurarse de buscar una gran empresa, no sólo la primera idea que se le ocurra. Así que eche un vistazo a esta lista gratuita de empresas interesantes con un fuerte crecimiento reciente de los beneficios (y un PER bajo).

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Par Pacific Holdings puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. También puede enviar un correo electrónico a editorial-team@simplywallst.com

This article has been translated from its original English version, which you can find here.