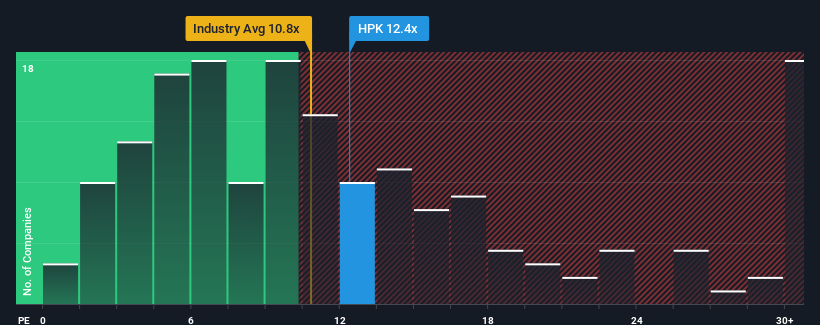

Con una relación precio/beneficios (o "PER") de 12,4 veces, HighPeak Energy, Inc.(NASDAQ:HPK) puede estar enviando señales alcistas en estos momentos, dado que casi la mitad de las empresas de Estados Unidos tienen PER superiores a 17 veces e incluso los PER superiores a 32 veces no son inusuales. Aunque no es prudente tomarse el PER al pie de la letra, ya que puede haber una explicación de por qué es limitado.

Los últimos tiempos no han sido ventajosos para HighPeak Energy, ya que sus beneficios han caído más rápido que los de la mayoría de las demás empresas. El PER es probablemente bajo porque los inversores piensan que este pobre comportamiento de los beneficios no va a mejorar en absoluto. Si todavía crees en el negocio, preferirías que la empresa no estuviera perdiendo beneficios. O, por lo menos, esperarías que la caída de los beneficios no empeorara si tu plan es comprar acciones mientras la empresa no goza de buena salud.

Vea nuestro último análisis de HighPeak Energy

¿Cuál es la tendencia de crecimiento de HighPeak Energy?

El PER de HighPeak Energy sería el típico de una empresa de la que sólo se espera un crecimiento limitado y, lo que es más importante, un comportamiento peor que el del mercado.

Si echamos la vista atrás, el crecimiento de los beneficios por acción de la empresa el año pasado no fue algo que entusiasmara, ya que registró un decepcionante descenso del 50%. Sin embargo, el último trienio ha registrado un excelente aumento global del 62% en el BPA, a pesar de su insatisfactorio rendimiento a corto plazo. Aunque ha sido un camino lleno de baches, es justo decir que el crecimiento de los beneficios en los últimos tiempos ha sido más que adecuado para la empresa.

En cuanto a las perspectivas, los cuatro analistas que siguen la evolución de la empresa estiman que en los próximos tres años el crecimiento será del 13% anual. Dado que el mercado sólo prevé un crecimiento anual del 10%, la empresa está en condiciones de obtener unos resultados más sólidos.

A la luz de esto, resulta peculiar que el PER de HighPeak Energy se sitúe por debajo de la mayoría de las demás empresas. Al parecer, algunos accionistas dudan de las previsiones y han estado aceptando precios de venta significativamente más bajos.

La última palabra

Diríamos que el poder de la relación precio/beneficios no es principalmente como instrumento de valoración, sino más bien para calibrar el sentimiento actual de los inversores y sus expectativas futuras.

Hemos comprobado que HighPeak Energy cotiza actualmente con un PER muy inferior al esperado, ya que sus previsiones de crecimiento son superiores a las del mercado en general. Podría haber algunas amenazas importantes no observadas para los beneficios que impidan que el PER se corresponda con las perspectivas positivas. Parece que muchos están anticipando la inestabilidad de los beneficios, porque estas condiciones normalmente deberían impulsar el precio de la acción.

Siempre hay que pensar en los riesgos. Por ejemplo, hemos detectado 3 señales de advertencia para HighPeak Energy que debería tener en cuenta, y 1 de ellas es potencialmente grave.

Si le interesan los ratios PER, quizá desee ver esta recopilación gratuita de otras empresas con un fuerte crecimiento de los beneficios y bajos ratios PER.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si HighPeak Energy puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. También puede enviar un correo electrónico a editorial-team@simplywallst.com

This article has been translated from its original English version, which you can find here.