Howard Marks lo expresó muy bien cuando dijo que, más que preocuparse por la volatilidad del precio de las acciones, "la posibilidad de pérdida permanente es el riesgo que me preocupa... y preocupa a todo inversor práctico que conozco". Cuando pensamos en lo arriesgada que es una empresa, siempre nos gusta fijarnos en su uso de la deuda, ya que una sobrecarga de deuda puede llevar a la ruina. Podemos ver que Green Plains Inc.(NASDAQ:GPRE) utiliza deuda en su negocio. Pero la verdadera pregunta es si esta deuda hace que la empresa sea arriesgada.

¿Cuándo es un problema la deuda?

La deuda y otros pasivos se convierten en un riesgo para una empresa cuando no puede cumplir fácilmente esas obligaciones, ya sea con flujo de caja libre o mediante la obtención de capital a un precio atractivo. En el peor de los casos, una empresa puede quebrar si no puede pagar a sus acreedores. Sin embargo, un escenario más común (pero aún doloroso) es que tenga que captar nuevo capital propio a un precio bajo, diluyendo así permanentemente a los accionistas. Sin embargo, al sustituir a la dilución, la deuda puede ser una herramienta muy buena para las empresas que necesitan capital para invertir en crecimiento con altas tasas de rentabilidad. El primer paso a la hora de considerar los niveles de endeudamiento de una empresa es considerar conjuntamente su tesorería y su deuda.

Vea nuestro último análisis de Green Plains

¿Cuál es la deuda de Green Plains?

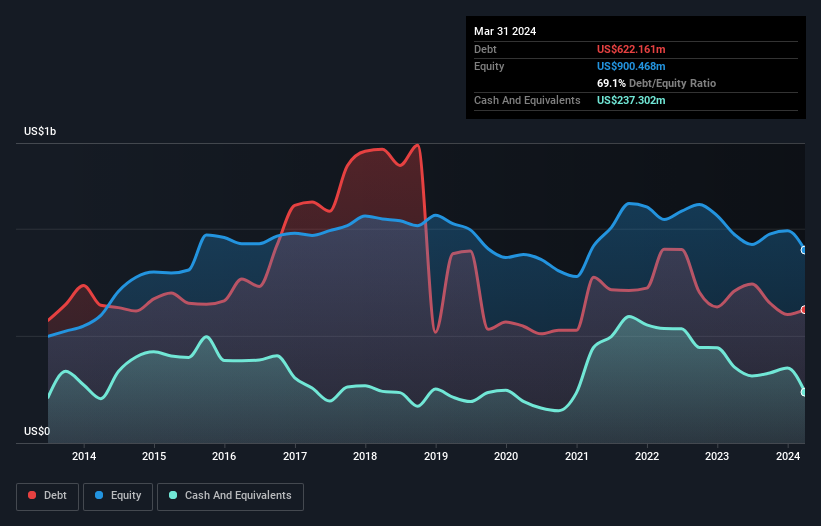

La siguiente imagen, en la que puede hacer clic para obtener más detalles, muestra que Green Plains tenía una deuda de 622,2 millones de dólares a finales de marzo de 2024, lo que supone una reducción desde los 709,6 millones de dólares de hace un año. Sin embargo, como tiene una reserva de efectivo de 237,3 millones de dólares, su deuda neta es menor, de unos 384,9 millones de dólares.

¿Cuál es la solidez del balance de Green Plains?

Haciendo zoom en los últimos datos del balance, podemos ver que Green Plains tenía pasivos por valor de 336,4 millones de dólares con vencimiento a 12 meses y pasivos por valor de 562,6 millones de dólares con vencimiento posterior. Para compensar estas obligaciones, disponía de 237,3 millones de dólares en efectivo y 88,3 millones de dólares en cuentas por cobrar con vencimiento a 12 meses. Así pues, su pasivo supera en 573,4 millones de dólares la suma de su tesorería y sus créditos a corto plazo.

Aunque esto pueda parecer mucho, no es tan grave, ya que Green Plains tiene una capitalización bursátil de 1.250 millones de dólares, por lo que probablemente podría reforzar su balance ampliando capital si lo necesitara. Pero, sin duda, debemos estar atentos a cualquier indicio de que su deuda entrañe demasiados riesgos. A la hora de analizar los niveles de deuda, el balance es el punto de partida obvio. Pero, en última instancia, la rentabilidad futura del negocio decidirá si Green Plains puede reforzar su balance con el tiempo. Así que si quiere saber lo que piensan los profesionales, puede que le interese este informe gratuito sobre las previsiones de beneficios de los analistas.

En el último año, Green Plains tuvo pérdidas antes de intereses e impuestos, y de hecho redujo sus ingresos un 18%, hasta 3.100 millones de dólares. No es lo que esperábamos.

Caveat Emptor

Si la caída de los ingresos de Green Plains es tan alentadora como una manta mojada, su pérdida de beneficios antes de intereses e impuestos (EBIT) es aún menos atractiva. En concreto, la pérdida EBIT fue de 52 millones de dólares. Teniendo esto en cuenta junto con los pasivos mencionados anteriormente, no nos da mucha confianza que la empresa deba utilizar tanta deuda. Así que creemos que su balance está un poco tenso, aunque no irreparable. Por ejemplo, no nos gustaría que se repitiera la pérdida de 74 millones de dólares del año pasado. Así que, para ser francos, creemos que es arriesgado. A la hora de analizar los niveles de endeudamiento, el balance es el punto de partida obvio. Pero, en última instancia, cada empresa puede contener riesgos que existen fuera del balance. Por ejemplo, hemos identificado 2 señales de advertencia para Green Plains que debería tener en cuenta.

Al fin y al cabo, a menudo es mejor centrarse en empresas libres de deuda neta. Puede acceder a nuestra lista especial de tales empresas (todas con un historial de crecimiento de beneficios). Es gratis.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Green Plains puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.