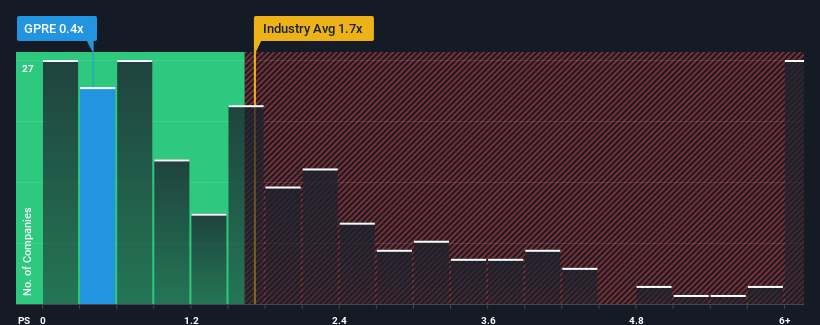

La relación precio/ventas (o "P/V") de 0,4 veces de Green Plains Inc.(NASDAQ:GPRE) puede parecer una oportunidad de inversión bastante atractiva si se tiene en cuenta que cerca de la mitad de las empresas del sector del petróleo y el gas de Estados Unidos tienen relaciones P/V superiores a 1,7 veces. Sin embargo, el P/S podría ser bajo por alguna razón y requiere una investigación más profunda para determinar si está justificado.

Consulte nuestro último análisis de Green Plains

Cómo se ha comportado Green Plains

Los últimos tiempos han sido más ventajosos para Green Plains, ya que sus ingresos no han caído tanto como los del resto del sector. Puede que el mercado espere una caída de los ingresos en el futuro, lo que ha mantenido el P/S bajo mínimos. Preferirías que la empresa siguiera mejorando sus ingresos si aún crees en el negocio. Pero, como mínimo, esperaría que los ingresos no se desplomaran por completo si su plan es comprar algunas acciones mientras la empresa no goza del favor del mercado.

Si desea conocer las previsiones de los analistas, consulte nuestro informegratuito sobre Green Plains.¿Cuál es la tendencia de crecimiento de los ingresos de Green Plains?

El ratio P/S de Green Plains sería el típico de una empresa de la que sólo se espera un crecimiento limitado y, lo que es más importante, un comportamiento peor que el del sector.

Echando la vista atrás, el crecimiento de los ingresos de la empresa el año pasado no fue algo que entusiasmara, ya que registró un decepcionante descenso del 1,5%. Aun así, es admirable que los ingresos hayan subido un 62% en conjunto desde hace tres años, sin contar los últimos 12 meses. Así que podemos empezar confirmando que la empresa ha hecho en general un muy buen trabajo de crecimiento de los ingresos durante ese tiempo, a pesar de que tuvo algunos contratiempos en el camino.

En cuanto a las perspectivas, los diez analistas que siguen la evolución de la empresa prevén un crecimiento del 7,9% anual en los tres próximos años. Dado que se prevé que el sector sólo crezca un 1,0% cada año, la empresa está en condiciones de obtener unos ingresos más elevados.

Teniendo esto en cuenta, nos parece intrigante que el PER de Green Plains se sitúe por detrás de la mayoría de sus homólogos del sector. Parece que la mayoría de los inversores no están convencidos en absoluto de que la empresa pueda alcanzar las expectativas de crecimiento futuro.

La última palabra

Aunque la relación precio-ventas no debería ser el factor determinante a la hora de comprar o no una acción, es un barómetro bastante capaz de medir las expectativas de ingresos.

Las previsiones de los analistas de Green Plains revelan que sus perspectivas de ingresos superiores no están contribuyendo a su P/V ni de lejos tanto como habríamos predicho. Cuando vemos previsiones de crecimiento tan sólidas como éstas, sólo podemos suponer que los riesgos potenciales son lo que podría estar ejerciendo una presión significativa sobre el ratio P/S. Parece que el mercado podría estar anticipando la inestabilidad de los ingresos, porque estas condiciones normalmente deberían proporcionar un impulso al precio de la acción.

No hay que olvidar que puede haber otros riesgos. Por ejemplo, hemos identificado 1 señal de advertencia para Green Plains que debería tener en cuenta.

Si le interesan las empresas fuertes que obtienen beneficios, consulte esta lista gratuita de empresas interesantes que cotizan con un PER bajo (pero que han demostrado que pueden aumentar sus beneficios).

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Green Plains puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.