Los mediocres resultados de ENGlobal Corporation (NASDAQ:ENG) provocan una caída del 25% en su cotización

Por desgracia para algunos accionistas, la cotización de ENGlobal Corporation(NASDAQ:ENG) se ha desplomado un 25% en los últimos treinta días, prolongando el dolor reciente. Para cualquier accionista a largo plazo, el último mes pone fin a un año para olvidar, bloqueando una caída del 73% en el precio de la acción.

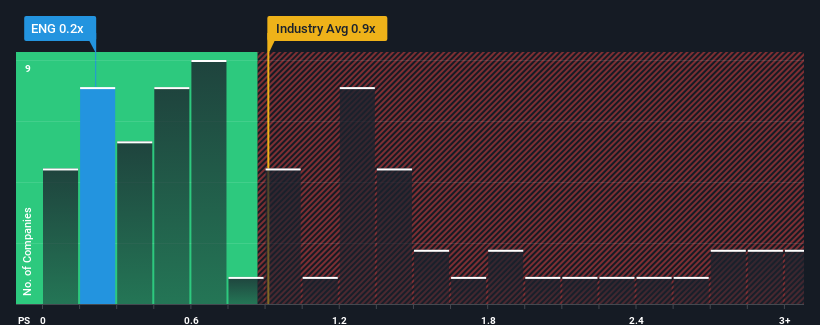

Después de una caída tan grande del precio, teniendo en cuenta que aproximadamente la mitad de las empresas que operan en el sector de los servicios energéticos de Estados Unidos tienen ratios precio/ventas (o "P/S") superiores a 0,9x, puede considerar ENGlobal como una inversión atractiva con su ratio P/S de 0,2x. Sin embargo, no es prudente tomar el P/S al pie de la letra, ya que puede haber una explicación de por qué es limitado.

Vea nuestro último análisis de ENGlobal

¿Cómo se ha comportado ENGlobal recientemente?

El reciente crecimiento de los ingresos de ENGlobal tendría que considerarse satisfactorio, si no espectacular. Una posibilidad es que la relación precio/ventas sea baja porque los inversores piensan que este buen crecimiento de los ingresos podría ser inferior al del sector en general en un futuro próximo. Si esto no sucede, los accionistas actuales pueden tener motivos para ser optimistas sobre la futura dirección del precio de las acciones.

Aunque no hay estimaciones de analistas disponibles para ENGlobal, eche un vistazo a esta visualizacióngratuita rica en datos para ver cómo la empresa se apila en ganancias, ingresos y flujo de caja.¿Coinciden las previsiones de ingresos con el bajo ratio P/S?

Existe la suposición inherente de que una empresa debe tener un rendimiento inferior al del sector para que ratios P/S como el de ENGlobal se consideren razonables.

Retrospectivamente, el año pasado los ingresos de la empresa aumentaron un 5,1%. Aún así, lamentablemente los ingresos han caído un 41% en conjunto desde hace tres años, lo cual es decepcionante. Por lo tanto, es justo decir que el crecimiento de los ingresos en los últimos tiempos no ha sido deseable para la empresa.

Si lo comparamos con el sector, para el que se prevé un crecimiento del 13% en los próximos 12 meses, la tendencia a la baja de la empresa basada en los recientes resultados de ingresos a medio plazo es un panorama aleccionador.

En vista de ello, es comprensible que el PER de ENGlobal se sitúe por debajo de la mayoría de las demás empresas. Sin embargo, no hay garantía de que la relación precio/valor haya alcanzado ya un suelo con unos ingresos que van en retroceso. Incluso podría ser difícil mantener estos precios, ya que las tendencias recientes de los ingresos ya están lastrando las acciones.

La clave

Los movimientos hacia el sur de las acciones de ENGlobal significan que su PER se encuentra ahora en un nivel bastante bajo. Aunque la relación precio/ventas no debería ser el factor determinante a la hora de comprar o no una acción, es un barómetro bastante capaz de medir las expectativas de ingresos.

Como sospechábamos, nuestro examen de ENGlobal reveló que la disminución de sus ingresos a medio plazo está contribuyendo a su baja relación precio/ventas, dado que el sector está llamado a crecer. En este momento, los inversores consideran que el potencial de mejora de los ingresos no es lo suficientemente grande como para justificar un ratio P/S más elevado. Dadas las circunstancias actuales, parece poco probable que el precio de la acción experimente un movimiento significativo en cualquier dirección en un futuro próximo si persisten las recientes tendencias de ingresos a medio plazo.

¿Y qué hay de otros riesgos? Todas las empresas los tienen, y hemos detectado 4 señales de advertencia para ENGlobal (¡de las cuales 3 son un poco desagradables!) que debería conocer.

Si le interesan las empresas sólidas que obtienen beneficios, consulte esta lista gratuita de empresas interesantes que cotizan con un PER bajo (pero que han demostrado que pueden aumentar sus beneficios).

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si ENGlobal puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.