Berkshire Hathaway Inc. acaba de batir las previsiones de los analistas, que han actualizado sus pronósticos

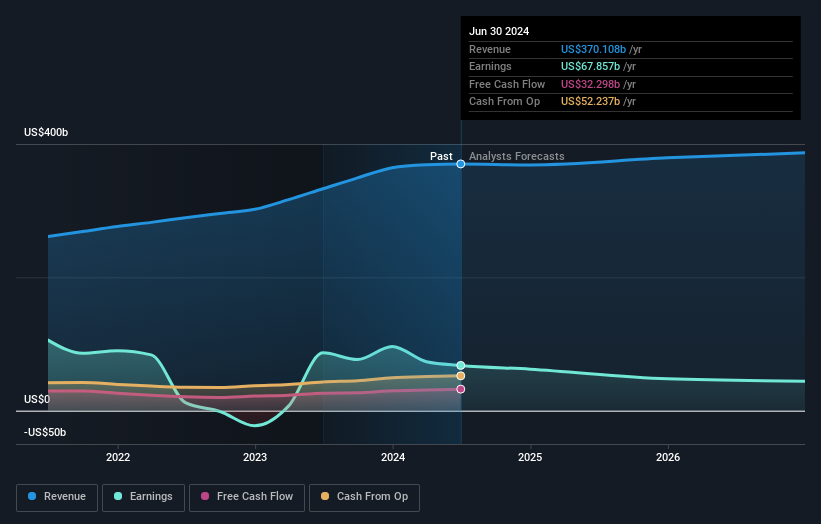

Hace una semana, Berkshire Hathaway Inc.(NYSE:BRK.A) presentó unas sólidas cifras para el segundo trimestre que podrían dar lugar a una revalorización de la acción. En general, los resultados fueron positivos, ya que los ingresos superaron las expectativas en un 5,8%, alcanzando los 94.000 millones de dólares. Berkshire Hathaway también registró un beneficio estatutario de 21.122 USD, un impresionante 39% por encima de las previsiones de los analistas. Tras el resultado, los analistas han actualizado su modelo de beneficios, y sería bueno saber si creen que ha habido un cambio fuerte en las perspectivas de la empresa, o si todo sigue igual. Hemos reunido las previsiones estatutarias más recientes para ver si los analistas han cambiado sus modelos de beneficios, tras estos resultados.

Vea nuestro último análisis para Berkshire Hathaway

Teniendo en cuenta los últimos resultados, los tres analistas de Berkshire Hathaway esperan actualmente que los ingresos en 2024 sean de 368.700 millones de dólares, aproximadamente en línea con los últimos 12 meses. Se espera que el beneficio estatutario por acción caiga un 33%, hasta 31.455 dólares, en el mismo periodo. Sin embargo, antes de los últimos resultados, los analistas preveían unos ingresos de 352.200 millones de dólares y un beneficio por acción (BPA) de 33.030 dólares en 2024. Así que está bastante claro que el consenso es mixto en Berkshire Hathaway después de los últimos resultados; mientras que los analistas elevaron las cifras de ingresos, también administraron una pequeña caída en las expectativas de ganancias por acción.

No ha habido grandes cambios en el precio objetivo de 702.750 dólares, lo que sugiere que el impacto de los mayores ingresos previstos y los menores beneficios no supondrán un cambio significativo en la valoración de la empresa. Sin embargo, fijarse en un único precio objetivo puede ser imprudente, ya que el objetivo de consenso es en realidad la media de los precios objetivo de los analistas. Por eso, a algunos inversores les gusta fijarse en el rango de estimaciones para ver si hay opiniones divergentes sobre la valoración de la empresa. Hay algunas percepciones variantes sobre Berkshire Hathaway, con el analista más alcista valorándola en 759.000 dólares y el más bajista en 640.000 dólares por acción. Aun así, con una agrupación de estimaciones relativamente cercana, parece que los analistas confían bastante en sus valoraciones, lo que sugiere que Berkshire Hathaway es un negocio fácil de prever o que los analistas utilizan todos supuestos similares.

Si miramos ahora el panorama general, una de las formas de dar sentido a estas previsiones es ver cómo se comparan con los resultados anteriores y con las estimaciones de crecimiento del sector. Cabe destacar que se espera que los ingresos se inviertan, con un descenso anualizado previsto del 0,8% hasta finales de 2024. Se trata de un cambio notable con respecto al crecimiento histórico del 9,1% de los últimos cinco años. Comparemos esto con nuestros datos, que sugieren que se espera que otras empresas del mismo sector, en conjunto, vean crecer sus ingresos un 4,7% al año. Está bastante claro que se espera que los ingresos de Berkshire Hathaway se comporten sustancialmente peor que los del sector en general.

El resultado final

La mayor preocupación es que los analistas redujeron sus estimaciones de beneficios por acción, lo que sugiere que Berkshire Hathaway podría enfrentarse a vientos en contra. También mejoraron sus estimaciones de ingresos para el próximo año, a pesar de que se espera que crezcan más despacio que el sector en general. No hubo cambios reales en el precio objetivo de consenso, lo que sugiere que el valor intrínseco del negocio no ha sufrido grandes cambios con las últimas estimaciones.

Teniendo esto en cuenta, no nos apresuraríamos a llegar a una conclusión sobre Berkshire Hathaway. El poder de los beneficios a largo plazo es mucho más importante que los beneficios del año que viene. Tenemos estimaciones -de múltiples analistas de Berkshire Hathaway- hasta 2026, y puede verlas gratis en nuestra plataforma aquí.

Por ejemplo, Berkshire Hathaway tiene 1 señal de advertencia que creemos que debe tener en cuenta.

If you're looking to trade Berkshire Hathaway, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentLa valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Berkshire Hathaway puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. También puede enviar un correo electrónico a editorial-team@simplywallst.com

This article has been translated from its original English version, which you can find here.