El precio de Sezzle Inc. (NASDAQ:SEZL) es correcto pero le falta crecimiento después de que las acciones se dispararan un 28%.

A pesar de una racha ya fuerte, las acciones de Sezzle Inc.(NASDAQ:SEZL) han seguido avanzando, con una ganancia del 28% en los últimos treinta días. Los accionistas a largo plazo estarían agradecidos por la recuperación del precio de la acción, ya que ahora está prácticamente plano para el año después del reciente rebote.

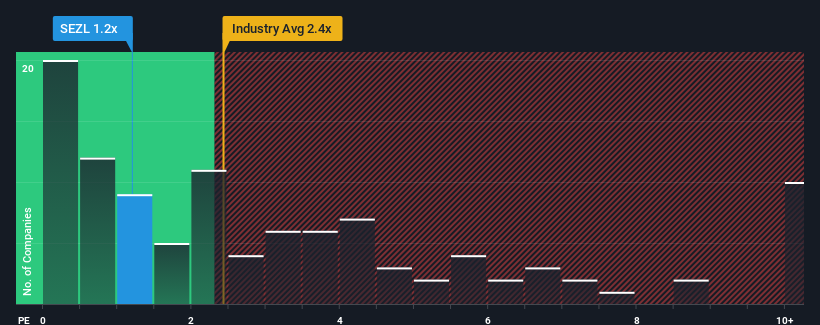

Aunque su precio ha subido, la relación precio/ventas (o "P/V") de Sezzle, de 1,2x, todavía podría hacer que pareciera una compra en este momento en comparación con el sector financiero diversificado de Estados Unidos, donde alrededor de la mitad de las empresas tienen relaciones P/V superiores a 2,4x e incluso P/V superiores a 5x son bastante comunes. No obstante, tendríamos que ahondar un poco más para determinar si existe una base racional para la reducida P/S.

Vea nuestro último análisis de Sezzle

Cómo se ha comportado Sezzle

Los últimos tiempos no han sido buenos para Sezzle, ya que sus ingresos han aumentado más lentamente que los de la mayoría de las empresas. Parece que muchos esperan que persista el rendimiento poco alentador de los ingresos, lo que ha reprimido el crecimiento del ratio P/S. Si este es el caso, entonces los accionistas existentes probablemente tendrán dificultades para entusiasmarse con la dirección futura del precio de la acción.

Si desea conocer las previsiones de los analistas, consulte nuestro informegratuito sobre Sezzle.¿Se prevé un crecimiento de los ingresos de Sezzle?

La única ocasión en la que uno se sentiría realmente cómodo viendo un PER tan bajo como el de Sezzle es cuando el crecimiento de la empresa va camino de quedarse rezagado con respecto al sector.

Si echamos la vista atrás, vemos que los ingresos de la empresa aumentaron un impresionante 24% el año pasado. En los últimos tres años también se ha registrado un excelente aumento global de los ingresos del 250%, ayudado por su rendimiento a corto plazo. En consecuencia, los accionistas habrían acogido con satisfacción esas tasas de crecimiento de los ingresos a medio plazo.

De cara al futuro, se prevé una caída de los ingresos del 4,0% anual en los próximos tres años, según los dos analistas que siguen a la empresa. Mientras tanto, se prevé que el sector en general crezca un 9,4% anual, lo que dibuja un panorama poco halagüeño.

Con estos datos, no nos sorprende que Sezzle cotice a un PER inferior al del sector. Sin embargo, es poco probable que la disminución de los ingresos conduzca a una P/S estable a largo plazo. Incluso podría ser difícil mantener estos precios, ya que las débiles perspectivas están lastrando las acciones.

¿Qué podemos aprender de la PER de Sezzle?

El precio de las acciones de Sezzle ha subido recientemente, pero su PER sigue siendo modesto. Diríamos que el poder de la relación precio/ventas no es principalmente como instrumento de valoración, sino más bien para calibrar el sentimiento actual de los inversores y las expectativas futuras.

Es evidente que Sezzle mantiene su bajo P/V debido a la debilidad de sus previsiones de deslizamiento de los ingresos, como era de esperar. En este momento, los accionistas aceptan el bajo PER porque admiten que los ingresos futuros probablemente no les depararán sorpresas agradables. A menos que se produzca un cambio material, es difícil prever una situación en la que el precio de las acciones suba drásticamente.

Siempre hay que pensar en los riesgos. Por ejemplo, hemos detectado 4 señales de advertencia de Sezzle que deberías tener en cuenta.

Si no está seguro de la solidez del negocio de Sezzle, explore nuestra lista interactiva de valores con sólidos fundamentos empresariales en busca de otras empresas que pueda haber pasado por alto.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Sezzle puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tienes algún comentario sobre este artículo? ¿Te preocupa el contenido? Ponte en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.