Por qué creemos que la remuneración del CEO de Nasdaq, Inc. (NASDAQ:NDAQ) parece justa por el momento

Información clave

- La Junta General Anual de Nasdaq se celebrará el 11 de junio

- La retribución total de la consejera delegada Adena Friedman incluye un salario de 1,25 millones de dólares

- La remuneración total es similar a la media del sector

- En los últimos tres años, el BPA de Nasdaq cayó un 6,2% y en los últimos tres años, la rentabilidad total para el accionista fue del 10%.

A pesar de que el precio de las acciones de Nasdaq , Inc.(NASDAQ:NDAQ) ha crecido positivamente en los últimos años, el crecimiento de los beneficios por acción no ha alcanzado las expectativas de los inversores, lo que sugiere que podría haber otros factores en juego que impulsen el precio de las acciones. Algunas de estas cuestiones ocuparán la mente de los accionistas cuando se celebre la Junta General de Accionistas el 11 de junio. Una de las formas en que los accionistas pueden influir en las decisiones de los directivos es votando sobre los paquetes de remuneración de los consejeros delegados y los ejecutivos, que, según los estudios, pueden influir en los resultados de la empresa. Por lo que sabemos, creemos que los accionistas deberían ser cautelosos a la hora de aumentar la remuneración de los CEO hasta que la empresa muestre alguna mejora notable.

Vea nuestro último análisis de Nasdaq

Comparación de la retribución de los consejeros delegados de Nasdaq, Inc. con el sector

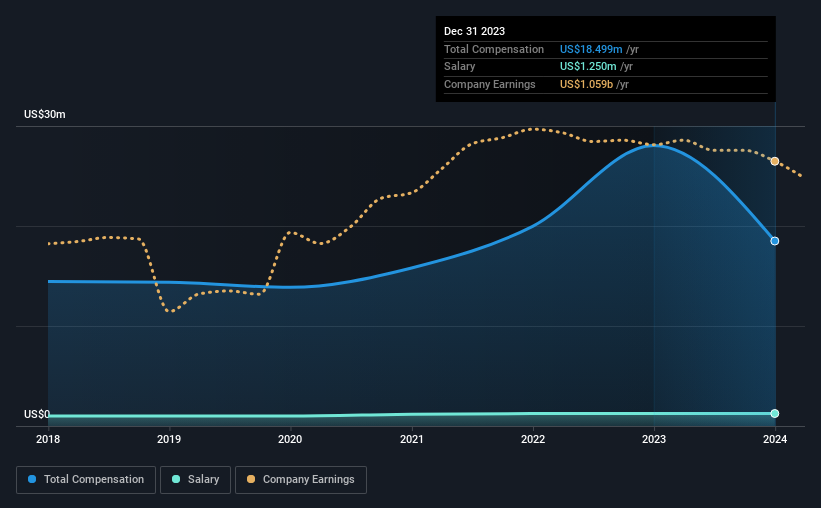

En el momento de redactar este informe, nuestros datos muestran que Nasdaq, Inc. tiene una capitalización bursátil de 34.000 millones de dólares y una retribución total anual del consejero delegado de 18 millones de dólares hasta diciembre de 2023. Esto supone un notable descenso del 34% respecto al año pasado. Aunque siempre nos fijamos primero en la remuneración total, nuestro análisis muestra que el componente salarial es menor, de 1,3 millones de dólares.

Al comparar empresas similares del sector de los mercados de capitales estadounidenses con capitalizaciones de mercado superiores a 8.000 millones de dólares, descubrimos que la mediana de la remuneración total de los consejeros delegados era de 17 millones de dólares. Esto sugiere que Nasdaq remunera a su CEO en línea con la media del sector. Además, Adena Friedman posee 109 millones de dólares en acciones de la empresa en su propio nombre, lo que indica que tiene mucho en juego.

| Componente | 2023 | 2022 | Proporción (2023) |

| Salario | 1,3 millones de USD | 1,3 millones de USD | 7% |

| Otros | 17 millones de dólares | 27 millones | 93% |

| Compensación total | 18 millones | 28 millones | 100% |

A nivel de la industria, alrededor del 9% de la compensación total representa el salario y el 91% son otras remuneraciones. Es interesante observar que el Nasdaq asigna una parte menor de la remuneración al salario en comparación con el sector en general. Si la remuneración total se inclina hacia los beneficios no salariales, indica que la remuneración de los CEO está vinculada a los resultados de la empresa.

Un vistazo a las cifras de crecimiento de Nasdaq, Inc.

Nasdaq, Inc. ha reducido sus beneficios por acción un 6,2% anual en los últimos tres años. En el último año, sus ingresos cambiaron sólo un 0,3%.

El descenso del BPA es un poco preocupante. Y los ingresos planos son muy poco inspiradores. Es difícil argumentar que la empresa funciona a pleno rendimiento, por lo que los accionistas podrían mostrarse reacios a una elevada remuneración del CEO. De cara al futuro, puede que le interese consultar este informe visual gratuito sobre las previsiones de los analistas para los futuros beneficios de la empresa...

¿Ha sido Nasdaq, Inc. ¿Ha sido una buena inversión?

Nasdaq, Inc. ha generado una rentabilidad total para el accionista del 10% en tres años, por lo que la mayoría de los accionistas estarían razonablemente satisfechos. Pero probablemente preferirían no ver una remuneración de los directivos muy superior a la media.

En resumen...

A pesar de la rentabilidad positiva de las inversiones de los accionistas, el hecho de que los beneficios no hayan crecido nos hace ser escépticos sobre la continuidad de esta rentabilidad. En la próxima Junta General de Accionistas, los accionistas tendrán la oportunidad de discutir cualquier preocupación con el Consejo, incluidas las relacionadas con la remuneración del Consejero Delegado, y evaluar si el plan del Consejo mejorará probablemente los resultados en el futuro.

Siempre es aconsejable analizar la retribución del CEO, junto con un análisis exhaustivo de las áreas clave de rendimiento de la empresa. Por eso hemos investigado y hemos identificado 2 señales de advertencia para el Nasdaq (¡de las cuales 1 es preocupante!) que debería conocer para tener un conocimiento holístico de la acción.

Podría decirse que la calidad empresarial es mucho más importante que los niveles de remuneración de los consejeros delegados. Así que eche un vistazo a esta lista gratuita de empresas interesantes que tienen una ALTA rentabilidad sobre fondos propios y un bajo endeudamiento.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Nasdaq puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.