El crecimiento quinquenal de los beneficios de Hilton Worldwide Holdings (NYSE:HLT) va a la zaga del rendimiento del 19% anual para los accionistas.

Cuando compras acciones de una empresa, conviene tener en cuenta la posibilidad de que fracase y pierdas tu dinero. Pero el lado positivo es que se puede ganar mucho más del 100% en una acción realmente buena. Por ejemplo, la cotización de Hilton Worldwide Holdings Inc.(NYSE:HLT) se ha disparado un 139% en la última media década. La mayoría estaría muy contenta con eso. Y en el último mes, la cotización ha subido un 12%. Señalamos que Hilton Worldwide Holdings ha presentado sus resultados financieros recientemente; por suerte, puede ponerse al día sobre las últimas cifras de ingresos y beneficios en nuestro informe sobre la empresa.

La semana pasada resultó lucrativa para los inversores de Hilton Worldwide Holdings, así que veamos si los fundamentales impulsaron el rendimiento de la empresa en cinco años.

Consulte nuestro último análisis de Hilton Worldwide Holdings

Citando a Buffett, "Los barcos navegarán alrededor del mundo, pero la Sociedad de la Tierra Plana florecerá. Seguirá habiendo grandes discrepancias entre el precio y el valor en el mercado...". Una forma errónea pero razonable de evaluar cómo ha cambiado el sentimiento en torno a una empresa es comparar el beneficio por acción (BPA) con el precio de la acción.

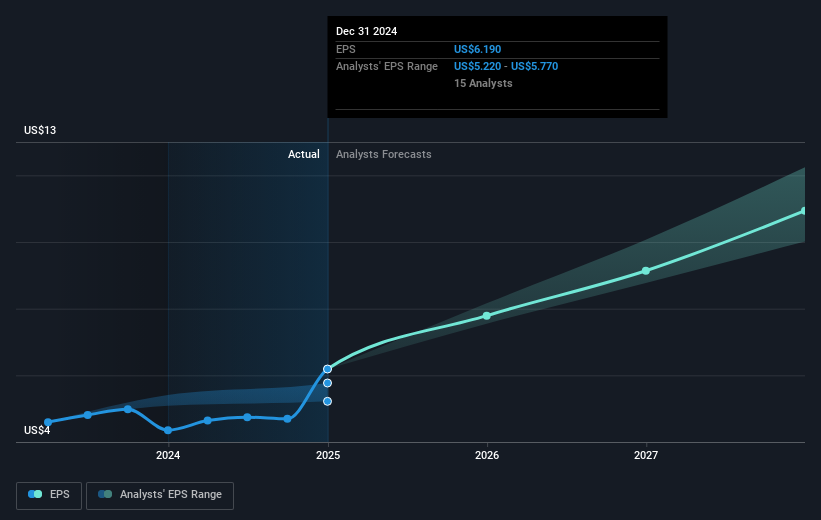

Durante cinco años de crecimiento del precio de la acción, Hilton Worldwide Holdings logró un crecimiento compuesto de los beneficios por acción (BPA) del 15% anual. Este crecimiento del BPA se aproxima razonablemente al aumento medio anual del 19% del precio de la acción. Esto sugiere que el sentimiento del mercado en torno a la empresa no ha cambiado mucho durante ese tiempo. Más bien, el precio de la acción ha seguido aproximadamente el crecimiento del BPA.

La siguiente imagen muestra cómo ha evolucionado el BPA a lo largo del tiempo (si hace clic en la imagen podrá ver más detalles).

Consideramos positivo que las personas con información privilegiada hayan realizado compras significativas en el último año. Aun así, los beneficios futuros serán mucho más importantes para que los accionistas actuales ganen dinero. Antes de comprar o vender una acción, siempre recomendamos un examen minucioso de las tendencias históricas de crecimiento, disponibles aquí..

¿Y los dividendos?

Además de medir la rentabilidad del precio de la acción, los inversores también deberían considerar la rentabilidad total para el accionista (RTA). El TSR incorpora el valor de cualquier escisión o ampliación de capital descontada, junto con cualquier dividendo, partiendo del supuesto de que los dividendos se reinvierten. Podría decirse que el TSR ofrece una imagen más completa de la rentabilidad generada por una acción. Observamos que, en el caso de Hilton Worldwide Holdings, el TSR de los últimos 5 años fue del 142%, lo que es mejor que el rendimiento del precio de la acción mencionado anteriormente. Así pues, los dividendos pagados por la empresa han impulsado la rentabilidad total para el accionista.

Una perspectiva diferente

Es bueno ver que Hilton Worldwide Holdings ha recompensado a los accionistas con una rentabilidad total para el accionista del 39% en los últimos doce meses. Por supuesto, eso incluye el dividendo. Es mejor que la rentabilidad anualizada del 19% en media década, lo que implica que la empresa lo está haciendo mejor últimamente. Alguien con una perspectiva optimista podría considerar que la reciente mejora del TSR indica que la propia empresa está mejorando con el tiempo. Aunque merece la pena tener en cuenta los diferentes efectos que las condiciones del mercado pueden tener en el precio de las acciones, hay otros factores que son incluso más importantes. Un ejemplo: Hemos detectado 3 señales de advertencia para Hilton Worldwide Holdings que debería tener en cuenta, y 1 de ellas es un poco preocupante.

Hay muchas otras empresas en las que las personas con información privilegiada compran acciones. Probablemente no quiera perderse esta lista gratuita de pequeñas empresas infravaloradas que están comprando personas con información privilegiada.

Tenga en cuenta que las rentabilidades de mercado citadas en este artículo reflejan las rentabilidades medias ponderadas de mercado de los valores que cotizan actualmente en las bolsas estadounidenses.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Hilton Worldwide Holdings puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.