El optimismo de los inversores abunda en Golden Entertainment, Inc. (NASDAQ:GDEN), pero le falta crecimiento

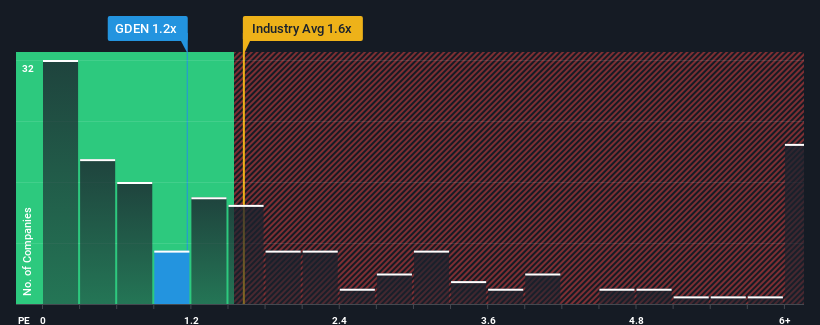

Con una relación precio/ventas (o "P/V") media cercana a 1,6 veces en el sector de la hostelería en Estados Unidos, se le podría perdonar que se sintiera indiferente ante la relación P/V de 1,2 veces de Golden Entertainment, Inc. (NASDAQ:GDEN). Si bien esto podría no llamar la atención, si la relación P/S no está justificada, los inversores podrían estar perdiendo una oportunidad potencial o ignorando una decepción inminente.

Consulte nuestro último análisis de Golden Entertainment

¿Qué significa la relación precio/ventas de Golden Entertainment para los accionistas?

Mientras que el sector ha experimentado un crecimiento de los ingresos últimamente, los ingresos de Golden Entertainment han ido a la inversa, lo que no es bueno. Es posible que muchos esperen que los malos resultados de los ingresos se fortalezcan positivamente, lo que ha impedido que la P/S caiga. Es de esperar que así sea, ya que de lo contrario se estaría pagando un precio relativamente elevado por una empresa con este tipo de perfil de crecimiento.

Si desea conocer las previsiones de los analistas para el futuro, consulte nuestro informegratuito sobre Golden Entertainment.¿Qué nos dicen las métricas de crecimiento de ingresos sobre la P/S?

Existe la suposición inherente de que una empresa debe estar a la altura del sector para que los ratios P/S como el de Golden Entertainment se consideren razonables.

Retrospectivamente, el año pasado se produjo un frustrante descenso del 33% en los ingresos de la empresa. Como resultado, los ingresos de hace tres años también han caído un 28% en total. En consecuencia, los accionistas se habrían sentido pesimistas sobre las tasas de crecimiento de los ingresos a medio plazo.

De cara al futuro, se prevé que los ingresos caigan un 1,3% anual durante los próximos tres años, según los ocho analistas que siguen a la empresa. Mientras tanto, se prevé que el sector en general crezca un 13% cada año, lo que dibuja un panorama poco halagüeño.

A la luz de esto, resulta un tanto alarmante que el P/S de Golden Entertainment se sitúe en línea con la mayoría de las demás empresas. Al parecer, muchos inversores de la empresa rechazan el pesimismo de la cohorte de analistas y no están dispuestos a desprenderse de sus acciones en estos momentos. Es muy probable que estos accionistas se estén preparando para una futura decepción si la PER cae a niveles más acordes con las perspectivas negativas de crecimiento.

La clave

Por lo general, preferimos limitar el uso de la relación precio/ventas a establecer lo que piensa el mercado sobre la salud general de una empresa.

Parece que Golden Entertainment cotiza actualmente con un PER superior al esperado para una empresa cuyos ingresos se prevé que disminuyan. Cuando vemos una perspectiva tan sombría como ésta, lo primero que pensamos es que el precio de la acción corre el riesgo de bajar, lo que repercutiría negativamente en el PER. Si la disminución de los ingresos se materializara en un descenso del precio de las acciones, los accionistas sufrirían las consecuencias.

Antes de dar el siguiente paso, debería conocer las 6 señales de advertencia para Golden Entertainment (¡2 son potencialmente graves!) que hemos descubierto.

Si estos riesgos le hacen reconsiderar su opinión sobre Golden Entertainment, explore nuestra lista interactiva de valores de alta calidad para hacerse una idea de qué más hay ahí fuera.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Golden Entertainment puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.