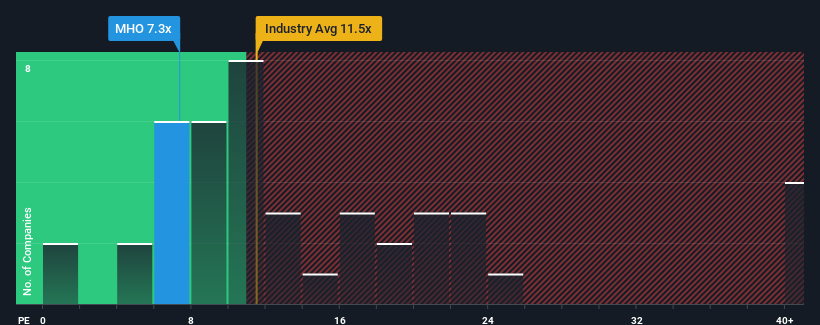

Con una relación precio/beneficios (o "PER") de 7,3 veces, M/I Homes, Inc.(NYSE:MHO) puede estar enviando señales muy alcistas en estos momentos, dado que casi la mitad de las empresas de Estados Unidos tienen PER superiores a 17 veces e incluso los PER superiores a 32 veces no son inusuales. Sin embargo, el PER podría ser bastante bajo por alguna razón y requiere una investigación más profunda para determinar si está justificado.

La reciente disminución de los beneficios de M/I Homes ha estado en consonancia con el mercado. Una posibilidad es que el PER sea bajo porque los inversores piensan que los beneficios de la empresa pueden empezar a caer aún más rápido. Si todavía le gusta la empresa, querría que su trayectoria de beneficios diera un giro antes de tomar ninguna decisión. Como mínimo, esperaría que los beneficios no caigan por un precipicio si su plan es hacerse con algunas acciones mientras la empresa no goza de buena salud.

Vea nuestro último análisis de M/I Homes

¿Qué nos dicen las métricas de crecimiento sobre el bajo PER?

Existe la suposición inherente de que una empresa debe tener un rendimiento muy inferior al del mercado para que ratios de PER como el de M/I Homes se consideren razonables.

Si repasamos el último año de beneficios, resulta descorazonador que las ganancias de la empresa cayeran un 4,8%. Aun así, admirablemente el BPA ha subido un 99% en conjunto desde hace tres años, sin contar los últimos 12 meses. Aunque ha sido un viaje lleno de baches, sigue siendo justo decir que el crecimiento de los beneficios recientemente ha sido más que adecuado para la empresa.

De cara al futuro, se prevé una caída del BPA del 2,4% durante el próximo año, según el único analista que sigue a la empresa. Esto no es nada bueno cuando se espera que el resto del mercado crezca un 13%.

En vista de ello, es comprensible que el PER de M/I Homes se sitúe por debajo de la mayoría de las demás empresas. Sin embargo, es poco probable que la disminución de los beneficios conduzca a un PER estable a largo plazo. Incluso podría ser difícil mantener estos precios, ya que las débiles perspectivas están lastrando las acciones.

La clave

Utilizar únicamente la relación precio/beneficios para determinar si debe vender sus acciones no es sensato, sin embargo, puede ser una guía práctica de las perspectivas futuras de la empresa.

Hemos establecido que M/I Homes mantiene su bajo PER por la debilidad de su previsión de deslizamiento de beneficios, como era de esperar. En estos momentos, los accionistas están aceptando el bajo PER, ya que admiten que los beneficios futuros probablemente no depararán sorpresas agradables. Es difícil que la cotización suba con fuerza en un futuro próximo en estas circunstancias.

Muchos otros factores de riesgo vitales pueden encontrarse en el balance de la empresa. Nuestro análisisgratuito del balance de M/I Homes con seis sencillas comprobaciones le permitirá descubrir cualquier riesgo que pueda suponer un problema.

Si le interesan los ratios PER, puede que desee ver esta recopilación gratuita de otras empresas con un fuerte crecimiento de los beneficios y bajos ratios PER.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si M/I Homes puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.