Los inversores no están comprando las ganancias de Cavco Industries, Inc. (NASDAQ:CVCO)

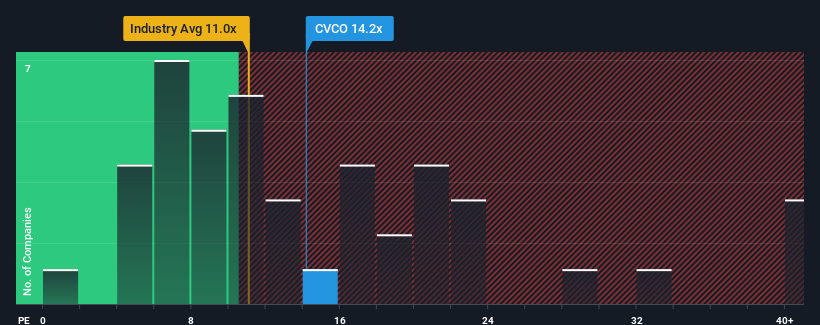

La relación precio/beneficios (o "PER") de Cavco Industries, Inc.(NASDAQ:CVCO) de 14,2x podría hacerla parecer una compra en estos momentos en comparación con el mercado de Estados Unidos, donde alrededor de la mitad de las empresas tienen PER superiores a 17x e incluso los PER superiores a 32x son bastante comunes. Sin embargo, el PER podría ser bajo por alguna razón y requiere una investigación más profunda para determinar si está justificado.

Cavco Industries ha tenido problemas últimamente, ya que sus beneficios han disminuido más rápidamente que los de la mayoría de las demás empresas. Parece que muchos esperan que los pésimos resultados persistan, lo que ha reprimido el PER. Si aún crees en el negocio, preferirías que la empresa no perdiera beneficios. O, por lo menos, esperaría que la caída de los beneficios no empeorara si su plan es adquirir acciones mientras no goza de buena salud.

Consulte nuestro último análisis de Cavco Industries

¿Qué nos dicen las métricas de crecimiento sobre el bajo PER?

El PER de Cavco Industries sería típico de una empresa de la que sólo se espera un crecimiento limitado y, lo que es más importante, un comportamiento peor que el del mercado.

Echando la vista atrás, el crecimiento de los beneficios por acción de la empresa el año pasado no fue algo que entusiasmara, ya que registró un decepcionante descenso del 24%. Aun así, admirablemente el BPA ha subido un 232% en conjunto desde hace tres años, sin contar los últimos 12 meses. En consecuencia, aunque habrían preferido mantener la racha, los accionistas probablemente acogerían con satisfacción las tasas de crecimiento de los beneficios a medio plazo.

Pasando al futuro, las estimaciones de los tres analistas que cubren la empresa sugieren que los beneficios deberían crecer un 1,0% anual en los próximos tres años. Mientras tanto, se prevé que el resto del mercado crezca un 12% anual, lo que resulta notablemente más atractivo.

En vista de ello, es comprensible que el PER de Cavco Industries se sitúe por debajo de la mayoría de las demás empresas. Parece que la mayoría de los inversores esperan ver un crecimiento futuro limitado y sólo están dispuestos a pagar una cantidad reducida por las acciones.

La última palabra

Diríamos que el poder de la relación precio/beneficios no es principalmente como instrumento de valoración, sino más bien para calibrar el sentimiento actual de los inversores y sus expectativas futuras.

Hemos comprobado que Cavco Industries mantiene su bajo PER debido a que sus previsiones de crecimiento son inferiores a las del mercado en general, como cabía esperar. En este momento, los inversores consideran que el potencial de mejora de los beneficios no es lo suficientemente grande como para justificar un PER más elevado. A menos que estas condiciones mejoren, seguirán constituyendo una barrera para la cotización en torno a estos niveles.

El balance de la empresa es otra área clave para el análisis de riesgos. Puede evaluar muchos de los principales riesgos mediante nuestro análisisgratuito del balance de Cavco Industries con seis sencillas comprobaciones.

Es posible que encuentre una inversión mejor que Cavco Industries. Si desea una selección de posibles candidatos, consulte esta lista gratuita de empresas interesantes que cotizan con un PER bajo (pero que han demostrado que pueden aumentar sus beneficios).

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Cavco Industries puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.