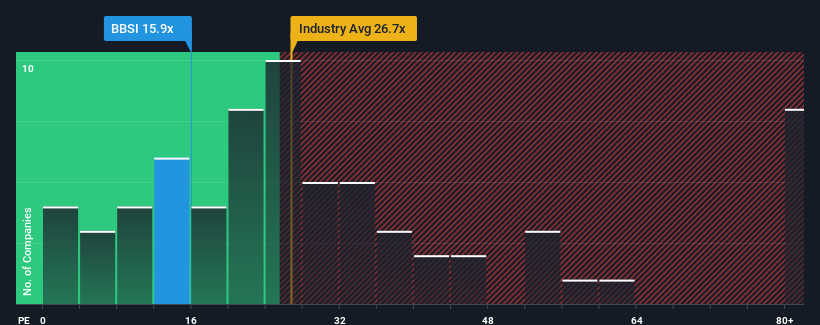

Con una relación precio/beneficios (o "PER") media de cerca de 16 veces en Estados Unidos, se le podría perdonar que se sintiera indiferente ante la relación PER de 15,9 veces de Barrett Business Services, Inc. (NASDAQ:BBSI). Sin embargo, no es prudente ignorar simplemente el PER sin explicaciones, ya que los inversores pueden estar despreciando una clara oportunidad o un costoso error.

Los últimos tiempos han sido agradables para Barrett Business Services, ya que sus beneficios han subido a pesar de que los del mercado han retrocedido. Puede que muchos esperen que el fuerte rendimiento de los beneficios se deteriore como el resto, lo que ha impedido que el PER suba. Si a usted le gusta la empresa, esperaría que no fuera así para poder hacerse con algunas acciones mientras no esté del todo a favor.

Consulte nuestro último análisis de Barrett Business Services

¿Coincide el crecimiento con el PER?

Existe la suposición inherente de que una empresa debería igualar al mercado para que ratios de PER como el de Barrett Business Services se consideren razonables.

En retrospectiva, el año pasado la empresa obtuvo una ganancia decente del 13% en su cuenta de resultados. El último periodo de tres años también ha registrado un excelente aumento global del 72% en el BPA, ayudado en cierta medida por su rendimiento a corto plazo. En consecuencia, los accionistas probablemente habrían acogido con satisfacción esas tasas de crecimiento de los beneficios a medio plazo.

En cuanto a las perspectivas, el próximo año debería generar un crecimiento del 1,8%, según las estimaciones de los cuatro analistas que siguen a la empresa. Como el mercado prevé un crecimiento del 12%, la empresa se posiciona para un resultado de beneficios más débil.

En vista de ello, resulta curioso que el PER de Barrett Business Services se sitúe en línea con la mayoría de las demás empresas. Parece que la mayoría de los inversores ignoran las expectativas de crecimiento, bastante limitadas, y están dispuestos a pagar para exponerse al valor. Estos accionistas pueden estar preparándose para una futura decepción si el PER cae a niveles más acordes con las perspectivas de crecimiento.

¿Qué podemos aprender del PER de Barrett Business Services?

Por lo general, advertimos que no hay que dar demasiada importancia a la relación precio/beneficios a la hora de tomar decisiones de inversión, aunque puede revelar mucho sobre lo que otros participantes en el mercado piensan de la empresa.

Nuestro examen de las previsiones de los analistas de Barrett Business Services reveló que sus perspectivas de beneficios inferiores no están afectando a su PER tanto como habríamos predicho. Cuando vemos unas perspectivas de beneficios débiles con un crecimiento más lento que el del mercado, sospechamos que el precio de la acción corre el riesgo de bajar, lo que enviaría a la baja el moderado PER. Esto pone en peligro las inversiones de los accionistas y a los inversores potenciales, que corren el riesgo de pagar una prima innecesaria.

El balance de la empresa es otra área clave para el análisis de riesgos. Puede evaluar muchos de los principales riesgos mediante nuestro análisisgratuito del balance de Barrett Business Services con seis sencillas comprobaciones.

Si no está seguro de la solidez del negocio de Barrett Business Services, explore nuestra lista interactiva de valores con sólidos fundamentos empresariales en busca de otras empresas que pueda haber pasado por alto.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Barrett Business Services puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.