Las acciones de Regal Rexnord Corporation (NYSE:RRX) podrían llevarse sorpresas desagradables

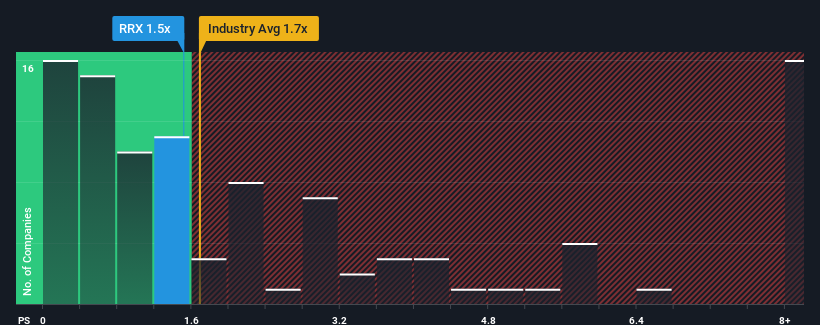

Con una relación precio/ventas (o "P/V") media cercana a 1,7 veces en el sector eléctrico de Estados Unidos, se le podría perdonar que se sintiera indiferente ante la relación P/V de 1,5 veces de Regal Rexnord Corporation (NYSE:RRX). Aunque puede que esto no llame la atención, si el ratio P/S no está justificado, los inversores podrían estar perdiendo una oportunidad potencial o ignorando una decepción inminente.

Vea nuestro último análisis de Regal Rexnord

¿Qué significa la relación precio/ventas de Regal Rexnord para los accionistas?

Los últimos tiempos no han sido buenos para Regal Rexnord, ya que sus ingresos han aumentado más lentamente que los de la mayoría de las demás empresas. Tal vez el mercado espere que los ingresos aumenten en el futuro, lo que ha impedido que la P/S disminuya. Sin embargo, si este no es el caso, los inversores podrían verse sorprendidos pagando demasiado por las acciones.

¿Quiere conocer todas las estimaciones de los analistas sobre la empresa? Entonces nuestro informegratuito sobre Regal Rexnord le ayudará a descubrir qué hay en el horizonte.¿Qué nos dicen las métricas de crecimiento de ingresos sobre la P/S?

Hay una suposición inherente de que una empresa debe ser igual a la industria de P / S ratios como Regal Rexnord para ser considerado razonable.

Retrospectivamente, el año pasado entregó una ganancia excepcional del 28% a la línea superior de la compañía. El último periodo de tres años también ha registrado un excelente aumento global del 120% en los ingresos, ayudado por su rendimiento a corto plazo. Por lo tanto, es justo decir que el crecimiento de los ingresos de la empresa en los últimos tiempos ha sido magnífico.

En cuanto a las perspectivas, el año que viene se prevé un descenso de los ingresos del 5,0%, según las estimaciones de los ocho analistas que siguen la evolución de la empresa. Con una previsión de crecimiento del 13% para el sector, el resultado es decepcionante.

En vista de ello, resulta un tanto alarmante que el PER de Regal Rexnord se sitúe en línea con la mayoría de las demás empresas. Parece que la mayoría de los inversores esperan un giro en las perspectivas de negocio de la empresa, pero la cohorte de analistas no confía tanto en que esto ocurra. Es muy probable que estos accionistas se estén preparando para una futura decepción si el PER cae a niveles más acordes con las perspectivas negativas de crecimiento.

La última palabra

En general, nuestra preferencia es limitar el uso de la relación precio/ventas a establecer lo que el mercado piensa sobre la salud general de una empresa.

Parece que Regal Rexnord cotiza actualmente con un PER superior al previsto para una empresa cuyos ingresos se prevé que disminuyan. Teniendo esto en cuenta, no creemos que la P/S actual esté justificada, ya que es poco probable que la disminución de los ingresos respalde un sentimiento más positivo durante mucho tiempo. Si la disminución de los ingresos se materializara en un descenso del precio de las acciones, los accionistas sufrirían las consecuencias.

Antes de dar el siguiente paso, debería conocer la 1 señal de advertencia para Regal Rexnord que hemos descubierto.

Si no está seguro de la solidez del negocio de Regal Rexnord, explore nuestra lista interactiva de valores con sólidos fundamentos empresariales en busca de otras empresas que pueda haber pasado por alto.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Regal Rexnord puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.