La rentabilidad para los accionistas de 3M (NYSE:MMM) ha sido respetable, con una ganancia del 65% en 1 año

La forma más sencilla de invertir en acciones es comprar fondos cotizados. Pero si elige las acciones adecuadas, puede ganar más que eso. Por ejemplo, el precio de las acciones de 3M Company(NYSE:MMM) es un 32% más alto que hace un año, mucho mejor que la rentabilidad del mercado de alrededor del 24% (sin incluir dividendos) en el mismo periodo. Esto debería hacer sonreír a los accionistas. Desgraciadamente, la rentabilidad a largo plazo no es tan buena, ya que la acción ha caído un 27% en los últimos tres años.

Dado que el valor ha aumentado su capitalización bursátil en 2.500 millones de dólares sólo en la última semana, veamos si el rendimiento subyacente ha estado impulsando la rentabilidad a largo plazo.

Vea nuestro último análisis de 3M

No se puede negar que los mercados a veces son eficientes, pero los precios no siempre reflejan el rendimiento empresarial subyacente. Comparando los beneficios por acción (BPA) y las variaciones del precio de las acciones a lo largo del tiempo, podemos hacernos una idea de cómo ha evolucionado la actitud de los inversores hacia una empresa.

Durante el último año, 3M aumentó sus beneficios por acción, pasando de pérdidas a beneficios.

Cuando una empresa acaba de pasar a ser rentable, el crecimiento de los beneficios por acción no siempre es la mejor manera de analizar la evolución de la cotización.

Sin embargo, el crecimiento interanual de los ingresos del 12% sí ayudaría. Muchas empresas pasan por una fase en la que tienen que renunciar a algunos beneficios para impulsar el desarrollo del negocio, y a veces es lo mejor.

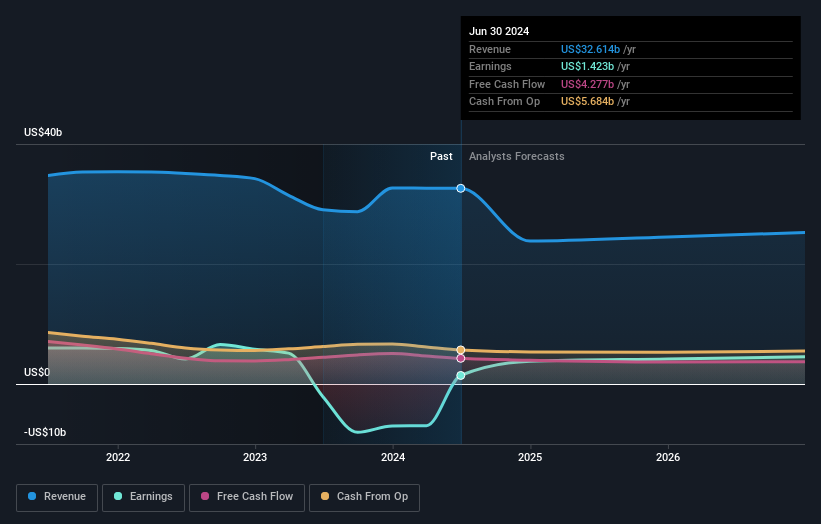

Los ingresos y beneficios de la empresa (a lo largo del tiempo) se muestran en la siguiente imagen (haga clic para ver las cifras exactas).

3M es un valor muy conocido, con abundante cobertura de analistas, lo que sugiere cierta visibilidad sobre el crecimiento futuro. Si está pensando en comprar o vender acciones de 3M, debería consultar este informe gratuito que muestra las estimaciones de consenso de los analistas sobre los beneficios futuros.

¿Y los dividendos?

Además de medir la rentabilidad del precio de la acción, los inversores también deberían tener en cuenta la rentabilidad total para el accionista (RTA). El TSR es un cálculo de rentabilidad que tiene en cuenta el valor de los dividendos en efectivo (suponiendo que los dividendos recibidos se reinviertan) y el valor calculado de las ampliaciones de capital y escisiones descontadas. Así, para las empresas que pagan un dividendo generoso, el TSR es a menudo mucho más alto que el rendimiento del precio de la acción. El TSR de 3M durante el último año ha sido del 65%, lo que supera la rentabilidad de la cotización mencionada anteriormente. De este modo, los dividendos pagados por la empresa han impulsado la rentabilidad total para el accionista.

Una perspectiva diferente

Es bueno ver que 3M ha recompensado a los accionistas con una rentabilidad total para el accionista del 65% en los últimos doce meses. Eso incluyendo el dividendo. Esa ganancia es mejor que el TSR anual en cinco años, que es del 3%. Por lo tanto, parece que el sentimiento en torno a la empresa ha sido positivo últimamente. Alguien con una perspectiva optimista podría considerar que la reciente mejora del TSR indica que la propia empresa está mejorando con el tiempo. Siempre es interesante seguir la evolución del precio de las acciones a largo plazo. Pero para entender mejor a 3M, necesitamos considerar muchos otros factores. Un ejemplo: Hemos detectado 3 señales de advertencia de 3M que deberías tener en cuenta.

Si le gusta comprar acciones junto con la dirección, entonces puede que le encante esta lista gratuita de empresas. (Pista: muchas de ellas pasan desapercibidas Y tienen una valoración atractiva).

Tenga en cuenta que las rentabilidades de mercado citadas en este artículo reflejan las rentabilidades medias ponderadas por el mercado de los valores que cotizan actualmente en las bolsas estadounidenses.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si 3M puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.