Los inversores de Cummins (NYSE:CMI) estarán satisfechos con su rentabilidad estelar del 133% en los últimos cinco años

Cuando se compran acciones de una empresa, conviene tener en cuenta la posibilidad de que fracase y se pierda el dinero. Pero por el lado bueno, si compra acciones de una empresa de alta calidad al precio adecuado, puede ganar mucho más del 100%. Por ejemplo, el precio de las acciones de Cummins Inc.(NYSE:CMI) se ha disparado un 105% en la última media década. La mayoría estaría muy contenta con eso. También es bueno ver que la cotización ha subido un 25% en el último trimestre. Pero esto podría estar relacionado con la fortaleza del mercado, que ha subido un 10% en los últimos tres meses.

Así que vamos a investigar y ver si el rendimiento a largo plazo de la empresa ha estado en consonancia con el progreso del negocio subyacente.

Vea nuestro último análisis de Cummins

Citando a Buffett, "Los barcos navegarán alrededor del mundo pero la Sociedad de la Tierra Plana florecerá. Seguirá habiendo grandes discrepancias entre el precio y el valor en el mercado...". Una forma errónea pero razonable de evaluar cómo ha cambiado el sentimiento en torno a una empresa es comparar los beneficios por acción (BPA) con el precio de la acción.

Los beneficios por acción de Cummins han bajado un 1,1% anual, a pesar del buen comportamiento del precio de la acción durante cinco años.

Así que es difícil argumentar que los beneficios por acción son la mejor métrica para juzgar a la empresa, ya que puede que no esté optimizada para obtener beneficios en este momento. Por lo tanto, vale la pena echar un vistazo a otras métricas para tratar de entender los movimientos del precio de la acción.

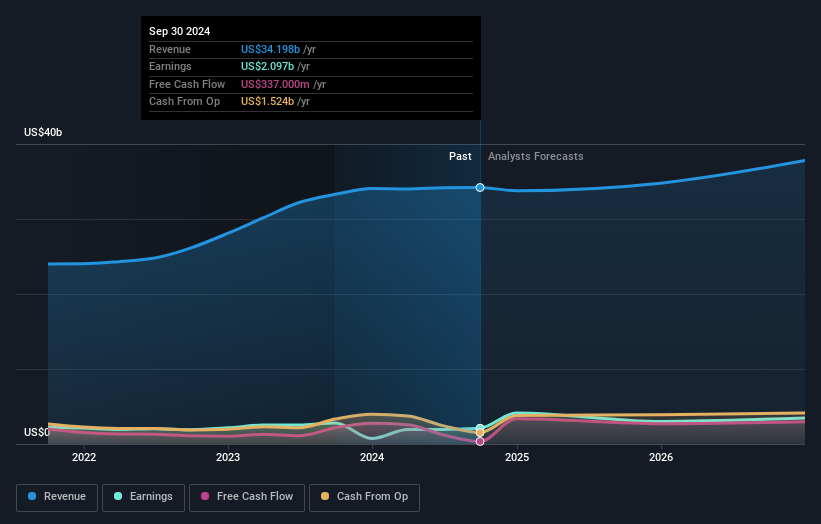

Dudamos que la modesta rentabilidad por dividendo del 2,0% esté atrayendo a muchos compradores a la acción. Por otro lado, los ingresos de Cummins están creciendo muy bien, a una tasa compuesta del 11% en los últimos cinco años. En ese caso, la empresa puede estar sacrificando los beneficios por acción actuales para impulsar el crecimiento.

Los ingresos y beneficios de la empresa (a lo largo del tiempo) se muestran en la siguiente imagen (haga clic para ver las cifras exactas).

Nos gusta que las personas con información privilegiada hayan estado comprando acciones en los últimos doce meses. Dicho esto, la mayoría de la gente considera que las tendencias de crecimiento de los beneficios y los ingresos son una guía más significativa del negocio. Por ello, recomendamos consultar este informe gratuito que muestra las previsiones de consenso.

¿Y los dividendos?

Al analizar la rentabilidad de las inversiones, es importante tener en cuenta la diferencia entre la rentabilidad total para el accionista (RTA ) y la rentabilidad del precio de la acción. El TSR es un cálculo de rentabilidad que tiene en cuenta el valor de los dividendos en efectivo (suponiendo que cualquier dividendo recibido se reinvirtiera) y el valor calculado de cualquier ampliación de capital y escisión descontada. Es justo decir que el TSR ofrece una imagen más completa de los valores que pagan dividendos. El TSR de Cummins en los últimos 5 años ha sido del 133%, lo que supera la rentabilidad de la cotización mencionada anteriormente. Así pues, los dividendos pagados por la empresa han impulsado la rentabilidad total para el accionista.

Una perspectiva diferente

Es agradable ver que los accionistas de Cummins han recibido una rentabilidad total para el accionista del 58% durante el último año. Eso incluyendo el dividendo. Es mejor que la rentabilidad anualizada del 18% en media década, lo que implica que la empresa lo está haciendo mejor últimamente. En el mejor de los casos, esto podría indicar un impulso real del negocio, lo que implica que ahora podría ser un buen momento para profundizar. Me parece muy interesante analizar el precio de las acciones a largo plazo como indicador de los resultados empresariales. Pero para obtener una visión real, necesitamos considerar también otra información. Aun así, tenga en cuenta que Cummins está mostrando 3 señales de advertencia en nuestro análisis de inversión, que debería conocer...

Cummins no es el único valor que compran los iniciados. Eche un vistazo a esta lista gratuita de empresas de pequeña capitalización con valoraciones atractivas que han estado comprando personas con información privilegiada.

Tenga en cuenta que los rendimientos del mercado citados en este artículo reflejan los rendimientos medios ponderados por el mercado de los valores que cotizan actualmente en las bolsas estadounidenses.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Cummins puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.