Warren Buffett dijo: "La volatilidad no es sinónimo de riesgo". Así que parece que el dinero inteligente sabe que la deuda -que suele estar implicada en las quiebras- es un factor muy importante a la hora de evaluar el riesgo de una empresa. Podemos ver que Boise Cascade Company(NYSE:BCC) utiliza deuda en su negocio. Pero, ¿es esta deuda una preocupación para los accionistas?

¿Cuándo es peligrosa la deuda?

En términos generales, la deuda sólo se convierte en un verdadero problema cuando una empresa no puede pagarla fácilmente, ya sea mediante la obtención de capital o con su propio flujo de caja. En el peor de los casos, una empresa puede quebrar si no puede pagar a sus acreedores. Sin embargo, un escenario más común (pero aún doloroso) es que tenga que captar nuevo capital propio a bajo precio, diluyendo así permanentemente a los accionistas. Por supuesto, la deuda puede ser una herramienta importante en las empresas, sobre todo en las que necesitan mucho capital. El primer paso a la hora de considerar los niveles de endeudamiento de una empresa es considerar conjuntamente su tesorería y su deuda.

Consulte nuestro último análisis de Boise Cascade

¿Cuánta deuda tiene Boise Cascade?

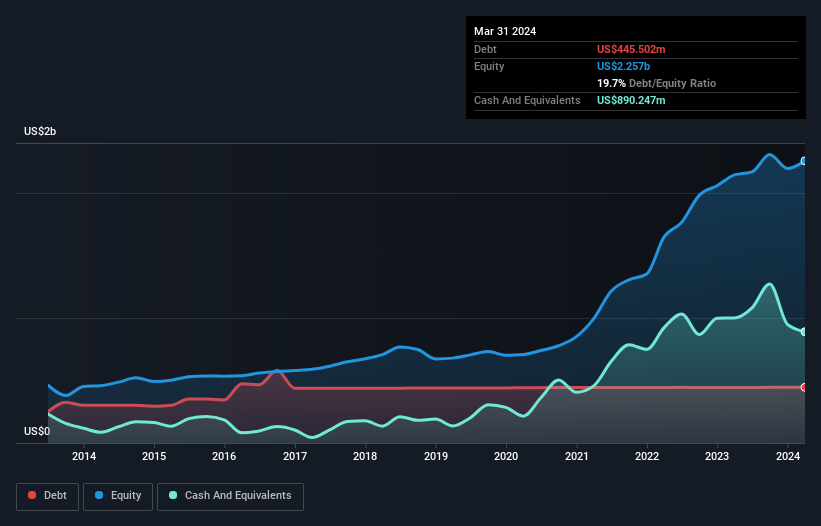

Como puede ver a continuación, Boise Cascade tenía 445,5 millones de dólares de deuda, a marzo de 2024, que es aproximadamente la misma que el año anterior. Puede hacer clic en el gráfico para obtener más detalles. Sin embargo, cuenta con 890,2 millones de dólares en efectivo para compensar esta deuda, lo que supone un efectivo neto de 444,7 millones de dólares.

¿Cuál es la salud del balance de Boise Cascade?

Haciendo zoom en los últimos datos del balance, podemos ver que Boise Cascade tenía pasivos por valor de 684,7 millones de dólares con vencimiento a 12 meses y pasivos por valor de 672,5 millones de dólares con vencimiento posterior. Por otro lado, tenía 890,2 millones de dólares de tesorería y 494,3 millones de dólares de créditos con vencimiento a menos de un año. Así que en realidad tiene 27,3 millones de dólares más de activos líquidos que de pasivos totales.

Esta situación indica que el balance de Boise Cascade parece bastante sólido, ya que su pasivo total es casi igual a sus activos líquidos. Por lo tanto, es muy poco probable que la empresa de 4.830 millones de dólares carezca de liquidez, pero aun así merece la pena vigilar el balance. En pocas palabras, el hecho de que Boise Cascade tenga más efectivo que deuda es un buen indicio de que puede gestionar su deuda con seguridad.

De hecho, la gracia salvadora de Boise Cascade son sus bajos niveles de deuda, porque su EBIT se ha hundido un 27% en los últimos doce meses. Cuando se trata de pagar la deuda, la caída de los beneficios no es más útil que los refrescos azucarados para la salud. No hay duda de que lo que más nos enseña sobre la deuda es el balance. Pero, en última instancia, la rentabilidad futura del negocio decidirá si Boise Cascade puede reforzar su balance con el tiempo. Así que si te centras en el futuro, puedes consultar este informe gratuito que muestra las previsiones de beneficios de los analistas.

Por último, una empresa necesita flujo de caja libre para pagar la deuda; los beneficios contables no bastan. Aunque Boise Cascade tiene efectivo neto en su balance, merece la pena echar un vistazo a su capacidad para convertir los beneficios antes de intereses e impuestos (EBIT) en flujo de caja libre, para ayudarnos a entender con qué rapidez está construyendo (o erosionando) ese saldo de efectivo. En los tres últimos años, Boise Cascade ha generado un flujo de caja libre equivalente al 70% de su EBIT, más o menos lo que cabría esperar. Esta liquidez significa que puede reducir su deuda cuando lo desee.

Resumiendo

Aunque empatizamos con los inversores a los que les preocupa la deuda, hay que tener en cuenta que Boise Cascade tiene una tesorería neta de 444,7 millones de dólares, así como más activos líquidos que pasivos. La guinda del pastel es que el 70% de ese EBIT se convirtió en flujo de caja libre, lo que supuso 447 millones de dólares. Así que no tenemos ningún problema con el uso de la deuda por parte de Boise Cascade. El balance es claramente el área en la que hay que centrarse cuando se analiza la deuda. Pero en última instancia, cada empresa puede contener riesgos que existen fuera del balance. Por ejemplo, Boise Cascade tiene 3 señales de advertencia (y una que no nos gusta demasiado) que creemos que deberías conocer.

Si está interesado en invertir en empresas que pueden aumentar sus beneficios sin la carga de la deuda, consulte esta lista gratuita de empresas en crecimiento que tienen efectivo neto en el balance.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Boise Cascade puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. También puede enviar un correo electrónico a editorial-team@simplywallst.com

This article has been translated from its original English version, which you can find here.