Caesarstone Ltd. (NASDAQ:CSTE) Las acciones suben un 29%, pero los inversores no compran por crecimiento

La cotización de Caesarstone Ltd.(NASDAQ:CSTE) ha registrado una excelente subida del 29% en el último mes. Mirando un poco más atrás, es alentador ver que la acción ha subido un 45% en el último año.

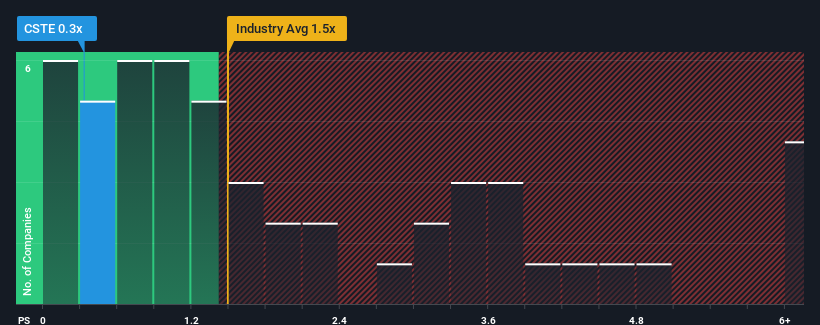

Incluso después de un salto tan grande en el precio, la relación precio-ventas (o "P/S") de Caesarstone de 0,3x todavía podría hacer que parezca una compra en este momento en comparación con la industria de la construcción en los Estados Unidos, donde alrededor de la mitad de las empresas tienen relaciones P/S por encima de 1,5x e incluso P/S por encima de 4x son bastante comunes. Sin embargo, la P/S podría ser baja por alguna razón y requiere una investigación más profunda para determinar si está justificada.

Vea nuestro último análisis de Caesarstone

¿Qué significa la relación precio/ventas de Caesarstone para los accionistas?

Mientras que la industria ha experimentado un crecimiento de los ingresos últimamente, los ingresos de Caesarstone han ido a la inversa, lo que no es bueno. El ratio P/S es probablemente bajo porque los inversores piensan que este pobre rendimiento de los ingresos no va a mejorar. Si la empresa sigue siendo de su agrado, es de esperar que no sea así, de modo que pueda hacerse con algunas acciones mientras no goza del favor de los inversores.

¿Quiere saber qué opinan los analistas sobre el futuro de Caesarstone en comparación con el sector? En ese caso, nuestro informegratuito es un buen punto de partida.¿Qué nos dicen las métricas de crecimiento de ingresos sobre el bajo PER?

Hay una suposición inherente de que una empresa debe rendir menos que el sector para que los ratios P/S como el de Caesarstone se consideren razonables.

Al revisar los datos financieros del último año, nos desalentó ver que los ingresos de la empresa cayeron un 18%. A pesar de ello, los ingresos han aumentado un 16% en total desde hace tres años, gracias al anterior periodo de crecimiento. Aunque ha sido un viaje lleno de baches, es justo decir que el crecimiento de los ingresos de la empresa ha sido respetable en los últimos tiempos.

Por lo que respecta a las perspectivas, el año que viene se prevé un descenso de los ingresos del 6,3%, según las estimaciones de los dos analistas que siguen la evolución de la empresa. Mientras tanto, se prevé que el sector en general crezca un 6,9%, lo que dibuja un panorama poco halagüeño.

Teniendo esto en cuenta, nos parece intrigante que el PER de Caesarstone se aproxime al de sus homólogos del sector. Sin embargo, es poco probable que la disminución de los ingresos conduzca a una P/S estable a largo plazo. Incluso podría ser difícil mantener estos precios, ya que las débiles perspectivas están lastrando las acciones.

Lo más importante

La última subida del precio de las acciones no fue suficiente para elevar el PER de Caesarstone cerca de la media del sector. Se argumenta que la relación precio/ventas es una medida inferior del valor dentro de ciertas industrias, pero puede ser un poderoso indicador del sentimiento empresarial.

Con unas previsiones de ingresos inferiores a las del resto del sector, no es de extrañar que el P/S de Caesarstone se sitúe en el extremo inferior del espectro. En este momento, los inversores consideran que el potencial de mejora de los ingresos no es lo suficientemente grande como para justificar un ratio P/S más elevado. A menos que estas condiciones mejoren, seguirán constituyendo una barrera para el precio de la acción en torno a estos niveles.

El balance de la empresa es otra área clave para el análisis de riesgos. Eche un vistazo a nuestro análisisgratuito del balance de Caesarstone con seis sencillas comprobaciones de algunos de estos factores clave.

Si le interesan las empresas con un sólido crecimiento de los beneficios en el pasado, puede consultar esta recopilación gratuita de otras empresas con un fuerte crecimiento de los beneficios y un bajo PER.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Caesarstone puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.