Stock Analysis

Principales empresas de crecimiento de EE.UU. con alta participación de información privilegiada en mayo de 2024

Reviewed by Simply Wall St

En mayo de 2024, el mercado bursátil estadounidense está experimentando fluctuaciones, con movimientos significativos tanto en acciones como en bonos, a medida que los inversores ajustan sus expectativas sobre las medidas políticas de la Reserva Federal. En medio de estas condiciones, las empresas en crecimiento con un alto nivel de participación interna pueden ser particularmente notables; estas empresas a menudo se benefician de un liderazgo que está profundamente invertido en su éxito, alineando potencialmente el rendimiento de la empresa estrechamente con los intereses de los accionistas durante tiempos de incertidumbre económica.

Las 10 principales empresas de crecimiento con un alto nivel de participación de inversores en Estados Unidos

| Nombre | Participación | Crecimiento de los beneficios |

| GigaCloud Technology (NasdaqGM:GCT) | 26% | 21.3% |

| PDD Holdings (NasdaqGS:PDD) | 32.1% | 21.2% |

| Atour Lifestyle Holdings (NasdaqGS:ATAT) | 26% | 27.2% |

| Super Micro Computer (NasdaqGS:SMCI) | 14.3% | 40.2% |

| Bridge Investment Group Holdings (NYSE:BRDG) | 11.6% | 98.2% |

| EHang Holdings (NasdaqGM:EH) | 33% | 98.2% |

| Carlyle Group (NasdaqGS:CG) | 29.2% | 23.6% |

| Grupo ZKH (NYSE:ZKH) | 17.7% | 98.2% |

| BBB Foods (NYSE:TBBB) | 23.6% | 77.5% |

| Neonode (NasdaqCM:NEON) | 24.7% | 158% |

Exploremos varias opciones destacadas de los resultados del screener.

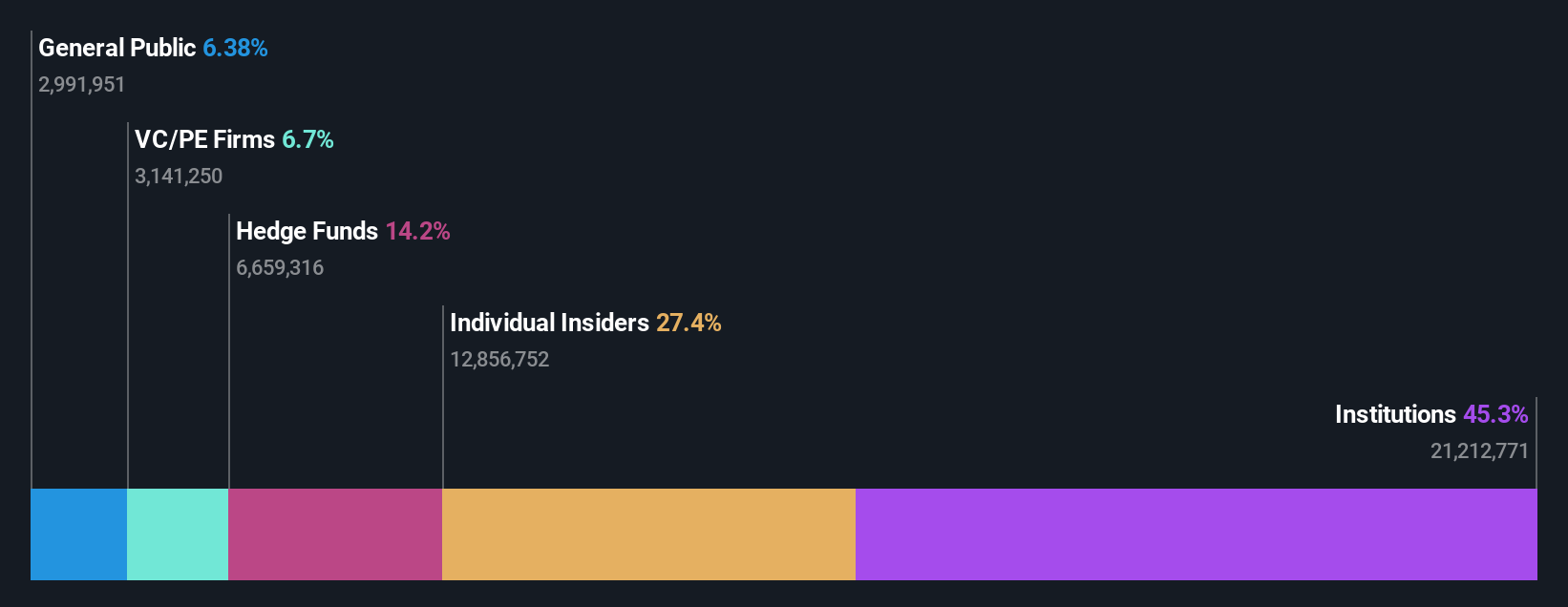

AerSale (NasdaqCM:ASLE)

Calificación de crecimiento de Simply Wall St: ★★★★☆☆

Visión general: AerSale Corporation opera a nivel mundial, ofreciendo aeronaves comerciales de posventa, motores y piezas, junto con servicios de mantenimiento a diversos clientes, incluidas aerolíneas y contratistas gubernamentales; tiene una capitalización de mercado de aproximadamente 405,52 millones de dólares.

Operaciones: Los ingresos de AerSale se dividen en varios segmentos: Tech Ops - MRO Services que genera 101,23 millones de dólares, Tech Ops - Product Sales con 19,33 millones de dólares, y Asset Management Solutions que incluye los segmentos Engine y Aircraft con ingresos de 153,68 millones de dólares y 72,32 millones de dólares respectivamente.

Tenencia de información privilegiada: 24,1%.

Previsión de crecimiento de los ingresos: 14,8% anual

AerSale ha demostrado una sólida recuperación en sus recientes resultados trimestrales, con un aumento de los ingresos netos hasta 6,28 millones de dólares desde niveles casi insignificantes de un año a otro, junto con un aumento significativo de los ingresos. A pesar de enfrentarse a retos como disputas legales y haber sido excluida del índice S&P Aerospace & Defense Select Industry Index, las actividades de los iniciados muestran más compras que ventas en los últimos tres meses, lo que refleja la confianza de los iniciados en las perspectivas de la empresa. Sin embargo, los accionistas han experimentado una dilución en el último año, y los márgenes de beneficio han disminuido en comparación con el año pasado.

- Haga clic aquí y acceda a nuestro completo informe de análisis del crecimiento para comprender la dinámica de AerSale.

- Nuestro informe de valoración de AerSale, elaborado por expertos, implica que el precio de sus acciones puede ser inferior al esperado.

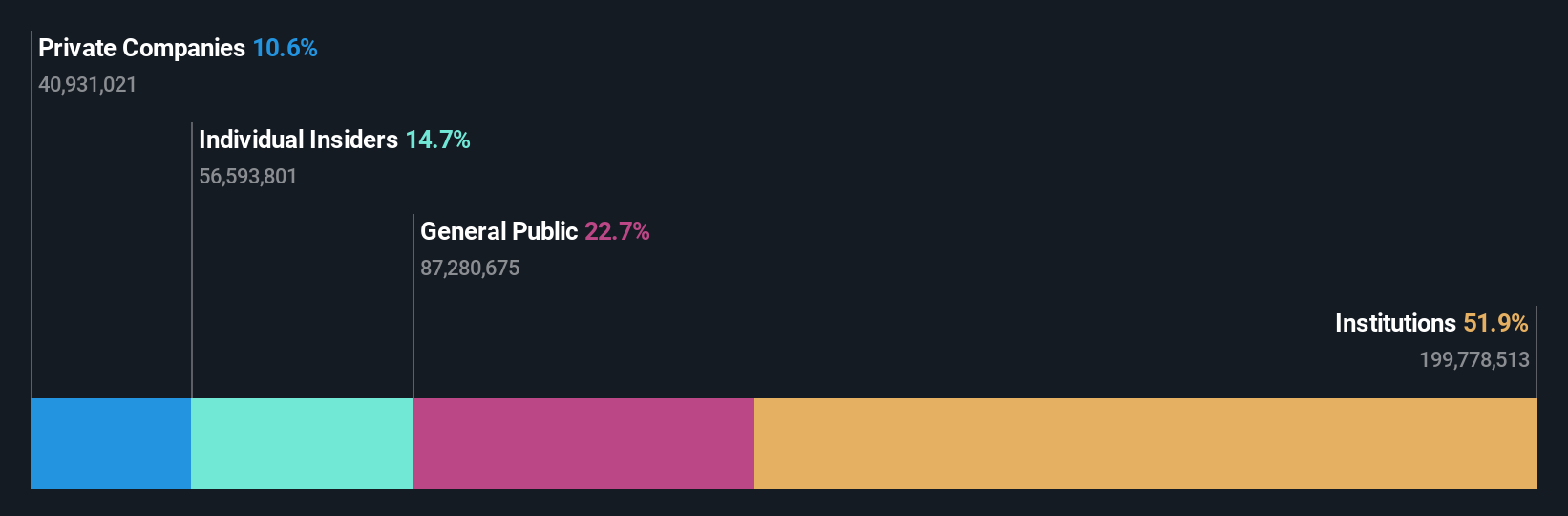

TeraWulf (NasdaqCM:WULF)

Calificación de crecimiento de Simply Wall St: ★★★★★☆

Visión general: TeraWulf Inc, junto con sus filiales, funciona como una empresa de tecnología de activos digitales en Estados Unidos, con una capitalización de mercado de aproximadamente 679,69 millones de dólares.

Operaciones: La empresa genera ingresos principalmente a través de la minería de divisas digitales, por un total de 100,13 millones de dólares.

Titularidad de información privilegiada: 18.8%

Previsión de crecimiento de los ingresos: 50,5% anual

TeraWulf, con una elevada participación de inversores, muestra potencial como empresa en crecimiento a pesar de los recientes desafíos. En el primer trimestre de 2024, registró un crecimiento significativo de los ingresos, hasta 42,43 millones de dólares, frente a los 11,53 millones de dólares del mismo periodo del año anterior, y redujo sustancialmente sus pérdidas netas. El compromiso de expansión de la empresa queda patente en sus planes de alcanzar 300 MW de infraestructura a finales de 2024 y 550 MW en 2025. Los analistas prevén un fuerte crecimiento de los ingresos en el futuro y anticipan la rentabilidad en tres años, aunque el precio de la acción ha sido muy volátil recientemente.

- Sumérjase aquí en los detalles de TeraWulf con nuestro exhaustivo informe de previsiones de crecimiento.

- Los datos de nuestro reciente informe de valoración apuntan a una posible infravaloración de las acciones de TeraWulf en el mercado.

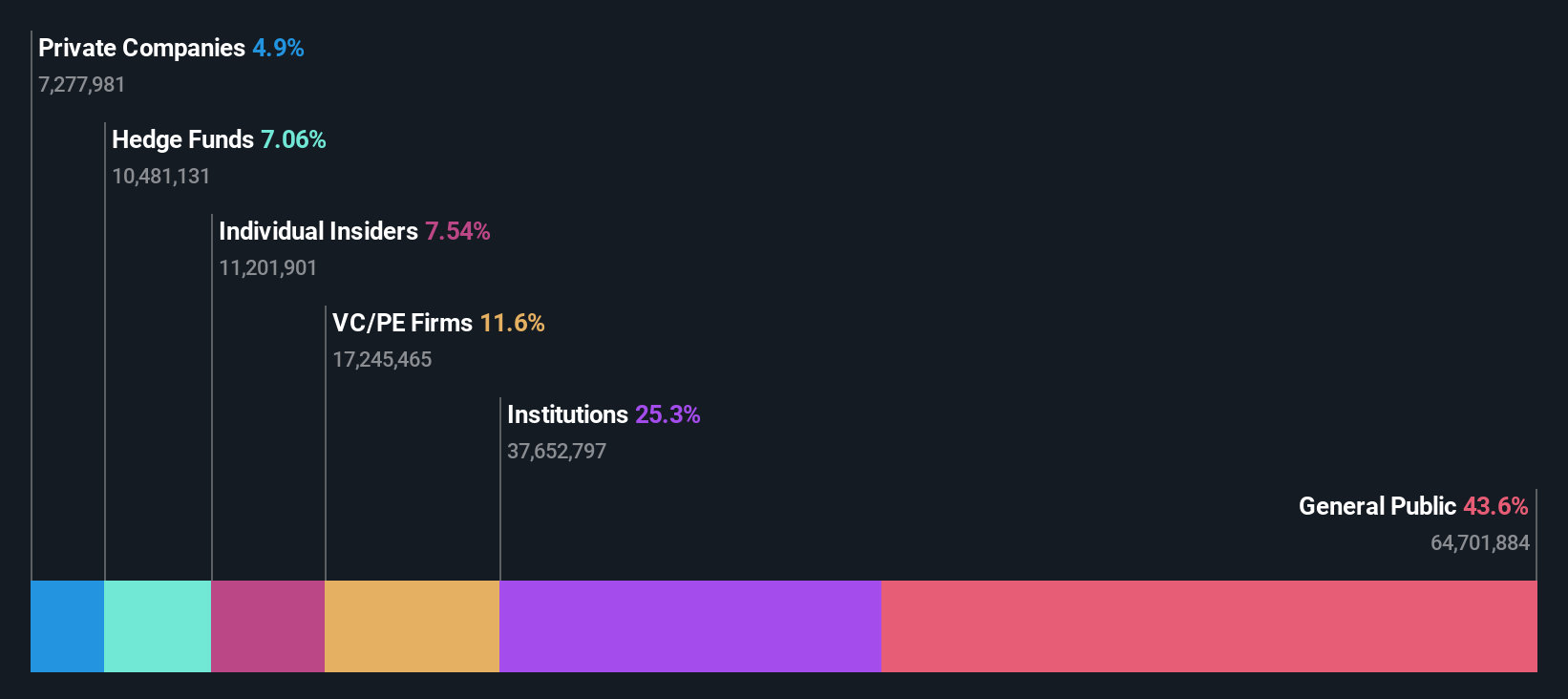

Innovid (NYSE:CTV)

Calificación de crecimiento de Simply Wall St: ★★★★☆☆

Visión general: Innovid Corp, con una capitalización de mercado de aproximadamente 303,27 millones de dólares, opera una plataforma de software independiente que ofrece servicios publicitarios, de medición y creativos.

Operaciones: La empresa genera ingresos principalmente a través de su segmento de servicios publicitarios y creativos, por un total de 146,14 millones de dólares.

Titularidad de información privilegiada: 10.5%

Previsión de crecimiento de los ingresos: 11,5% anual

Innovid, que se caracteriza por una elevada participación, está preparada para el crecimiento con una sólida previsión de aumento de los ingresos de 156 a 163 millones de dólares para 2024, por encima de las previsiones anteriores. La empresa ha mejorado recientemente su oferta de productos a través de la iniciativa Harmony, destinada a optimizar el ecosistema publicitario de CTV. A pesar de la volatilidad del precio de la acción y de una infravaloración actual del 68,3% por debajo del valor razonable estimado, las adquisiciones estratégicas de Innovid y la actividad de compra de información privilegiada sugieren confianza en su rentabilidad futura y en el crecimiento de su posición en el mercado.

- Navegue por los entresijos de Innovid con nuestro exhaustivo informe de estimaciones de analistas aquí.

- Nuestro informe de valoración indica que Innovid puede estar infravalorada.

Puntos clave

- Obtenga una visión del universo de las 179 empresas estadounidenses de rápido crecimiento con alta participación de información privilegiada haciendo clic aquí.

- ¿Es accionista de una o más de estas empresas? Asegúrese de que nunca le pillan desprevenido añadiendo su cartera a Simply Wall St para recibir alertas puntuales sobre la evolución significativa de las acciones.

- Únase a una comunidad de inversores inteligentes utilizando Simply Wall St. Es gratuito y ofrece análisis de expertos sobre los mercados mundiales.

¿Considera otras estrategias?

- Explore empresas de pequeña capitalización de alto rendimiento que aún no han recibido la atención de los analistas.

- Diversifique su cartera con sólidos pagadores de dividendos que ofrezcan flujos de ingresos fiables para capear posibles turbulencias del mercado.

- Busque empresas con un potencial de flujo de caja prometedor que coticen por debajo de su valor razonable.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene ninguna posición en ninguno de los valores mencionados. No se incluyen las acciones poseídas indirectamente a través de otros vehículos, como entidades corporativas y/o fiduciarias. Todas las previsiones de crecimiento de ingresos y beneficios se refieren a tasas de crecimiento anualizadas de 1 a 3 años.

¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. También puede enviar un correo electrónico a editorial-team@simplywallst.com

This article has been translated from its original English version, which you can find here.