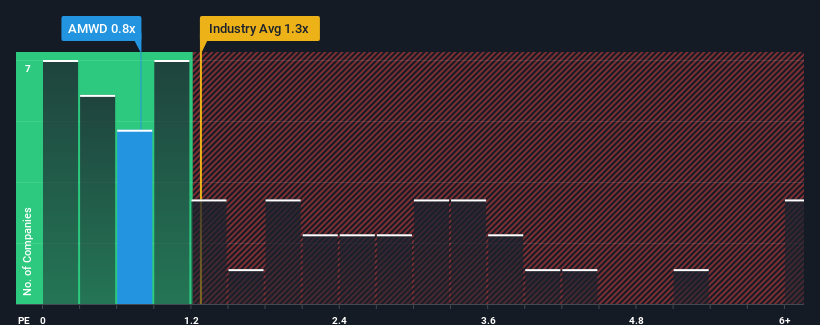

Con una relación precio/ventas (o "P/V") media cercana a 1,3 veces en el sector de la construcción en Estados Unidos, se le podría perdonar que se sintiera indiferente ante la relación P/V de 0,8 veces de American Woodmark Corporation (NASDAQ:AMWD). Sin embargo, no es prudente ignorar simplemente la relación P/S sin explicaciones, ya que los inversores pueden estar despreciando una oportunidad clara o un error costoso.

Consulte nuestro último análisis de American Woodmark

Cómo ha evolucionado American Woodmark

American Woodmark no ha tenido un buen comportamiento en los últimos tiempos, ya que el descenso de sus ingresos no es comparable con el de otras empresas, que han experimentado un crecimiento medio de sus ingresos. Es posible que muchos esperen que los malos resultados de los ingresos se fortalezcan positivamente, lo que ha impedido que el P/S caiga. Es de esperar que así sea, ya que de lo contrario se estaría pagando un precio relativamente elevado por una empresa con este tipo de perfil de crecimiento.

¿Quiere saber qué opinan los analistas sobre el futuro de American Woodmark en comparación con el sector? En ese caso, nuestro informegratuito es un buen punto de partida.¿Cuál es la tendencia de crecimiento de los ingresos de American Woodmark?

Existe la suposición inherente de que una empresa debe estar a la altura del sector para que los ratios P/S como el de American Woodmark se consideren razonables.

Retrospectivamente, el año pasado se produjo un frustrante descenso del 6,4% en los ingresos de la empresa. Esto frenó la buena racha que estaba teniendo a largo plazo, ya que el crecimiento de sus ingresos en tres años sigue siendo de un notable 18% en total. Así que podemos empezar confirmando que la empresa ha hecho en general un buen trabajo de crecimiento de los ingresos durante ese tiempo, a pesar de que tuvo algunos contratiempos en el camino.

De cara al futuro, se prevé que los ingresos caigan un 4,6% durante el próximo año, según los siete analistas que siguen a la empresa. Mientras tanto, se prevé que el sector en general crezca un 4,7%, lo que dibuja un panorama poco halagüeño.

Con esta información, nos parece preocupante que American Woodmark cotice a un PER bastante similar al del sector. Parece que la mayoría de los inversores esperan un giro en las perspectivas de negocio de la empresa, pero la cohorte de analistas no confía tanto en que esto ocurra. Es muy probable que estos accionistas se estén preparando para una futura decepción si el PER cae a niveles más acordes con las perspectivas negativas de crecimiento.

¿Qué podemos aprender de la PER de American Woodmark?

Utilizar únicamente la relación precio/ventas para determinar si debe vender sus acciones no es sensato, sin embargo, puede ser una guía práctica de las perspectivas futuras de la empresa.

Nuestra revisión de las previsiones de los analistas de American Woodmark reveló que sus perspectivas de reducción de ingresos no están reduciendo su PER tanto como habríamos predicho. Cuando vemos una perspectiva tan sombría como ésta, lo primero que pensamos es que el precio de la acción corre el riesgo de bajar, lo que repercutiría negativamente en el PER. Si la disminución de los ingresos se materializara en un descenso del precio de las acciones, los accionistas sufrirían las consecuencias.

Antes de que decida su opinión, hemos descubierto una señal de advertencia para American Woodmark que debería tener en cuenta.

Si estos riesgos le hacen reconsiderar su opinión sobre American Woodmark, explore nuestra lista interactiva de valores de alta calidad para hacerse una idea de qué más hay ahí fuera.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si American Woodmark puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.