El rendimiento total para el accionista a cinco años de Grupo México. de (BMV:GMEXICOB) supera el crecimiento de las ganancias subyacentes

El peor resultado, tras comprar acciones de una empresa (suponiendo que no haya apalancamiento), sería que perdieras todo el dinero que pusiste. Pero por el lado bueno, si compras acciones de una empresa de alta calidad al precio adecuado, puedes ganar mucho más del 100%. Por ejemplo, el precio de las acciones de Grupo México, S.A.B. de C.V.(BMV:GMEXICOB) ha subido un impresionante 124% en los últimos cinco años. Pero ha bajado un 4,9% en la última semana. Sin embargo, esto podría estar relacionado con la caída general del mercado del 1,2% en una semana.

Aunque la acción ha caído un 4,9% esta semana, vale la pena centrarse en el largo plazo y ver si los rendimientos históricos de las acciones han sido impulsados por los fundamentos subyacentes.

Vea nuestro último análisis de Grupo México. de

Aunque los mercados son un poderoso mecanismo de fijación de precios, los precios de las acciones reflejan el sentimiento de los inversores, no sólo los resultados empresariales subyacentes. Una forma errónea pero razonable de evaluar cómo ha cambiado el sentimiento en torno a una empresa es comparar el beneficio por acción (BPA) con el precio de la acción.

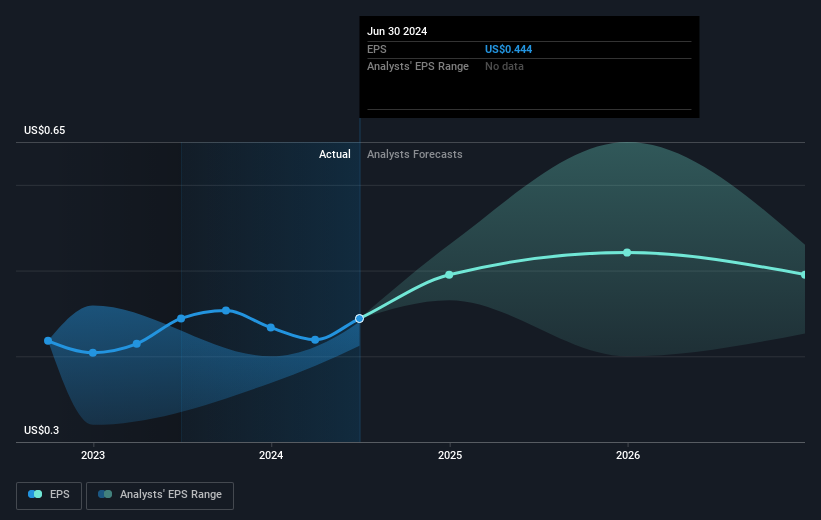

A lo largo de media década, el Grupo México. de consiguió aumentar sus beneficios por acción un 19% al año. Por lo tanto, la tasa de crecimiento del BPA es bastante cercana a la ganancia anualizada del precio de la acción del 18% anual. Por lo tanto, se podría concluir que el sentimiento hacia las acciones no ha cambiado mucho. Más bien, el precio de la acción ha seguido aproximadamente el crecimiento del BPA.

A continuación puede ver cómo ha cambiado la EPS a lo largo del tiempo (descubra los valores exactos haciendo clic en la imagen).

Antes de comprar o vender una acción, siempre recomendamos examinar de cerca las tendencias históricas de crecimiento, disponibles aquí.

¿Y los dividendos?

Al analizar la rentabilidad de las inversiones, es importante tener en cuenta la diferencia entre la rentabilidad total para el accionista (RTA ) y la rentabilidad del precio de la acción. El TSR incorpora el valor de cualquier escisión o ampliación de capital descontada, junto con cualquier dividendo, partiendo del supuesto de que los dividendos se reinvierten. Podría decirse que el TSR ofrece una imagen más completa de la rentabilidad generada por una acción. El TSR del Grupo México. de en los últimos 5 años ha sido del 194%, lo que supera la rentabilidad de la cotización mencionada anteriormente. Esto se debe en gran medida al pago de dividendos.

Una perspectiva diferente

Es agradable ver que los accionistas del Grupo México. de han recibido una rentabilidad total para el accionista del 27% durante el último año. Y eso incluye el dividendo. Esa ganancia es mejor que el TSR anual en cinco años, que es del 24%. Por lo tanto, parece que el sentimiento en torno a la empresa ha sido positivo últimamente. En el mejor de los casos, esto podría indicar un impulso empresarial real, lo que implica que ahora podría ser un buen momento para profundizar. Siempre es interesante seguir la evolución de las cotizaciones a largo plazo. Pero para entender mejor al Grupo México. de, necesitamos considerar muchos otros factores. Para ello, debería tener en cuenta la señal de advertencia que hemos detectado en Grupo México. de.

Para aquellos a los que les gusta encontrar inversiones ganadoras, esta lista gratuita de empresas infravaloradas con compras recientes de información privilegiada, podría ser justo el billete.

Tenga en cuenta que los rendimientos de mercado citados en este artículo reflejan los rendimientos medios ponderados de mercado de las acciones que cotizan actualmente en las bolsas mexicanas.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Grupo México. de puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.