Mit einer Investition in NextEra Energy (NYSE:NEE) hätten Sie vor fünf Jahren einen Gewinn von 59% erzielt

Wenn Sie eine Aktie kaufen und über viele Jahre halten, hoffen Sie, dass Sie einen Gewinn erzielen. Noch besser wäre es, wenn der Aktienkurs stärker steigen würde als der Marktdurchschnitt. Zum Leidwesen der Aktionäre ist der Aktienkurs von NextEra Energy, Inc.(NYSE:NEE) in den letzten fünf Jahren zwar um 41 % gestiegen, aber das ist weniger als die Marktrendite. Bei näherer Betrachtung ist die Aktie im letzten Jahr nur um 1,2 % gestiegen.

Vor diesem Hintergrund lohnt es sich zu prüfen, ob die zugrunde liegenden Fundamentaldaten des Unternehmens der Motor der langfristigen Performance waren oder ob es einige Diskrepanzen gibt.

Sehen Sie sich unsere neueste Analyse zu NextEra Energy an.

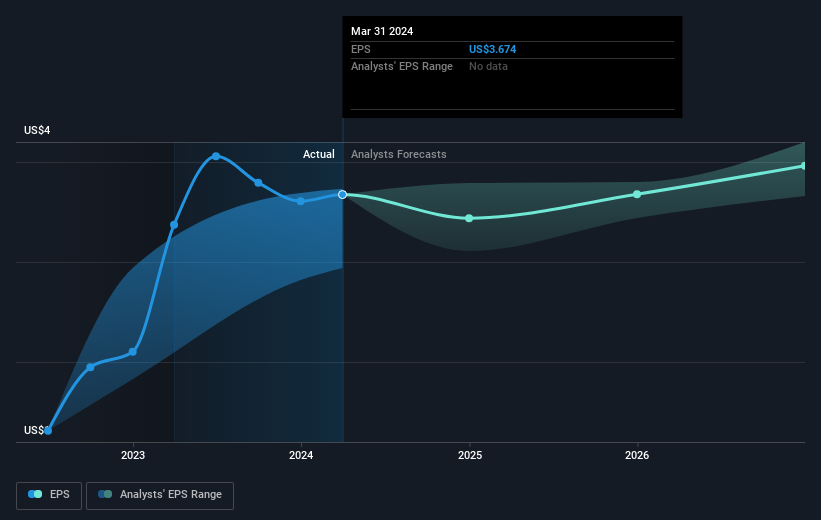

Es lässt sich nicht leugnen, dass die Märkte manchmal effizient sind, aber die Preise spiegeln nicht immer die zugrunde liegende Unternehmensleistung wider. Eine fehlerhafte, aber sinnvolle Methode, um zu beurteilen, wie sich die Stimmung gegenüber einem Unternehmen verändert hat, ist der Vergleich des Gewinns je Aktie (EPS) mit dem Aktienkurs.

Über ein halbes Jahrzehnt gelang es NextEra Energy, seinen Gewinn pro Aktie um 19 % pro Jahr zu steigern. Dieses EPS-Wachstum ist höher als der durchschnittliche jährliche Anstieg des Aktienkurses von 7 %. Es scheint also, dass der Markt dieser Tage nicht so begeistert von der Aktie ist.

Die folgende Abbildung zeigt, wie sich der Gewinn pro Aktie im Laufe der Zeit entwickelt hat (wenn Sie auf das Bild klicken, können Sie mehr Details sehen).

Uns gefällt, dass die Insider in den letzten zwölf Monaten Aktien gekauft haben. Dennoch halten die meisten Menschen die Entwicklung der Erträge und des Umsatzwachstums für einen aussagekräftigeren Indikator für das Unternehmen. Vor dem Kauf oder Verkauf einer Aktie empfehlen wir immer eine genaue Prüfung der historischen Wachstumstrends, die Sie hier finden.

Was ist mit Dividenden?

Es ist wichtig, bei einer Aktie nicht nur die Kursrendite, sondern auch die Gesamtrendite für die Aktionäre zu berücksichtigen. Während die Aktienkursrendite nur die Veränderung des Aktienkurses widerspiegelt, umfasst der TSR den Wert der Dividenden (unter der Annahme, dass sie reinvestiert wurden) und den Nutzen einer diskontierten Kapitalerhöhung oder Abspaltung. Der TSR vermittelt ein umfassenderes Bild der von einer Aktie erzielten Rendite. Im Fall von NextEra Energy betrug der TSR in den letzten 5 Jahren 59 %. Das übertrifft die bereits erwähnte Aktienkursrendite. Und es ist nicht schwer zu erraten, dass die Dividendenausschüttungen die Divergenz weitgehend erklären!

Eine andere Sichtweise

NextEra Energy erzielte in den letzten zwölf Monaten einen TSR von 4,4 %. Diese Rendite liegt jedoch unter der des Marktes. Es ist wahrscheinlich ein gutes Zeichen, dass das Unternehmen eine noch bessere langfristige Erfolgsbilanz vorweisen kann, da es den Aktionären in den letzten fünf Jahren einen jährlichen TSR von 10 % bescherte. Es könnte durchaus sein, dass es sich lohnt, dieses Unternehmen im Auge zu behalten, da es vom Markt im Laufe der Zeit immer wieder positiv aufgenommen wird. Es ist immer interessant, die Entwicklung der Aktienkurse über einen längeren Zeitraum zu verfolgen. Aber um NextEra Energy besser zu verstehen, müssen wir viele andere Faktoren berücksichtigen. Nehmen wir zum Beispiel die Risiken - NextEra Energy hat 2 Warnzeichen (und eines, das uns etwas unbehaglich ist) , von denen wir denken, dass Sie sie kennen sollten.

NextEra Energy ist nicht die einzige Aktie, die von Insidern gekauft wird. Für diejenigen, die weniger bekannte Unternehmen finden möchten, könnte diese kostenlose Liste von Wachstumsunternehmen mit jüngsten Insiderkäufen genau das Richtige sein.

Bitte beachten Sie, dass die in diesem Artikel angegebenen Marktrenditen die marktgewichteten Durchschnittsrenditen von Aktien widerspiegeln, die derzeit an amerikanischen Börsen gehandelt werden.

If you're looking to trade NextEra Energy, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentDie Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob NextEra Energy unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

Haben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Alternativ können Sie auch eine E-Mail an editorial-team@simplywallst.com senden.

This article has been translated from its original English version, which you can find here.