Manche sagen, dass die Volatilität und nicht die Verschuldung der beste Weg ist, um als Investor über das Risiko nachzudenken, aber Warren Buffett sagte berühmt, dass "Volatilität keineswegs gleichbedeutend mit Risiko ist". Es scheint also, dass das kluge Geld weiß, dass die Verschuldung - die in der Regel mit Konkursen einhergeht - ein sehr wichtiger Faktor ist, wenn man das Risiko eines Unternehmens bewertet. Es ist wichtig, dass Evergy, Inc.(NASDAQ:EVRG) Schulden hat. Aber ist diese Verschuldung ein Grund zur Sorge für die Aktionäre?

Wann ist Verschuldung gefährlich?

Schulden helfen einem Unternehmen so lange, bis das Unternehmen Schwierigkeiten hat, sie zurückzuzahlen, entweder mit neuem Kapital oder mit freiem Cashflow. Im schlimmsten Fall kann ein Unternehmen in Konkurs gehen, wenn es seine Gläubiger nicht bezahlen kann. Eine üblichere (aber immer noch teure) Situation ist jedoch, dass ein Unternehmen seine Aktionäre zu einem niedrigen Aktienkurs verwässern muss, nur um die Schulden in den Griff zu bekommen. Indem sie die Verwässerung ersetzen, können Schulden jedoch ein sehr gutes Instrument für Unternehmen sein, die Kapital für Wachstumsinvestitionen mit hohen Renditen benötigen. Wenn wir über die Verwendung von Schulden durch ein Unternehmen nachdenken, betrachten wir zunächst Barmittel und Schulden zusammen.

Sehen Sie sich unsere neueste Analyse für Evergy an

Wie hoch ist die Nettoverschuldung von Evergy?

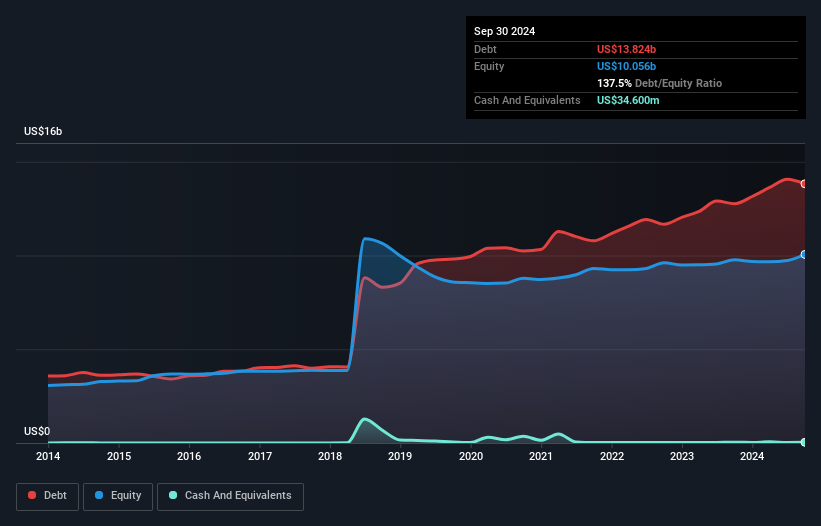

Wie Sie unten sehen können, hatte Evergy Ende September 2024 Schulden in Höhe von 13,8 Mrd. US$, gegenüber 12,8 Mrd. US$ vor einem Jahr. Klicken Sie auf das Bild, um weitere Details zu sehen. Die Nettoverschuldung ist ungefähr gleich geblieben, da das Unternehmen nicht über viel Bargeld verfügt.

Wie gesund ist die Bilanz von Evergy?

Wenn wir die letzten Bilanzdaten näher betrachten, sehen wir, dass Evergy Verbindlichkeiten in Höhe von 3,61 Milliarden US-Dollar hat, die innerhalb von 12 Monaten fällig werden, und Verbindlichkeiten in Höhe von 18,5 Milliarden US-Dollar, die danach fällig werden. Demgegenüber standen 34,6 Mio. US$ an Barmitteln und 405,9 Mio. US$ an Forderungen, die innerhalb von 12 Monaten fällig waren. Damit sind die Verbindlichkeiten insgesamt 21,6 Mrd. US$ höher als die Barmittel und kurzfristigen Forderungen zusammen.

Dieses Defizit wirft einen Schatten auf das 14,3 Mrd. US$ schwere Unternehmen, das wie ein Koloss über den Normalsterblichen thront. Wir sind daher der Meinung, dass die Aktionäre dieses Unternehmen genau beobachten sollten. Schließlich würde Evergy wahrscheinlich eine umfangreiche Rekapitalisierung benötigen, wenn es heute seine Gläubiger bezahlen müsste.

Wir verwenden zwei Hauptkennzahlen, um uns über die Höhe der Verschuldung im Verhältnis zum Gewinn zu informieren. Die erste ist die Nettoverschuldung geteilt durch das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA), während die zweite angibt, wie oft das Ergebnis vor Zinsen und Steuern (EBIT) den Zinsaufwand deckt (oder kurz: die Zinsdeckung). Wir betrachten also die Verschuldung im Verhältnis zum Gewinn sowohl mit als auch ohne Abschreibungsaufwand.

Mit einem Verhältnis von Nettoverschuldung zu EBITDA von 5,4 kann man mit Fug und Recht behaupten, dass Evergy eine beträchtliche Menge an Schulden hat. Der Zinsdeckungsgrad von 2,6 ist jedoch recht hoch, was ein gutes Zeichen ist. Ein positiver Faktor ist jedoch, dass Evergy sein EBIT in den letzten 12 Monaten um 18 % gesteigert hat, was seine Fähigkeit, seine Schulden zu bewältigen, erhöht. Zweifellos erfahren wir am meisten über Schulden aus der Bilanz. Aber letztlich wird die künftige Rentabilität des Unternehmens darüber entscheiden, ob Evergy seine Bilanz im Laufe der Zeit stärken kann. Wenn Sie sich also auf die Zukunft konzentrieren wollen, können Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

Aber auch unsere letzte Überlegung ist wichtig, denn ein Unternehmen kann seine Schulden nicht mit Gewinnen auf dem Papier bezahlen; es braucht kaltes, hartes Geld. Es lohnt sich also zu prüfen, wie viel von diesem EBIT durch den freien Cashflow gedeckt ist. In den letzten drei Jahren hat Evergy eine Menge Geld verbrannt. Während die Anleger zweifellos erwarten, dass sich diese Situation zu gegebener Zeit umkehrt, bedeutet dies eindeutig, dass der Einsatz von Schulden riskanter ist.

Unsere Meinung

Auf den ersten Blick hat uns die Höhe der Gesamtverbindlichkeiten von Evergy skeptisch gemacht, und die Umwandlung von EBIT in freien Cashflow war nicht verlockender als ein einziges leeres Restaurant in der belebtesten Nacht des Jahres. Positiv zu vermerken ist jedoch, dass die EBIT-Wachstumsrate ein gutes Zeichen ist, das uns optimistischer stimmt. Wir sollten auch darauf hinweisen, dass Unternehmen der Stromversorgungsbranche wie Evergy in der Regel ohne Probleme Schulden machen. Wir sind uns darüber im Klaren, dass wir Evergy aufgrund seiner gesunden Bilanz für ziemlich riskant halten. Daher sind wir gegenüber dieser Aktie fast so vorsichtig wie ein hungriges Kätzchen, das in den Fischteich seines Besitzers fällt: einmal gebissen, zweimal gescheut, wie man sagt. Bei der Analyse der Verschuldung ist die Bilanz der naheliegendste Ansatzpunkt. Doch nicht alle Investitionsrisiken sind in der Bilanz zu finden - im Gegenteil. Bei Evergy zum Beispiel gibt es 3 Warnzeichen (und eines, das besorgniserregend ist) , die Sie kennen sollten.

Wenn Sie zu den Anlegern gehören, die lieber Aktien ohne Schulden kaufen, dann sollten Sie nicht zögern, noch heute unsere exklusive Liste der Netto-Cash-Wachstumsaktien zu entdecken.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Evergy unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.