Warum ZTO Express (Cayman) (NYSE:ZTO) mit seinen Schulden verantwortungsvoll umgehen kann

Der von Charlie Munger von Berkshire Hathaway unterstützte externe Fondsmanager Li Lu nimmt kein Blatt vor den Mund, wenn er sagt: "Das größte Anlagerisiko ist nicht die Volatilität der Kurse, sondern die Frage, ob man einen dauerhaften Kapitalverlust erleidet. Wenn wir darüber nachdenken, wie riskant ein Unternehmen ist, schauen wir uns immer gerne an, wie es Schulden macht, denn eine Überschuldung kann zum Ruin führen. Wir können sehen, dass ZTO Express (Cayman) Inc. (NYSE:ZTO ) in seinem Geschäft Schulden macht. Aber sind diese Schulden ein Problem für die Aktionäre?

Warum sind Schulden ein Risiko?

Im Allgemeinen werden Schulden nur dann zu einem echten Problem, wenn ein Unternehmen sie nicht ohne Weiteres zurückzahlen kann, sei es durch die Aufnahme von Kapital oder durch seinen eigenen Cashflow. Ein fester Bestandteil des Kapitalismus ist der Prozess der "schöpferischen Zerstörung", bei dem gescheiterte Unternehmen von ihren Bankern gnadenlos liquidiert werden. Eine üblichere (aber immer noch teure) Situation ist jedoch, dass ein Unternehmen seine Aktionäre zu einem günstigen Aktienkurs verwässern muss, nur um die Schulden in den Griff zu bekommen. Der Vorteil von Schulden ist natürlich, dass sie oft billiges Kapital darstellen, vor allem wenn sie die Verwässerung eines Unternehmens durch die Möglichkeit ersetzen, zu hohen Renditen zu reinvestieren. Der erste Schritt bei der Prüfung der Verschuldung eines Unternehmens ist die Betrachtung von Barmitteln und Schulden zusammen.

Sehen Sie sich unsere neueste Analyse zu ZTO Express (Cayman) an

Wie hoch ist die Nettoverschuldung von ZTO Express (Cayman)?

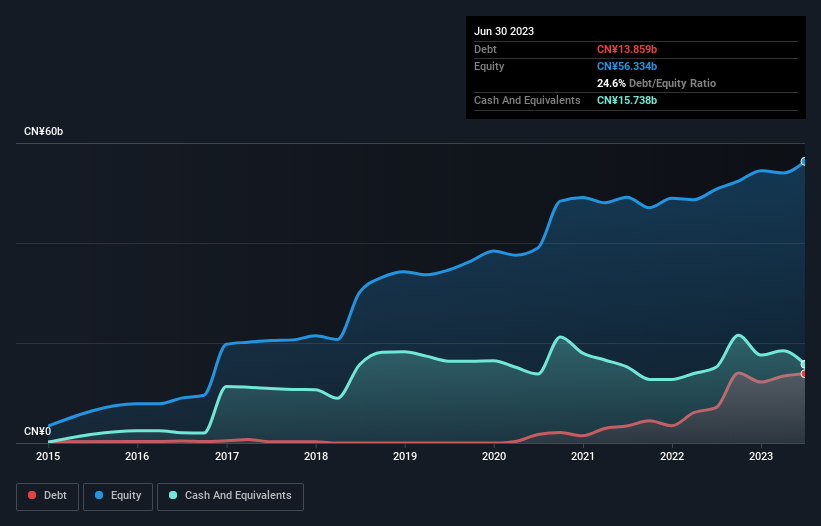

Die Abbildung unten, auf die Sie klicken können, um mehr Details zu sehen, zeigt, dass ZTO Express (Cayman) im Juni 2023 Schulden in Höhe von 13,9 Mrd. CN¥ hatte, ein Anstieg von 7,06 Mrd. CN¥ innerhalb eines Jahres. Dem stehen jedoch 15,7 Mrd. CN¥ an Barmitteln gegenüber, so dass das Unternehmen über 1,88 Mrd. CN¥ an Nettobarmitteln verfügt.

Wie gesund ist die Bilanz von ZTO Express (Cayman)?

Die letzten Bilanzdaten zeigen, dass ZTO Express (Cayman) Verbindlichkeiten in Höhe von CN¥ 17,7 Mrd. hat, die innerhalb eines Jahres fällig werden, und Verbindlichkeiten in Höhe von CN¥ 7,99 Mrd., die danach fällig werden. Diesen Verpflichtungen stehen Barmittel in Höhe von 15,7 Mrd. CN¥ sowie Forderungen in Höhe von 2,32 Mrd. CN¥ gegenüber, die innerhalb von 12 Monaten fällig werden. Die Verbindlichkeiten übersteigen also die Summe der Barmittel und (kurzfristigen) Forderungen um 7,66 Mrd. CNY.

Natürlich hat ZTO Express (Cayman) eine gigantische Marktkapitalisierung von 144,0 Mrd. CN¥, so dass diese Verbindlichkeiten wahrscheinlich überschaubar sind. Aber es gibt genügend Verbindlichkeiten, so dass wir den Aktionären empfehlen, die Bilanz auch in Zukunft im Auge zu behalten. ZTO Express (Cayman) hat zwar nennenswerte Verbindlichkeiten, verfügt aber auch über mehr Barmittel als Schulden, so dass wir ziemlich zuversichtlich sind, dass das Unternehmen seine Schulden sicher verwalten kann.

Hinzu kommt, dass ZTO Express (Cayman) sein EBIT in den letzten zwölf Monaten um 46 % gesteigert hat, und dieses Wachstum wird die Handhabung seiner Schulden erleichtern. Bei der Analyse des Schuldenstandes ist die Bilanz der offensichtliche Ausgangspunkt. Aber es sind vor allem die zukünftigen Erträge, die darüber entscheiden, ob ZTO Express (Cayman) in der Lage sein wird, auch in Zukunft eine gesunde Bilanz zu haben. Wenn Sie sich also auf die Zukunft konzentrieren wollen, können Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

Schließlich kann ein Unternehmen Schulden nur mit barem Geld tilgen, nicht mit Buchgewinnen. ZTO Express (Cayman) verfügt zwar über Nettobarmittel in seiner Bilanz, aber es lohnt sich dennoch, einen Blick auf seine Fähigkeit zu werfen, das Ergebnis vor Zinsen und Steuern (EBIT) in freien Cashflow umzuwandeln, um zu verstehen, wie schnell es diesen Bargeldbestand aufbaut (oder abbaut). In den letzten drei Jahren meldete ZTO Express (Cayman) einen freien Cashflow im Wert von 11 % seines EBIT, was wirklich recht niedrig ist. Diese geringe Cash-Conversion untergräbt die Fähigkeit des Unternehmens, Schulden zu verwalten und zu tilgen.

Resümee

Obwohl es immer sinnvoll ist, die Gesamtverbindlichkeiten eines Unternehmens zu betrachten, ist es sehr beruhigend, dass ZTO Express (Cayman) über CN¥ 1,88 Mrd. an Nettobarmitteln verfügt. Und das letztjährige EBIT-Wachstum von 46 % im Vergleich zum Vorjahr hat uns gut gefallen. Ist die Verschuldung von ZTO Express (Cayman) also ein Risiko? Unseres Erachtens nicht. Wenn wir herausfinden würden, dass Insider von ZTO Express (Cayman) in letzter Zeit Aktien gekauft haben, würde uns das motivieren, die Aktie weiter zu untersuchen. Wenn Sie das auch wollen, haben Sie Glück, denn heute stellen wir Ihnen unsere Liste der gemeldeten Insidertransaktionen kostenlos zur Verfügung.

Wenn Sie zu den Anlegern gehören, die lieber Aktien kaufen, ohne sich zu verschulden, dann sollten Sie nicht zögern, noch heute unsere exklusive Liste der Netto-Cash-Wachstumsaktien zu entdecken.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob ZTO Express (Cayman) unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen Analyse Haben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich

direkt mit uns in Verbindung. Sie

können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur.

Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Bitte beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.