Institutionelle Anleger setzen am meisten auf die FedEx Corporation (NYSE:FDX) und wurden nach dem Anstieg der Marktkapitalisierung um 2,9 Milliarden US-Dollar in der vergangenen Woche belohnt

Wichtige Einblicke

- Der signifikant hohe Anteil institutioneller Investoren bedeutet, dass der Aktienkurs von FedEx auf deren Handelsaktivitäten reagiert

- Insgesamt 14 Investoren halten mit 50% eine Mehrheitsbeteiligung an dem Unternehmen

- Insider haben in letzter Zeit verkauft

Ein Blick auf die Aktionäre der FedEx Corporation(NYSE:FDX) verrät uns, welche Gruppe am mächtigsten ist. Es zeigt sich, dass Institutionen mit 80 % den Löwenanteil an dem Unternehmen halten. Mit anderen Worten: Diese Gruppe hat das größte Aufwärtspotenzial (oder Abwärtsrisiko).

Und für die institutionellen Anleger sieht es gut aus, nachdem das Unternehmen in der letzten Woche eine Marktkapitalisierung von 2,9 Mrd. USD erreicht hat. Die Einjahresrendite für die Aktionäre liegt derzeit bei 17 %, und der Zuwachs der letzten Woche war das Sahnehäubchen auf dem Kuchen.

In der nachstehenden Grafik werden die verschiedenen Eigentümergruppen von FedEx näher beleuchtet.

Siehe unsere neueste Analyse für FedEx

Was sagt die institutionelle Eigentümerschaft über FedEx aus?

Institutionelle Anleger vergleichen in der Regel ihre eigenen Renditen mit den Renditen eines allgemein beachteten Indexes. Daher ziehen sie in der Regel den Kauf größerer Unternehmen in Betracht, die im entsprechenden Vergleichsindex enthalten sind.

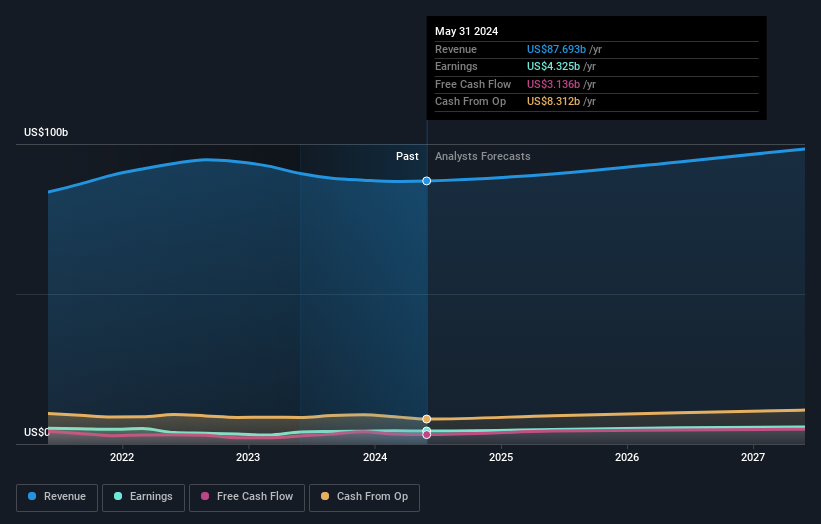

Bei FedEx sind bereits institutionelle Anleger im Aktienregister eingetragen. Sie besitzen sogar einen beachtlichen Anteil an dem Unternehmen. Das deutet auf eine gewisse Glaubwürdigkeit bei professionellen Anlegern hin. Aber wir können uns nicht allein auf diese Tatsache verlassen, denn Institutionen machen manchmal Fehlinvestitionen, so wie jeder andere auch. Wenn mehrere Institutionen gleichzeitig ihre Meinung zu einer Aktie ändern, kann der Aktienkurs schnell fallen. Es lohnt sich daher, einen Blick auf die nachstehende Gewinnentwicklung von FedEx zu werfen. Natürlich ist die Zukunft das, was wirklich zählt.

Da institutionelle Anleger mehr als die Hälfte der ausgegebenen Aktien besitzen, wird der Vorstand wahrscheinlich auf ihre Präferenzen achten müssen. Wir stellen fest, dass Hedgefonds keine nennenswerte Beteiligung an FedEx haben. Unsere Daten zeigen, dass The Vanguard Group, Inc. mit 8,1 % der ausstehenden Aktien der größte Aktionär ist. Die zweit- und drittgrößten Aktionäre halten 8,0 % bzw. 6,1 % der ausstehenden Aktien. Frederick Smith, der zweitgrößte Anteilseigner, trägt auch den Titel des Top Key Executive.

Ein genauerer Blick auf unsere Eigentumszahlen zeigt, dass die 14 größten Aktionäre zusammen einen Anteil von 50 % halten, was bedeutet, dass kein einzelner Aktionär die Mehrheit hat.

Die Untersuchung der institutionellen Beteiligungen ist eine gute Möglichkeit, die erwartete Performance einer Aktie zu messen und zu filtern. Dasselbe lässt sich durch die Untersuchung der Analystenmeinungen erreichen. Es gibt viele Analysten, die über die Aktie berichten, so dass es sich lohnen könnte, auch ihre Prognosen zu prüfen.

Insider-Besitz von FedEx

Die genaue Definition eines Insiders kann zwar subjektiv sein, aber fast jeder betrachtet Vorstandsmitglieder als Insider. Das Management ist letztlich dem Vorstand gegenüber verantwortlich. Es ist jedoch nicht ungewöhnlich, dass Manager Vorstandsmitglieder sind, vor allem, wenn sie zu den Gründern oder dem CEO gehören.

Insider-Beteiligungen sind positiv, wenn sie signalisieren, dass die Führungskräfte wie die wahren Eigentümer des Unternehmens denken. Ein hoher Insideranteil kann jedoch auch einer kleinen Gruppe innerhalb des Unternehmens immense Macht verleihen. Dies kann unter bestimmten Umständen negativ sein.

Wir können sehen, dass Insider Aktien der FedEx Corporation besitzen. Die Insider haben einen bedeutenden Anteil im Wert von 6,0 Milliarden US-Dollar. Die meisten würden sagen, dass dies eine gute Übereinstimmung der Interessen zwischen den Aktionären und dem Vorstand zeigt. Dennoch könnte es sich lohnen zu prüfen , ob diese Insider verkauft haben.

Allgemeiner öffentlicher Besitz

Die breite Öffentlichkeit, bei der es sich in der Regel um Einzelanleger handelt, hält einen Anteil von 12 % an FedEx. Auch wenn dieser Anteil nicht ausreicht, um eine politische Entscheidung zu ihren Gunsten zu beeinflussen, so können sie doch einen kollektiven Einfluss auf die Unternehmenspolitik ausüben.

Nächste Schritte:

Ich finde es sehr interessant, zu sehen, wem genau ein Unternehmen gehört. Aber um einen wirklichen Einblick zu erhalten, müssen wir auch andere Informationen berücksichtigen. Wir haben zum Beispiel 2 Warnzeichen für FedEx entdeckt, die Sie beachten sollten, bevor Sie hier investieren.

Letztendlich wird aber die Zukunft und nicht die Vergangenheit darüber entscheiden, wie gut die Eigentümer dieses Unternehmens abschneiden werden. Daher halten wir es für ratsam, einen Blick auf diesen kostenlosen Bericht zu werfen, der zeigt, ob die Analysten eine bessere Zukunft vorhersagen.

Hinweis: Die Zahlen in diesem Artikel wurden anhand der Daten der letzten zwölf Monate berechnet, die sich auf den Zwölfmonatszeitraum beziehen, der am letzten Tag des Monats endet, auf den der Jahresabschluss datiert ist. Dies stimmt möglicherweise nicht mit den Zahlen des Jahresberichts für das gesamte Jahr überein.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob FedEx unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie ein Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Wenden Sie sich direkt an uns. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.