David Iben brachte es auf den Punkt, als er sagte: "Volatilität ist kein Risiko, um das wir uns kümmern. Was uns interessiert, ist die Vermeidung eines dauerhaften Kapitalverlusts. Es ist nur natürlich, die Bilanz eines Unternehmens zu betrachten, wenn man untersucht, wie risikoreich es ist, da Schulden oft eine Rolle spielen, wenn ein Unternehmen zusammenbricht. Wir können sehen, dass Heartland Express, Inc.(NASDAQ:HTLD) Schulden in seinem Geschäft einsetzt. Die eigentliche Frage ist jedoch, ob diese Schulden das Unternehmen riskant machen.

Wann ist Verschuldung gefährlich?

Schulden sind ein Instrument, das Unternehmen beim Wachstum hilft, aber wenn ein Unternehmen nicht in der Lage ist, seine Kreditgeber zu bezahlen, dann ist es deren Gnade ausgeliefert. Wenn die Dinge wirklich schlecht laufen, können die Kreditgeber die Kontrolle über das Unternehmen übernehmen. Ein häufigeres (aber immer noch schmerzhaftes) Szenario ist jedoch, dass das Unternehmen neues Eigenkapital zu einem niedrigen Preis aufnehmen muss, wodurch die Aktionäre dauerhaft verwässert werden. Am häufigsten kommt es jedoch vor, dass ein Unternehmen seine Schulden einigermaßen gut verwaltet - und zwar zu seinem eigenen Vorteil. Bei der Betrachtung der Verschuldung eines Unternehmens sollten Sie zunächst die liquiden Mittel und die Schulden zusammen betrachten.

Sehen Sie sich unsere neueste Analyse für Heartland Express an

Wie hoch ist die Verschuldung von Heartland Express?

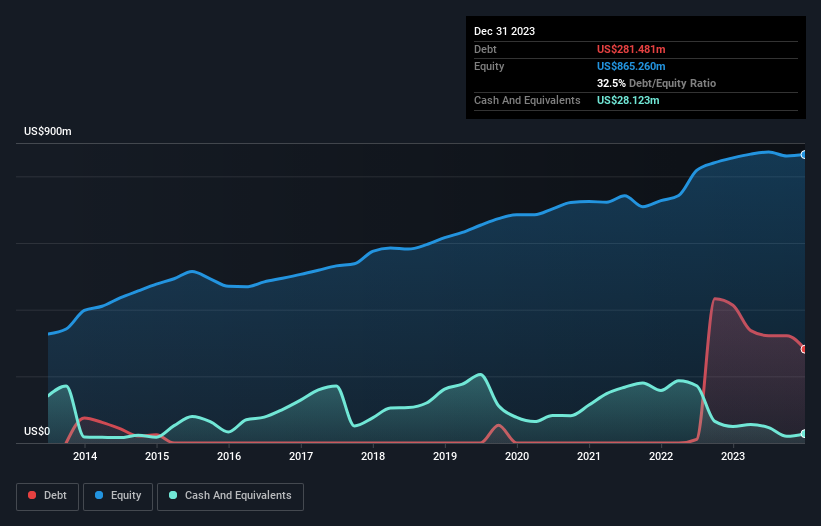

Die Abbildung unten, auf die Sie klicken können, um mehr Details zu sehen, zeigt, dass Heartland Express Ende Dezember 2023 Schulden in Höhe von 281,5 Mio. US-Dollar hatte, was einer Verringerung von 413,0 Mio. US-Dollar innerhalb eines Jahres entspricht. Auf der anderen Seite verfügt das Unternehmen über 28,1 Mio. USD an Barmitteln, was zu einer Nettoverschuldung von etwa 253,4 Mio. USD führt.

Wie stark ist die Bilanz von Heartland Express?

Aus der letzten Bilanz geht hervor, dass Heartland Express innerhalb eines Jahres Verbindlichkeiten in Höhe von 123,5 Mio. US$ und darüber hinaus Verbindlichkeiten in Höhe von 520,9 Mio. US$ zu begleichen hat. Andererseits verfügte das Unternehmen über Barmittel in Höhe von 28,1 Mio. US$ und über Forderungen im Wert von 112,9 Mio. US$, die innerhalb eines Jahres fällig werden. Seine Verbindlichkeiten übersteigen also die Summe seiner Barmittel und (kurzfristigen) Forderungen um 503,4 Mio. US$.

Dieses Defizit ist nicht so schlimm, denn Heartland Express ist 886,9 Mio. USD wert und könnte daher wahrscheinlich genügend Kapital aufnehmen, um seine Bilanz zu stützen, wenn dies erforderlich wäre. Aber es ist klar, dass wir auf jeden Fall genau prüfen sollten, ob das Unternehmen seine Schulden ohne Verwässerung verwalten kann.

Um die Verschuldung eines Unternehmens im Verhältnis zu seinen Gewinnen zu bewerten, berechnen wir die Nettoverschuldung geteilt durch das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) und das Ergebnis vor Zinsen und Steuern (EBIT) geteilt durch den Zinsaufwand (die Zinsdeckung). Wir betrachten also die Verschuldung im Verhältnis zum Gewinn sowohl mit als auch ohne Abschreibungsaufwand.

Da die Nettoverschuldung nur das 1,3-fache des EBITDA beträgt, ist es zunächst überraschend zu sehen, dass das EBIT von Heartland Express eine niedrige Zinsdeckung von 0,058 aufweist. Wir sind zwar nicht unbedingt beunruhigt, meinen aber, dass die Verschuldung alles andere als gering ist. Wichtig ist, dass das EBIT von Heartland Express in den letzten zwölf Monaten um atemberaubende 99 % gesunken ist. Wenn sich dieser Rückgang fortsetzt, wird die Schuldentilgung schwieriger sein als der Verkauf von Gänseleberpastete auf einem Veganer-Kongress. Zweifellos erfahren wir am meisten über Schulden aus der Bilanz. Aber letztlich wird die künftige Rentabilität des Unternehmens darüber entscheiden, ob Heartland Express seine Bilanz im Laufe der Zeit stärken kann. Wenn Sie sich also auf die Zukunft konzentrieren möchten, können Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

Aber auch unsere letzte Überlegung ist wichtig, denn ein Unternehmen kann seine Schulden nicht mit Gewinnen auf dem Papier bezahlen; es braucht kaltes, hartes Geld. Es lohnt sich also zu prüfen, wie viel von diesem EBIT durch freien Cashflow gedeckt ist. Betrachtet man die letzten drei Jahre, so verzeichnete Heartland Express insgesamt einen Mittelabfluss. Schulden sind in der Regel teurer und fast immer risikoreicher in den Händen eines Unternehmens mit negativem freien Cashflow. Die Aktionäre sollten auf eine Verbesserung hoffen.

Unsere Meinung

Um ehrlich zu sein, sowohl die Zinsdeckung von Heartland Express als auch die Tatsache, dass das Unternehmen sein EBIT (nicht) steigern konnte, machen uns die Höhe der Verschuldung ziemlich unangenehm. Aber zumindest hat das Unternehmen seine Verschuldung auf der Grundlage seines EBITDA ziemlich gut im Griff, was ermutigend ist. Wir sind uns darüber im Klaren, dass wir Heartland Express aufgrund seiner gesunden Bilanz für ziemlich riskant halten. Aus diesem Grund sind wir ziemlich vorsichtig, was die Aktie angeht, und wir denken, dass Aktionäre die Liquidität des Unternehmens genau im Auge behalten sollten. Zweifellos erfährt man aus der Bilanz am meisten über Schulden. Aber letztlich kann jedes Unternehmen auch Risiken enthalten, die außerhalb der Bilanz bestehen. Seien Sie sich bewusst, dass Heartland Express in unserer Anlageanalyse 2 Warnzeichen aufweist, die Sie kennen sollten...

Wenn Sie nach all dem mehr an einem schnell wachsenden Unternehmen mit einer grundsoliden Bilanz interessiert sind, dann sollten Sie sich unverzüglich unsere Liste der Netto-Cash-Wachstumsaktien ansehen.

If you're looking to trade Heartland Express, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentDie Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Heartland Express unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.