Warum Allegiant Travel (NASDAQ:ALGT) eine beträchtliche Schuldenlast hat, erfahren Sie hier

Der von Charlie Munger von Berkshire Hathaway unterstützte externe Fondsmanager Li Lu nimmt kein Blatt vor den Mund, wenn er sagt: "Das größte Anlagerisiko ist nicht die Volatilität der Preise, sondern die Frage, ob Sie einen dauerhaften Kapitalverlust erleiden werden. Das kluge Geld scheint also zu wissen, dass Schulden - die in der Regel mit Konkursen einhergehen - ein sehr wichtiger Faktor sind, wenn es darum geht, das Risiko eines Unternehmens zu bewerten. Wie viele andere Unternehmen macht auch Allegiant Travel Company(NASDAQ:ALGT) Gebrauch von Schulden. Die eigentliche Frage ist jedoch, ob diese Schulden das Unternehmen riskant machen.

Wann ist Verschuldung ein Problem?

Im Allgemeinen werden Schulden nur dann zu einem echten Problem, wenn ein Unternehmen sie nicht ohne Weiteres zurückzahlen kann, entweder durch die Beschaffung von Kapital oder durch seinen eigenen Cashflow. Wenn die Dinge wirklich schlecht laufen, können die Kreditgeber die Kontrolle über das Unternehmen übernehmen. Das kommt zwar nicht allzu häufig vor, aber wir erleben oft, dass verschuldete Unternehmen ihre Aktionäre dauerhaft verwässern, weil die Kreditgeber sie zwingen, Kapital zu einem schlechten Preis aufzunehmen. Natürlich können Schulden ein wichtiges Instrument für Unternehmen sein, insbesondere für kapitalintensive Unternehmen. Wenn wir über die Verwendung von Schulden durch ein Unternehmen nachdenken, betrachten wir zunächst Barmittel und Schulden zusammen.

Siehe unsere letzte Analyse zu Allegiant Travel

Wie hoch ist die Verschuldung von Allegiant Travel?

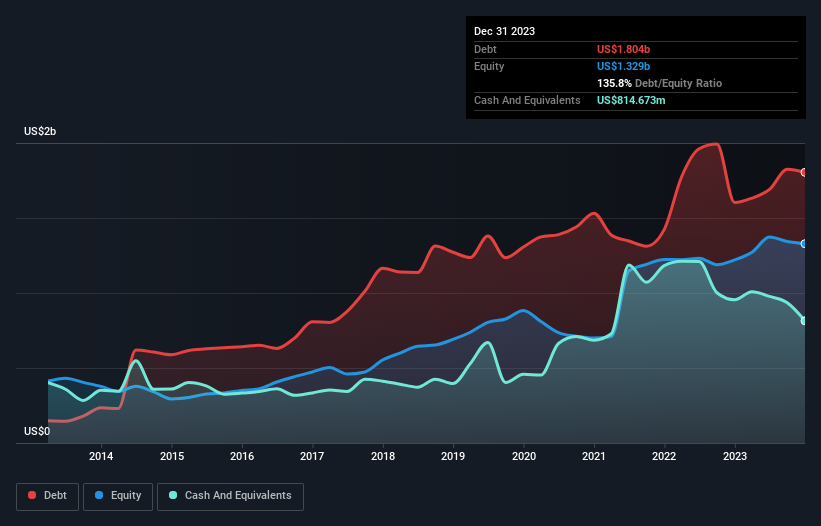

Die Abbildung unten, auf die Sie klicken können, um mehr Details zu sehen, zeigt, dass Allegiant Travel im Dezember 2023 Schulden in Höhe von 1,80 Mrd. US-Dollar hatte, was einem Anstieg von 1,60 Mrd. US-Dollar innerhalb eines Jahres entspricht. Dem stehen jedoch liquide Mittel in Höhe von 814,7 Millionen US-Dollar gegenüber, was zu einer Nettoverschuldung von etwa 989,7 Millionen US-Dollar führt.

Wie stark ist die Bilanz von Allegiant Travel?

Laut der letzten gemeldeten Bilanz hatte Allegiant Travel Verbindlichkeiten in Höhe von 1,21 Mrd. US$, die innerhalb von 12 Monaten fällig waren, und Verbindlichkeiten in Höhe von 2,33 Mrd. US$, die nach 12 Monaten fällig waren. Andererseits verfügte das Unternehmen über Barmittel in Höhe von 814,7 Mio. US$ und Forderungen im Wert von 70,7 Mio. US$, die innerhalb eines Jahres fällig werden. Damit sind seine Verbindlichkeiten insgesamt 2,66 Mrd. US$ höher als die Kombination aus seinen Barmitteln und kurzfristigen Forderungen.

Dieser Mangel belastet das 1,35-Milliarden-US-Dollar-Unternehmen selbst, als ob ein Kind unter dem Gewicht eines riesigen Rucksacks voller Bücher, seiner Sportausrüstung und einer Trompete zu leiden hätte. Wir würden also zweifellos die Bilanz des Unternehmens genau beobachten. Schließlich müsste Allegiant Travel wahrscheinlich eine umfangreiche Kapitalerhöhung vornehmen, wenn seine Gläubiger die Rückzahlung verlangen.

Wir verwenden zwei Hauptkennzahlen, um uns über den Schuldenstand im Verhältnis zum Gewinn zu informieren. Die erste Kennzahl ist die Nettoverschuldung geteilt durch den Gewinn vor Zinsen, Steuern und Abschreibungen (EBITDA), während die zweite Kennzahl angibt, wie oft der Gewinn vor Zinsen und Steuern (EBIT) den Zinsaufwand deckt (oder kurz: die Zinsdeckung). Auf diese Weise berücksichtigen wir sowohl die absolute Höhe der Verschuldung als auch die dafür gezahlten Zinssätze.

Die Nettoverschuldung von Allegiant Travel beträgt das 2,4-fache des EBITDA, was nicht allzu viel ist, aber der Zinsdeckungsgrad scheint etwas niedrig zu sein, da das EBIT nur das 4,1-fache des Zinsaufwands beträgt. Das beunruhigt uns zwar nicht allzu sehr, aber es deutet darauf hin, dass die Zinszahlungen eine gewisse Belastung darstellen. Wichtig ist, dass Allegiant Travel sein EBIT in den letzten zwölf Monaten um 95 % gesteigert hat, und dieses Wachstum wird es leichter machen, die Schulden zu bedienen. Bei der Analyse des Schuldenstandes ist die Bilanz der offensichtliche Ausgangspunkt. Aber es sind vor allem die zukünftigen Erträge, die darüber entscheiden, ob Allegiant Travel in der Lage sein wird, auch in Zukunft eine gesunde Bilanz zu haben. Wenn Sie sich also auf die Zukunft konzentrieren möchten, können Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

Schließlich mag das Finanzamt zwar buchhalterische Gewinne bewundern, aber Kreditgeber akzeptieren nur kaltes, hartes Geld. Daher ist es nur logisch, den Anteil des EBIT zu betrachten, der durch den tatsächlichen freien Cashflow gedeckt ist. In den letzten drei Jahren verzeichnete Allegiant Travel insgesamt einen erheblichen negativen freien Cashflow. Das mag zwar ein Ergebnis der Wachstumsausgaben sein, macht die Verschuldung aber deutlich riskanter.

Unsere Meinung

Auf den ersten Blick hat uns die Umrechnung des EBIT in den freien Cashflow von Allegiant Travel skeptisch gemacht, und die Höhe der Gesamtverbindlichkeiten war nicht verlockender als ein leeres Restaurant in der belebtesten Nacht des Jahres. Positiv ist jedoch, dass die EBIT-Wachstumsrate ein gutes Zeichen ist, das uns optimistischer stimmt. Insgesamt haben wir den Eindruck, dass die Bilanz von Allegiant Travel ein ziemliches Risiko für das Unternehmen darstellt. Daher sind wir bei dieser Aktie fast so vorsichtig wie ein hungriges Kätzchen, das in den Fischteich seines Besitzers fällt: einmal gebissen, zweimal gescheut, wie man sagt. Die Bilanz ist eindeutig der Bereich, auf den man sich konzentrieren sollte, wenn man die Verschuldung analysiert. Aber letztlich kann jedes Unternehmen auch Risiken aufweisen, die außerhalb der Bilanz bestehen. Bei Allegiant Travel haben wir zum Beispiel 3 Warnzeichen entdeckt (eines davon kann nicht ignoriert werden!), die Sie beachten sollten, bevor Sie hier investieren.

Letztendlich ist es manchmal einfacher, sich auf Unternehmen zu konzentrieren, die gar keine Schulden brauchen. Eine Liste von Wachstumswerten ohne Nettoverschuldung können Sie jetzt 100% kostenlos abrufen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Allegiant Travel unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.