Der von Charlie Munger von Berkshire Hathaway unterstützte externe Fondsmanager Li Lu nimmt kein Blatt vor den Mund, wenn er sagt: "Das größte Anlagerisiko ist nicht die Volatilität der Kurse, sondern die Frage, ob man einen dauerhaften Kapitalverlust erleidet. Wenn wir darüber nachdenken, wie risikoreich ein Unternehmen ist, schauen wir uns immer gerne die Verwendung von Schulden an, da eine Überschuldung zum Ruin führen kann. Es ist wichtig, dass die Vontier Corporation(NYSE:VNT) Schulden hat. Die wichtigere Frage ist jedoch: Wie hoch ist das Risiko, das von diesen Schulden ausgeht?

Wann ist Verschuldung ein Problem?

Schulden helfen einem Unternehmen so lange, bis das Unternehmen Schwierigkeiten hat, sie zurückzuzahlen, entweder mit neuem Kapital oder mit freiem Cashflow. Wenn es wirklich schlimm wird, können die Kreditgeber die Kontrolle über das Unternehmen übernehmen. Ein häufigeres (aber immer noch schmerzhaftes) Szenario ist jedoch, dass das Unternehmen neues Eigenkapital zu einem niedrigen Preis aufnehmen muss, wodurch die Aktionäre dauerhaft verwässert werden. Der Vorteil von Fremdkapital ist natürlich, dass es oft billiges Kapital darstellt, insbesondere wenn es die Verwässerung eines Unternehmens durch die Möglichkeit ersetzt, zu hohen Renditen zu reinvestieren. Wenn wir über die Verwendung von Schulden durch ein Unternehmen nachdenken, betrachten wir zunächst Barmittel und Schulden zusammen.

Siehe unsere letzte Analyse für Vontier

Wie hoch ist die Verschuldung von Vontier?

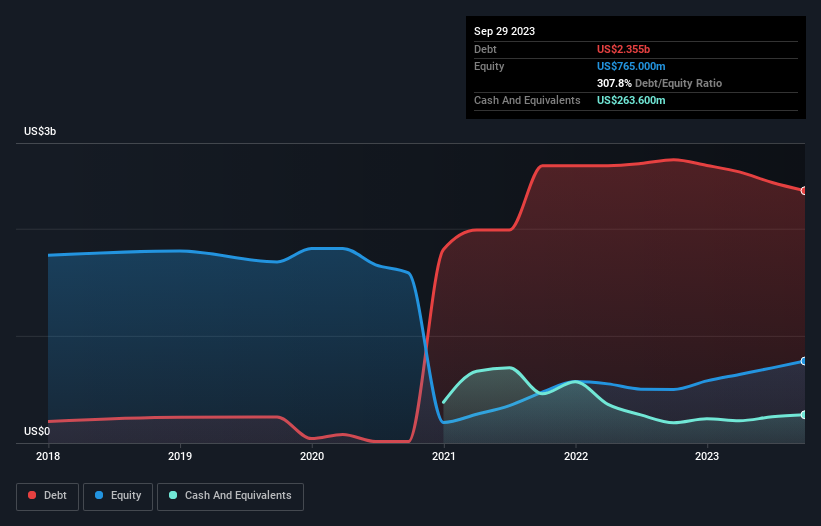

Wie Sie unten sehen können, hatte Vontier im September 2023 Schulden in Höhe von 2,35 Mrd. US-Dollar, gegenüber 2,64 Mrd. US-Dollar ein Jahr zuvor. Da das Unternehmen jedoch über eine Barreserve von 263,6 Mio. US$ verfügt, ist seine Nettoverschuldung mit etwa 2,09 Mrd. US$ geringer.

Wie solide ist die Bilanz von Vontier?

Laut der letzten gemeldeten Bilanz hatte Vontier Verbindlichkeiten in Höhe von 867,7 Mio. US$, die innerhalb von 12 Monaten fällig waren, und Verbindlichkeiten in Höhe von 2,59 Mrd. US$, die nach 12 Monaten fällig waren. Diesen Verpflichtungen standen Barmittel in Höhe von 263,6 Mio. US$ sowie Forderungen in Höhe von 531,0 Mio. US$ gegenüber, die innerhalb von 12 Monaten fällig waren. Die Verbindlichkeiten des Unternehmens sind also um 2,66 Mrd. US$ höher als die Kombination aus Barmitteln und kurzfristigen Forderungen.

Dieses Defizit ist nicht so schlimm, da Vontier einen Wert von 5,51 Mrd. USD hat und daher wahrscheinlich genug Kapital aufnehmen könnte, um seine Bilanz zu stützen, falls dies erforderlich wäre. Aber es ist klar, dass wir auf jeden Fall genau prüfen sollten, ob das Unternehmen seine Schulden ohne Verwässerung verwalten kann.

Wir verwenden zwei Hauptkennzahlen, um uns über die Höhe der Verschuldung im Verhältnis zum Gewinn zu informieren. Die erste ist die Nettoverschuldung geteilt durch das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA), während die zweite angibt, wie oft das Ergebnis vor Zinsen und Steuern (EBIT) den Zinsaufwand deckt (oder kurz die Zinsdeckung). Auf diese Weise berücksichtigen wir sowohl die absolute Höhe der Verschuldung als auch die dafür gezahlten Zinssätze.

Die Verschuldung von Vontier beträgt das 3,0-fache des EBITDA, und das EBIT deckt den Zinsaufwand um das 6,0-fache. Zusammengenommen bedeutet dies, dass wir zwar keinen Anstieg der Verschuldung wünschen, aber glauben, dass das Unternehmen mit seiner derzeitigen Verschuldung umgehen kann. Leider ist das EBIT von Vontier im letzten Jahr um 4,7 % gesunken. Wenn sich dieser Gewinntrend fortsetzt, wird die Schuldenlast so schwer wie das Herz eines Eisbären, der sein einziges Junges bewacht. Bei der Analyse des Schuldenstandes ist die Bilanz der offensichtliche Ausgangspunkt. Aber es sind vor allem die künftigen Erträge, die darüber entscheiden, ob Vontier in der Lage sein wird, auch in Zukunft eine gesunde Bilanz zu haben. Wenn Sie sich also auf die Zukunft konzentrieren möchten, können Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

Aber auch unsere letzte Überlegung ist wichtig, denn ein Unternehmen kann seine Schulden nicht mit Gewinnen auf dem Papier bezahlen; es braucht kaltes, hartes Geld. Wir müssen uns also genau ansehen, ob das EBIT zu einem entsprechenden freien Cashflow führt. In den letzten drei Jahren hat Vontier einen soliden freien Cashflow in Höhe von 65 % seines EBIT erwirtschaftet, was in etwa dem entspricht, was wir erwarten würden. Dieser freie Cashflow versetzt das Unternehmen in eine gute Position, um gegebenenfalls Schulden zu tilgen.

Unsere Meinung

Weder die Fähigkeit von Vontier, seine Schulden auf der Grundlage seines EBITDA zu handhaben, noch seine EBIT-Wachstumsrate geben uns Vertrauen in seine Fähigkeit, weitere Schulden aufzunehmen. Die Umwandlung des EBIT in freien Cashflow ist jedoch ein gewisser Trost für uns. In Anbetracht aller oben genannten Gesichtspunkte erscheint uns Vontier aufgrund seiner Verschuldung als eine etwas riskante Investition. Nicht jedes Risiko ist schlecht, da es die Aktienrendite steigern kann, wenn es sich auszahlt, aber dieses Schuldenrisiko sollte man im Auge behalten. Bei der Analyse der Verschuldung ist die Bilanz der offensichtliche Ausgangspunkt. Aber letztlich kann jedes Unternehmen auch Risiken außerhalb der Bilanz aufweisen. Wir haben zum Beispiel 1 Warnzeichen für Vontier entdeckt, das Sie beachten sollten, bevor Sie hier investieren.

Letztendlich ist es oft besser, sich auf Unternehmen zu konzentrieren, die frei von Nettoschulden sind. Sie können auf unsere spezielle Liste solcher Unternehmen zugreifen (alle mit einer Erfolgsbilanz beim Gewinnwachstum). Sie ist kostenlos.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Vontier unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.