Aktionäre werden mit der Qualität der Ergebnisse von Turtle Beach (NASDAQ:HEAR) zufrieden sein

Die gedämpfte Kursreaktion deutet darauf hin, dass die guten Ergebnisse der Turtle Beach Corporation(NASDAQ:HEAR) keine Überraschungen boten. Unsere Analyse legt nahe, dass Investoren einige vielversprechende Details übersehen haben könnten.

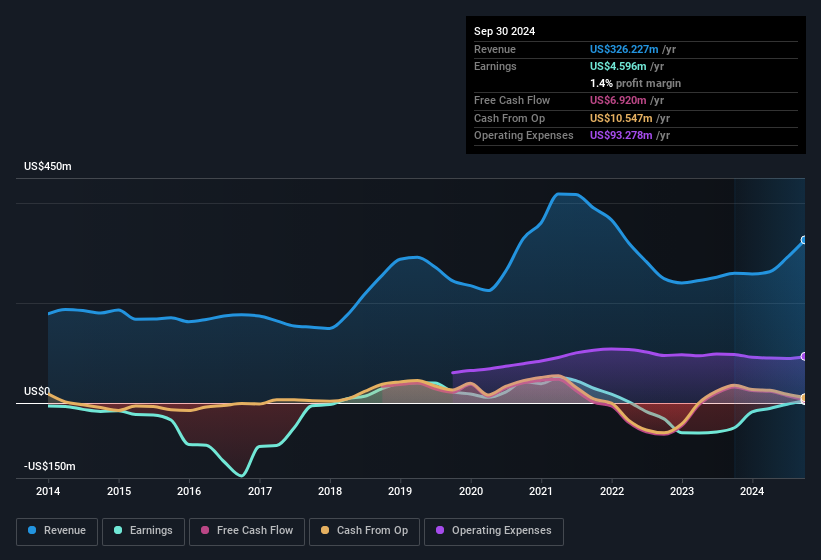

Sehen Sie unsere neueste Analyse für Turtle Beach

Um das Potenzial für Renditen pro Aktie zu verstehen, ist es wichtig, zu berücksichtigen, wie stark ein Unternehmen die Aktionäre verwässert. Turtle Beach hat die Anzahl der ausgegebenen Aktien im letzten Jahr um 15 % erhöht. Daher erhält jede Aktie nun einen kleineren Anteil am Gewinn. Kennzahlen pro Aktie wie der Gewinn pro Aktie helfen uns zu verstehen, wie sehr die tatsächlichen Aktionäre von den Gewinnen des Unternehmens profitieren, während der Nettogewinn uns einen besseren Überblick über die absolute Größe des Unternehmens gibt. Ein Diagramm des EPS von Turtle Beach können Sie hier sehen.

Wie wirkt sich die Verwässerung auf den Gewinn pro Aktie (EPS) von Turtle Beach aus?

Uns liegen keine Daten zu den Gewinnen des Unternehmens von vor drei Jahren vor. Und selbst wenn wir uns nur auf die letzten zwölf Monate konzentrieren, haben wir keine aussagekräftige Wachstumsrate, da das Unternehmen auch vor einem Jahr einen Verlust machte. Aber abgesehen von der Mathematik ist es immer schön zu sehen, wenn sich ein ehemals unrentables Unternehmen erholt (obwohl wir annehmen, dass der Gewinn höher gewesen wäre, wenn keine Verwässerung erforderlich gewesen wäre). Sie sehen also ganz klar, dass sich die Verwässerung auf die Gewinne der Aktionäre auswirkt.

Wenn der Gewinn pro Aktie von Turtle Beach langfristig steigen kann, dann sollte auch der Aktienkurs steigen. Andererseits wären wir weit weniger begeistert, wenn wir erfahren würden, dass sich der Gewinn (aber nicht das EPS) verbessert. Aus diesem Grund könnte man sagen, dass der Gewinn pro Aktie auf lange Sicht wichtiger ist als der Nettogewinn, wenn man davon ausgeht, dass das Ziel darin besteht zu beurteilen, ob der Aktienkurs eines Unternehmens steigen könnte.

Sie fragen sich vielleicht, was die Analysten in Bezug auf die künftige Rentabilität voraussagen. Zum Glück können Sie hier klicken, um ein interaktives Diagramm zu sehen, das die zukünftige Rentabilität auf der Grundlage ihrer Schätzungen darstellt.

Die Auswirkungen ungewöhnlicher Posten auf den Gewinn

Neben dieser Verwässerung ist es auch wichtig zu wissen, dass der Gewinn von Turtle Beach unter ungewöhnlichen Posten litt, die den Gewinn in den letzten zwölf Monaten um 11 Millionen US-Dollar schmälerten. Es ist nie schön, wenn ungewöhnliche Posten den Gewinn des Unternehmens belasten, aber es könnte sein, dass sich die Lage eher früher als später bessert. Wir haben uns Tausende von börsennotierten Unternehmen angesehen und festgestellt, dass ungewöhnliche Posten sehr oft einmaliger Natur sind. Und das ist kaum eine Überraschung, da diese Posten als ungewöhnlich gelten. Turtle Beach hat in dem Jahr bis September 2024 einen ziemlich großen Schaden durch ungewöhnliche Posten erlitten. Unter sonst gleichen Bedingungen würde dies wahrscheinlich dazu führen, dass der statutarische Gewinn schlechter aussieht als die zugrunde liegende Ertragskraft.

Unsere Meinung zur Gewinnentwicklung von Turtle Beach

Zusammenfassend lässt sich sagen, dass Turtle Beach durch ungewöhnliche Posten einen Rückgang des Gewinns hinnehmen musste; ohne diese Posten hätte das Unternehmen mehr Geld verdient. Doch leider bedeutet die Verwässerung, dass die Aktionäre nun einen geringeren Anteil am Unternehmen besitzen (unter der Annahme, dass sie die gleiche Anzahl von Aktien beibehalten). Das wird sich auf den Gewinn je Aktie auswirken, auch wenn es sich nicht im Nettogewinn niederschlägt. In Anbetracht dieser Faktoren sind wir der Meinung, dass die Gewinne von Turtle Beach einen recht konservativen Richtwert für die zugrunde liegende Rentabilität darstellen. Wenn Sie das Unternehmen genauer analysieren möchten, sollten Sie sich daher unbedingt über die damit verbundenen Risiken informieren. Um Ihnen dabei zu helfen, haben wir 3 Warnzeichen entdeckt (eines davon ist etwas besorgniserregend!), auf die Sie achten sollten, bevor Sie Aktien von Turtle Beach kaufen.

Bei unserer Untersuchung von Turtle Beach haben wir uns auf bestimmte Faktoren konzentriert, die die Erträge des Unternehmens besser aussehen lassen können, als sie sind. Es gibt aber noch viele andere Möglichkeiten, sich eine Meinung über ein Unternehmen zu bilden. Viele Menschen betrachten beispielsweise eine hohe Eigenkapitalrendite als Anzeichen für eine günstige Betriebswirtschaft, während andere gerne "dem Geld folgen" und nach Aktien suchen, die von Insidern gekauft werden. Auch wenn Sie dafür ein wenig recherchieren müssen, könnte Ihnen diese kostenlose Sammlung von Unternehmen mit hoher Eigenkapitalrendite oder diese Liste von Aktien mit bedeutenden Insiderbeteiligungen von Nutzen sein.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Turtle Beach unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.