Nach einem Sprung von 28% Cepton, Inc. (NASDAQ:CPTN) Aktien sind nicht unter dem Radar fliegen

Die Aktionäre von Cepton, Inc.(NASDAQ:CPTN) werden sich freuen zu sehen, dass der Aktienkurs einen großartigen Monat hinter sich hat, in dem er um 28 % gestiegen ist und sich von der vorherigen Schwäche erholt hat. Nicht alle Aktionäre werden jubeln, denn der Aktienkurs ist in den letzten zwölf Monaten immer noch um enttäuschende 28 % gefallen.

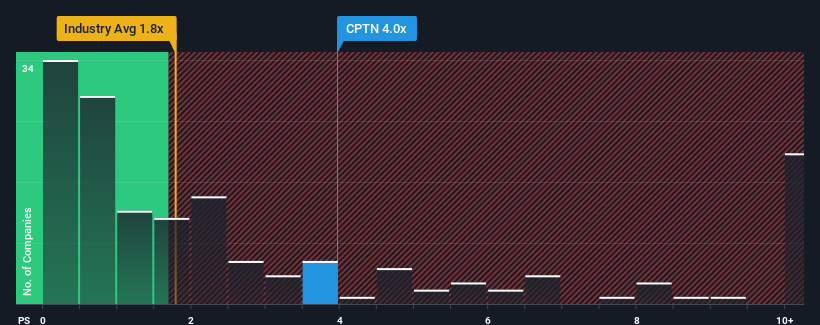

Nach einem so großen Kurssprung könnte man meinen, dass Cepton mit einem Kurs-Umsatz-Verhältnis (oder "KGV") von 4 eine Aktie ist, von der man die Finger lassen sollte, wenn man bedenkt, dass fast die Hälfte der Unternehmen in der US-Elektronikbranche ein KGV von unter 1,8 haben. Das Kurs-Umsatz-Verhältnis könnte jedoch aus einem bestimmten Grund recht hoch sein, und es bedarf weiterer Untersuchungen, um festzustellen, ob es gerechtfertigt ist.

Siehe unsere letzte Analyse für Cepton

Wie sich Cepton entwickelt hat

Cepton hat in letzter Zeit sicherlich gute Arbeit geleistet, da sein Umsatzwachstum positiv war, während die meisten anderen Unternehmen einen Umsatzrückgang zu verzeichnen hatten. Vielleicht erwartet der Markt, dass das künftige Umsatzwachstum des Unternehmens gegen den Branchentrend ansteigt und damit zu einem höheren KGV beiträgt. Sollte dies nicht der Fall sein, könnten die bestehenden Aktionäre ein wenig nervös sein, was die Tragfähigkeit des Aktienkurses angeht.

Wenn Sie wissen möchten, was die Analysten für die Zukunft prognostizieren, sollten Sie sich unseren kostenlosen Bericht über Cepton ansehen.Wie entwickelt sich das Umsatzwachstum von Cepton?

Ein so steiles Kurs-Gewinn-Verhältnis wie das von Cepton ist nur dann wirklich angenehm, wenn das Wachstum des Unternehmens auf dem besten Weg ist, die Branche deutlich zu übertreffen.

Rückblickend hat das Unternehmen im letzten Jahr einen außergewöhnlichen Zuwachs von 76 % beim Umsatz erzielt. Spektakulär ist, dass sich das dreijährige Umsatzwachstum um mehrere Größenordnungen erhöht hat, was zum Teil auf das Umsatzwachstum der letzten 12 Monate zurückzuführen ist. Dementsprechend wären die Aktionäre mit diesen mittelfristigen Wachstumsraten überglücklich gewesen.

Was die Aussichten angeht, so dürften die vier Analysten, die das Unternehmen beobachten, in den nächsten drei Jahren ein jährliches Wachstum von 159 % erwarten. Das ist deutlich mehr als das für die gesamte Branche prognostizierte Wachstum von 9,1 % pro Jahr.

Vor diesem Hintergrund ist es nicht schwer zu verstehen, warum das Kurs-Gewinn-Verhältnis von Cepton im Vergleich zu seinen Branchenkollegen hoch ist. Es scheint, dass die meisten Anleger dieses starke zukünftige Wachstum erwarten und bereit sind, mehr für die Aktie zu zahlen.

Das Wichtigste zum Schluss

Das Kurs-Gewinn-Verhältnis (KGV) von Cepton hat sich im letzten Monat dank eines praktischen Anstiegs des Aktienkurses gut entwickelt. Im Allgemeinen bevorzugen wir die Verwendung des Kurs-Umsatz-Verhältnisses, um festzustellen, was der Markt über die allgemeine Gesundheit eines Unternehmens denkt.

Wir haben festgestellt, dass Cepton sein hohes Kurs-Umsatz-Verhältnis beibehält, weil sein prognostiziertes Umsatzwachstum wie erwartet höher ist als das der übrigen Elektronikbranche. Im Moment sind die Aktionäre mit dem Kurs-Gewinn-Verhältnis zufrieden, da sie davon ausgehen, dass die künftigen Einnahmen nicht gefährdet sind. Unter diesen Umständen ist es schwer vorstellbar, dass der Aktienkurs in naher Zukunft stark fallen wird.

Man sollte immer an die Risiken denken. In diesem Fall haben wir 1 Warnzeichen für Cepton ausgemacht, das Sie beachten sollten.

Wenn Sie sich nicht sicher sind, wie stark das Geschäft von Cepton ist, sollten Sie unsere interaktive Liste von Aktien mit soliden Fundamentaldaten nach anderen Unternehmen durchsuchen, die Sie vielleicht übersehen haben.

If you're looking to trade Cepton, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentDie Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Cepton unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Bitte beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.