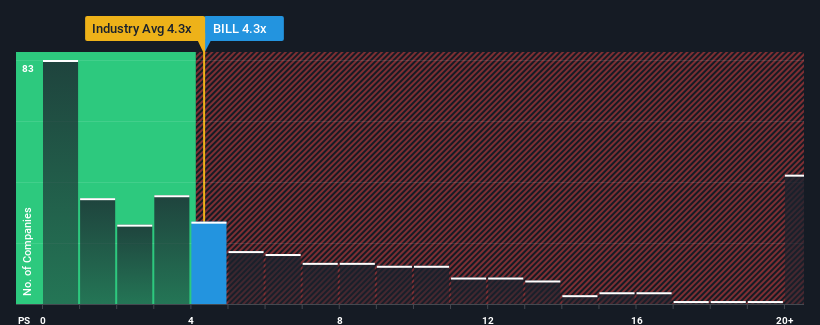

Es ist nicht weit hergeholt zu sagen, dass das Kurs-Umsatz-Verhältnis (oder "KGV") von BILL Holdings, Inc. (NYSE:BILL) von 4,3 für Softwareunternehmen in den Vereinigten Staaten recht "mittelmäßig" erscheint, da es dem KGV der gesamten Branche entspricht. Dennoch ist es nicht ratsam, das Kurs-Umsatz-Verhältnis ohne Erklärung zu ignorieren, da die Anleger damit eine eindeutige Chance oder einen kostspieligen Fehler übersehen könnten.

Siehe unsere letzte Analyse für BILL Holdings

Wie sich BILL Holdings entwickelt hat

BILL Holdings hat in letzter Zeit sicherlich gute Arbeit geleistet, da das Unternehmen seinen Umsatz stärker als die meisten anderen Unternehmen steigern konnte. Vielleicht erwartet der Markt, dass sich diese Leistung abschwächt, damit das Kurs-Gewinn-Verhältnis nicht in die Höhe schießt. Wenn es dem Unternehmen gelingt, den Kurs zu halten, dann sollten die Anleger mit einem Aktienkurs belohnt werden, der den Umsatzzahlen entspricht.

Sie möchten sich ein vollständiges Bild von den Analystenschätzungen für das Unternehmen machen? Dann hilft Ihnen unser kostenloser Bericht über BILL Holdings dabei, herauszufinden, was sich am Horizont abzeichnet.Was verraten uns die Umsatzwachstumsmetriken über das KGV?

Ein Kurs-Gewinn-Verhältnis (KGV) wie das von BILL Holdings ist nur dann sinnvoll, wenn das Wachstum des Unternehmens eng mit dem der Branche übereinstimmt.

Ein Blick zurück zeigt, dass das Unternehmen seinen Umsatz im vergangenen Jahr um beeindruckende 29 % steigern konnte. Spektakulär ist, dass sich das dreijährige Umsatzwachstum um mehrere Größenordnungen erhöht hat, was zum Teil dem Umsatzwachstum der letzten 12 Monate zu verdanken ist. Man kann also mit Fug und Recht behaupten, dass das Unternehmen in letzter Zeit ein hervorragendes Umsatzwachstum verzeichnete.

Was die Aussichten angeht, so dürften die Analysten, die das Unternehmen beobachten, in den nächsten drei Jahren ein Wachstum von 17 % pro Jahr erwarten. Das entspricht in etwa der Wachstumsprognose von 15 % pro Jahr für die gesamte Branche.

Anhand dieser Informationen können wir sehen, warum BILL Holdings zu einem ähnlichen Kurs-Gewinn-Verhältnis wie die Branche gehandelt wird. Offensichtlich sind die Aktionäre zufrieden, wenn sie sich zurückhalten, während sich das Unternehmen in der Öffentlichkeit zurückhält.

Was können wir aus dem KGV von BILL Holdings lernen?

Obwohl das Kurs-Umsatz-Verhältnis nicht ausschlaggebend dafür sein sollte, ob man eine Aktie kauft oder nicht, ist es ein recht gutes Barometer für die Umsatzerwartungen.

Das Kurs-Umsatz-Verhältnis von BILL Holdings erscheint uns angemessen, wenn man bedenkt, dass die Analysten einen ähnlichen Umsatzausblick wie in der Softwarebranche prognostizieren. Zum jetzigen Zeitpunkt sind die Anleger der Meinung, dass das Potenzial für eine Verbesserung oder Verschlechterung der Einnahmen nicht groß genug ist, um das Kurs-Gewinn-Verhältnis in eine höhere oder niedrigere Richtung zu treiben. Wenn alles gleich bleibt, ist die Möglichkeit einer drastischen Kursbewegung eher gering.

Die Bilanz des Unternehmens ist ein weiterer wichtiger Bereich für die Risikoanalyse. Unsere kostenlose Bilanzanalyse für BILL Holdings mit sechs einfachen Checks ermöglicht es Ihnen, alle Risiken zu entdecken, die ein Problem darstellen könnten.

Wenn Sie an starken Unternehmen interessiert sind, die Gewinne erwirtschaften, dann sollten Sie sich diese kostenlose Liste interessanter Unternehmen ansehen, die mit einem niedrigen KGV gehandelt werden (aber bewiesen haben, dass sie ihre Gewinne steigern können).

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob BILL Holdings unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.