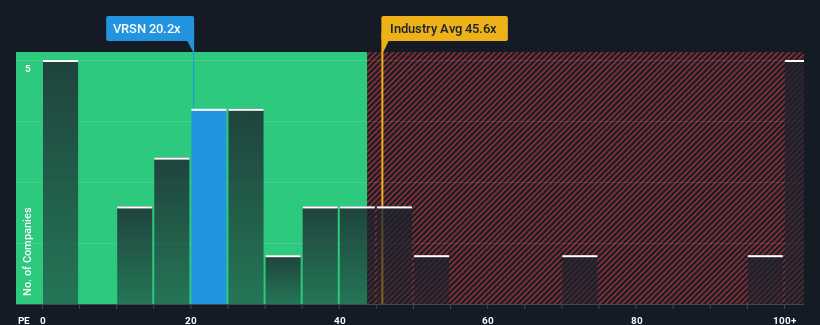

Es gibt wohl nicht viele, die das Kurs-Gewinn-Verhältnis (KGV) von VeriSign, Inc.(NASDAQ:VRSN) von 20,2x für erwähnenswert halten, wenn das mittlere KGV in den USA bei etwa 19 liegt. Dies mag zwar nicht auffallen, aber wenn das KGV nicht gerechtfertigt ist, könnten die Anleger eine potenzielle Chance verpassen oder eine drohende Enttäuschung ignorieren.

Die jüngste Zeit war für VeriSign von Vorteil, da seine Gewinne schneller als die der meisten anderen Unternehmen gestiegen sind. Es könnte sein, dass viele erwarten, dass die starke Gewinnentwicklung nachlässt, was einen Anstieg des KGV verhindert hat. Sollte dies nicht der Fall sein, dann haben die bestehenden Aktionäre Grund, die künftige Entwicklung des Aktienkurses optimistisch zu sehen.

Sehen Sie sich unsere neueste Analyse zu VeriSign an

Was sagen Wachstumsmetriken über das KGV aus?

Um sein Kurs-Gewinn-Verhältnis zu rechtfertigen, müsste VeriSign ein ähnliches Wachstum wie der Markt erzielen.

Rückblickend betrachtet hat das Unternehmen im letzten Jahr einen außergewöhnlichen Gewinn von 23 % erzielt. Die starke Leistung der letzten Zeit bedeutet, dass das Unternehmen auch in der Lage war, das EPS in den letzten drei Jahren um insgesamt 65 % zu steigern. Dementsprechend hätten die Aktionäre diese mittelfristigen Gewinnwachstumsraten wahrscheinlich begrüßt.

Die vier Analysten, die das Unternehmen beobachten, gehen davon aus, dass der Gewinn pro Aktie in den kommenden drei Jahren um 3,8 % pro Jahr steigen wird. Das ist deutlich weniger als die für den breiten Markt prognostizierten 11 % Wachstum pro Jahr.

Angesichts dieser Informationen finden wir es interessant, dass VeriSign zu einem ziemlich ähnlichen KGV wie der Markt gehandelt wird. Offensichtlich sind viele Anleger des Unternehmens weniger pessimistisch als die Analysten vermuten und sind nicht bereit, sich von ihren Aktien zu trennen. Es wird schwierig sein, diese Kurse zu halten, da das hohe Gewinnwachstum die Aktie wahrscheinlich irgendwann belasten wird.

Das Wichtigste zum Schluss

Es wird behauptet, dass das Kurs-Gewinn-Verhältnis in bestimmten Branchen ein minderwertiges Maß für den Wert ist, aber es kann ein aussagekräftiger Indikator für die Unternehmensstimmung sein.

Wir haben festgestellt, dass VeriSign derzeit mit einem höheren Kurs-Gewinn-Verhältnis als erwartet gehandelt wird, da das prognostizierte Wachstum niedriger ist als das des Gesamtmarktes. Wenn wir schwache Gewinnprognosen und ein langsameres Wachstum als der Markt sehen, vermuten wir, dass der Aktienkurs zu sinken droht und das moderate KGV sinkt. Solange sich diese Bedingungen nicht verbessern, ist es schwierig, diese Preise als angemessen zu akzeptieren.

Bevor Sie den nächsten Schritt machen, sollten Sie die 3 Warnzeichen für VeriSign (1 ist signifikant!) kennen, die wir aufgedeckt haben.

Vielleicht finden Sie eine bessere Investition als VeriSign. Wenn Sie eine Auswahl möglicher Kandidaten suchen, sehen Sie sich diese kostenlose Liste interessanter Unternehmen an, die mit einem niedrigen KGV gehandelt werden (aber bewiesen haben, dass sie ihre Erträge steigern können).

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob VeriSign unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.