Atlassian (NASDAQ:TEAM) hat Schulden, aber keine Gewinne; sollten Sie sich Sorgen machen?

Der legendäre Fondsmanager Li Lu (der von Charlie Munger unterstützt wurde) sagte einmal: "Das größte Anlagerisiko ist nicht die Volatilität der Preise, sondern die Frage, ob Sie einen dauerhaften Kapitalverlust erleiden werden. Es scheint also, dass das kluge Geld weiß, dass Schulden - die in der Regel mit Konkursen einhergehen - ein sehr wichtiger Faktor sind, wenn es darum geht, das Risiko eines Unternehmens zu bewerten. Es ist wichtig, dass die Atlassian Corporation(NASDAQ:TEAM) Schulden hat. Die eigentliche Frage ist jedoch, ob diese Schulden das Unternehmen risikoreich machen.

Wann ist Verschuldung ein Problem?

Schulden und andere Verbindlichkeiten werden für ein Unternehmen dann riskant, wenn es diese Verpflichtungen nicht ohne Weiteres erfüllen kann, entweder mit freiem Cashflow oder durch die Aufnahme von Kapital zu einem attraktiven Preis. Im schlimmsten Fall kann ein Unternehmen in Konkurs gehen, wenn es seine Gläubiger nicht bezahlen kann. Häufiger (aber immer noch kostspielig) ist jedoch der Fall, dass ein Unternehmen Aktien zu Schleuderpreisen ausgeben muss, wodurch die Aktionäre dauerhaft verwässert werden, nur um seine Bilanz zu stützen. Natürlich gibt es viele Unternehmen, die Schulden zur Wachstumsfinanzierung einsetzen, ohne dass dies negative Folgen hat. Wenn Sie sich überlegen, wie viel Schulden ein Unternehmen macht, sollten Sie sich zunächst die Barmittel und Schulden zusammen ansehen.

Sehen Sie sich unsere neueste Analyse für Atlassian an

Wie hoch ist die Verschuldung von Atlassian?

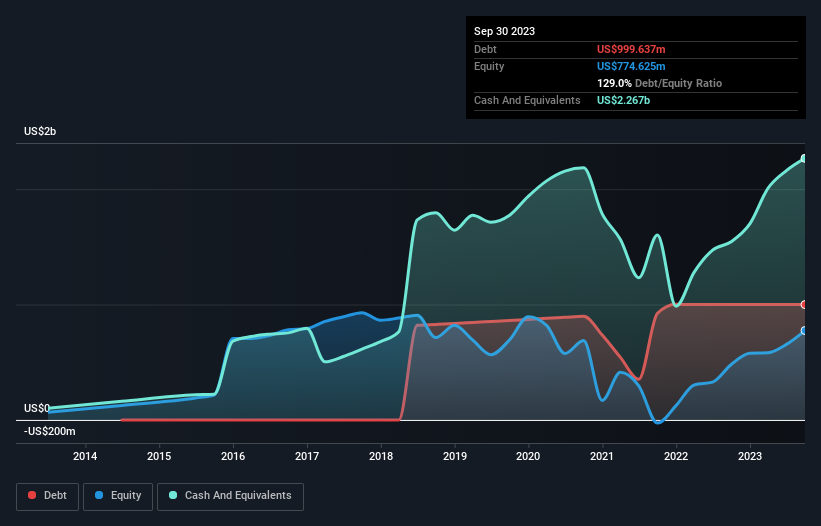

Wie Sie unten sehen können, hatte Atlassian im September 2023 Schulden in Höhe von 999,6 Mio. US-Dollar, was in etwa dem Stand des Vorjahres entspricht. Sie können auf das Diagramm klicken, um mehr Details zu sehen. Andererseits verfügt Atlassian aber auch über 2,27 Mrd. US$ an Barmitteln, was zu einer Netto-Cash-Position von 1,27 Mrd. US$ führt.

Wie gesund ist die Bilanz von Atlassian?

Wenn wir die letzten Bilanzdaten näher betrachten, sehen wir, dass Atlassian Verbindlichkeiten in Höhe von 1,91 Mrd. US-Dollar hat, die innerhalb von 12 Monaten fällig werden, und Verbindlichkeiten in Höhe von 1,40 Mrd. US-Dollar, die danach fällig werden. Diesen Verpflichtungen stehen Barmittel in Höhe von 2,27 Milliarden US-Dollar sowie Forderungen in Höhe von 368,3 Millionen US-Dollar gegenüber, die innerhalb von 12 Monaten fällig werden. Seine Verbindlichkeiten übersteigen also die Summe seiner Barmittel und (kurzfristigen) Forderungen um 669,6 Mio. US$.

In Anbetracht der Größe von Atlassian scheinen die liquiden Mittel in einem guten Verhältnis zu den Gesamtverbindlichkeiten zu stehen. Auch wenn es schwer vorstellbar ist, dass das 63,9-Milliarden-US-Dollar-Unternehmen mit Liquiditätsengpässen zu kämpfen hat, lohnt es sich unserer Meinung nach, die Bilanz zu beobachten. Es gibt zwar nennenswerte Verbindlichkeiten, aber Atlassian hat auch mehr Barmittel als Schulden, so dass wir ziemlich zuversichtlich sind, dass das Unternehmen seine Schulden sicher verwalten kann. Bei der Analyse des Schuldenstands ist die Bilanz der offensichtliche Ausgangspunkt. Letztendlich wird jedoch die zukünftige Rentabilität des Unternehmens darüber entscheiden, ob Atlassian seine Bilanz im Laufe der Zeit stärken kann. Wenn Sie also wissen möchten, was die Fachleute denken, könnte dieser kostenlose Bericht über Gewinnprognosen von Analysten für Sie interessant sein.

Im letzten Jahr war Atlassian auf EBIT-Ebene nicht profitabel, konnte aber seinen Umsatz um 24 % auf 3,7 Milliarden US-Dollar steigern. Mit etwas Glück wird das Unternehmen in der Lage sein, seinen Weg zur Rentabilität zu finden.

Wie riskant ist Atlassian also?

Während Atlassian auf der Ebene des Gewinns vor Zinsen und Steuern (EBIT) Geld verlor, erwirtschaftete das Unternehmen tatsächlich einen positiven freien Cashflow in Höhe von 930 Millionen US-Dollar. Wenn man das für bare Münze nimmt und die Netto-Cash-Situation berücksichtigt, halten wir die Aktie kurzfristig für nicht zu riskant. Die gute Nachricht für Atlassian-Aktionäre ist, dass das Unternehmen ein starkes Umsatzwachstum verzeichnet, was die Kapitalbeschaffung im Bedarfsfall erleichtert. Das ändert aber nichts an unserer Meinung, dass die Aktie riskant ist. Bei der Analyse des Verschuldungsgrads ist die Bilanz der offensichtliche Ansatzpunkt. Letztlich kann jedes Unternehmen aber auch Risiken aufweisen, die außerhalb der Bilanz bestehen. Bei Atlassian zum Beispiel gibt es 2 Warnzeichen , die Sie unserer Meinung nach beachten sollten.

Wenn Sie natürlich zu den Anlegern gehören, die lieber Aktien ohne Schulden kaufen, dann sollten Sie nicht zögern, noch heute unsere exklusive Liste von Aktien mit Nettobargeldwachstum zu entdecken.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Atlassian unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.