Die vielversprechenden Ergebnisse von Red Violet (NASDAQ:RDVT) könnten auf einem weichen Fundament ruhen

Red Violet, Inc. (NASDAQ:RDVT ) gab starke Gewinne bekannt, aber die Aktie stagnierte. Unsere Analyse legt nahe, dass dies daran liegen könnte, dass die Aktionäre einige besorgniserregende zugrunde liegende Faktoren bemerkt haben.

Siehe unsere letzte Analyse für Red Violet

Eine ungewöhnliche Steuersituation

Red Violet meldete einen Steuervorteil in Höhe von 10 Mio. US-Dollar, der durchaus erwähnenswert ist. Es ist immer ein wenig bemerkenswert, wenn ein Unternehmen vom Fiskus bezahlt wird, anstatt den Fiskus zu bezahlen. Der Erhalt eines Steuervorteils ist natürlich an sich eine gute Sache. Unsere Daten deuten jedoch darauf hin, dass Steuervergünstigungen den statutarischen Gewinn in dem Jahr, in dem sie verbucht werden, vorübergehend in die Höhe treiben können, dass der Gewinn danach aber wieder zurückgeht. Für den wahrscheinlichen Fall, dass die Steuervergünstigung nicht wiederholt wird, erwarten wir einen Rückgang des statutarischen Gewinns, zumindest wenn es kein starkes Wachstum gibt. Wir finden es zwar toll, einen Steuervorteil zu erhalten, aber er birgt auch ein erhöhtes Risiko, dass der statutarische Gewinn die nachhaltige Ertragskraft des Unternehmens überschätzt.

Hinweis: Wir empfehlen Anlegern stets, die Bilanzstärke zu prüfen. Klicken Sie hier, um zu unserer Bilanzanalyse von Red Violet zu gelangen.

Unsere Meinung zur Gewinnentwicklung von Red Violet

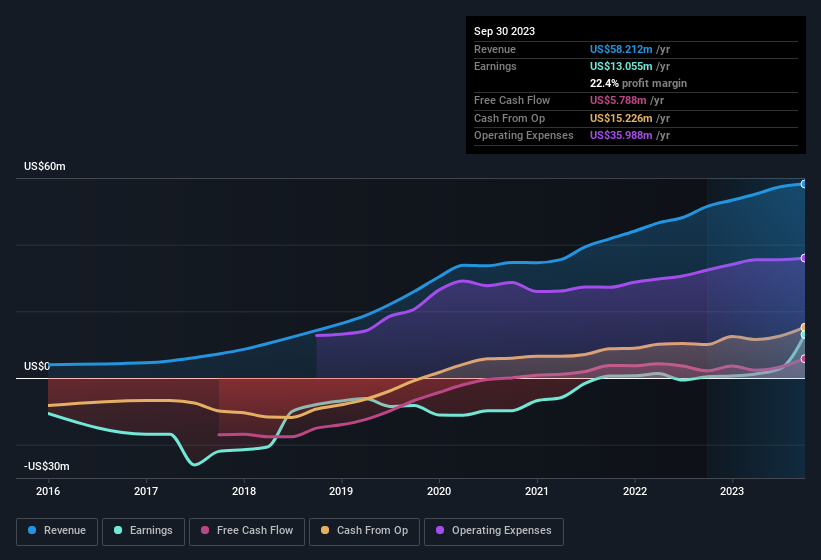

In seinem letzten Bericht wies Red Violet einen Steuervorteil aus, wie wir oben besprochen haben. Da diese Art von Vorteil nicht wiederkehrend ist, kann man sagen, dass der statutarische Gewinn die zugrundeliegende Rentabilität deutlich überschätzt. Aus diesem Grund sind wir der Meinung, dass die statutarischen Gewinne von Red Violet ein schlechter Indikator für die zugrunde liegende Ertragskraft sind und den Anlegern einen zu positiven Eindruck von dem Unternehmen vermitteln könnten. Der Silberstreif am Horizont ist, dass das EPS-Wachstum im letzten Jahr wirklich wunderbar war, auch wenn es kein perfektes Maß ist. Ziel dieses Artikels war es, zu beurteilen, wie gut wir uns auf die statutarischen Gewinne verlassen können, um das Potenzial des Unternehmens widerzuspiegeln, aber es gibt noch viel mehr zu berücksichtigen. Genauso wie Anleger die Erträge berücksichtigen müssen, ist es auch wichtig, die Stärke der Bilanz eines Unternehmens in Betracht zu ziehen. Wenn Sie daran interessiert sind, haben wir eine grafische Darstellung der Bilanz von Red Violet.

Heute haben wir uns auf einen einzelnen Datenpunkt konzentriert, um die Art des Gewinns von Red Violet besser zu verstehen. Aber es gibt noch viele andere Möglichkeiten, sich eine Meinung über ein Unternehmen zu bilden. Für manche Menschen ist eine hohe Eigenkapitalrendite ein gutes Zeichen für ein Qualitätsunternehmen. Vielleicht interessiert Sie diese kostenlose Sammlung von Unternehmen, die eine hohe Eigenkapitalrendite aufweisen , oder diese Liste von Aktien, die Insider kaufen .

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Red Violet unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen Analyse Haben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich

direkt mit uns in Verbindung. Sie

können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur.

Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.